Aux États-Unis comme en Suisse, l’intervention des autorités a pour l’heure permis d’éviter le pire. S’il est encore trop tôt pour crier victoire, comparaison avec la crise de 2008 n’est pas forcément raison.

Faible répit, mais répit tout de même. Ce weekend, pressée par un gouvernement helvète souhaitant ramener rapidement la confiance, UBS a racheté le Crédit Suisse, dont la dette hybride a été ramenée à zéro par les régulateurs. Lundi, l’humeur était cependant encore loin d’être au beau fixe sur les marchés financiers.

Après une ouverture dans le rouge, les indices européens sont repassés très légèrement dans le vert lundi matin. Au lendemain d’une semaine noire démarrée par les chutes consécutives des banques américaines Silicon Valley Bank (SVB) et Signature Bank, de quoi pousser un soupir de soulagement… à défaut de pouvoir crier victoire.

Aux racines du fiasco

Largement inconnue du grand public jusqu’à sa chute spectaculaire début mai, SVB, basée comme son nom l’indique au cœur de la Silicon Valley, à Santa Clara, constituait l’une des pierres angulaires de l’écosystème technologique américain. Proposant, en plus de ses activités bancaires classiques, des services destinés aux entrepreneurs et aux fonds d’investissement en capital-risque, elle comptait environ la moitié des jeunes pousses américaines parmi ses clients, et totalisait 175 milliards de dollars de dépôts. Les start-ups venaient y déposer leurs fonds levés auprès des investisseurs ou contracter des prêts pour financer leur croissance.

Signature Banks, quant à elle, était notamment spécialisée dans les prêts accordés aux jeunes pousses spécialisées dans les cryptomonnaies, un marché qui a fortement souffert au cours de l’année écoulée.

Deux cœurs d’activité risqués, qui expliquent que les deux banques aient chuté quasiment au même moment, selon Nicholas Economides, professeur d’économie à la Stern School of Business de New York.

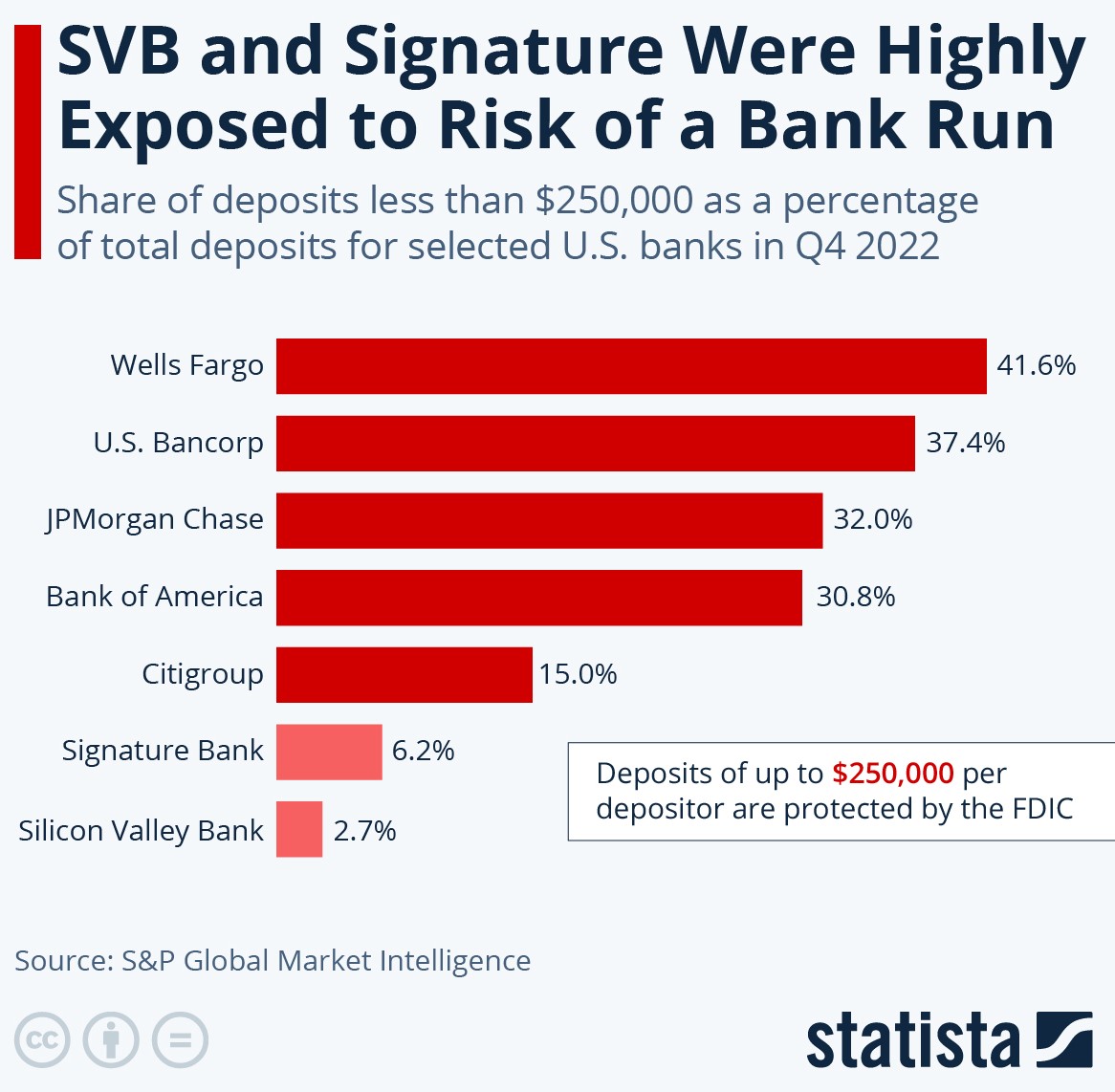

«Du fait de leurs spécialisations respectives, 96% des dépôts de SVB et 90% de ceux de Signature Bank étaient non assurés. Cela a rendu les deux établissements beaucoup plus vulnérables que les autres de même taille. À titre de comparaison, seulement 10% des dépôts d’une banque régionale typique sont non assurés.»

Dans les deux cas, suite à une perte de confiance des investisseurs, les banques ont été victimes d’un bank run qui a provoqué leur chute. Chez SVB, celui-ci a été provoqué par l’annonce inattendue d’une augmentation de 2,25 milliards de dollars pour doper ses liquidités, ce qui a provoqué un vent de panique et conduit ses clients à retirer 42 milliards de dollars en l’espace de quelques heures. Déjà fragilisée par la hausse des taux d’intérêt et la baisse des levées de fonds des start-ups dans un contexte économique morose, la banque n’a pas tenu le choc.

Une panique qui s’est ensuite réverbérée sur Signature, causant également sa chute. Une autre banque spécialisée dans les sociétés crypto, Silvergate Capital, avait également coulé quelques jours plus tôt, le 8 mars dernier.

La crise peut-elle devenir systémique?

Face à cette crise rappelant de douloureux souvenirs de 2008, l’administration Biden a réagi en déclarant une «exception de risque systémique», une procédure déclenchée en cas de risque de déstabilisation du système financier dans son ensemble, assurant ainsi la couverture de tous les dépôts de SVB. Sans cette intervention, les 133 milliards non retirés lors du bank run auraient autrement été perdus, tandis que les clients (en majorité des start-ups) n’auraient reçu qu’un maximum de 250 000 dollars de compensation chacun, la garantie maximale sur les dépôts aux États-Unis. Or, 96% des dépôts étaient supérieurs à cette somme… La même annonce a été effectuée pour les dépôts de Signature Bank.

De quoi éviter la catastrophe. Mais l’économie américaine n’est pas totalement tirée d’affaires pour autant, selon Nicholas Economides. «Si les pourcentages des dépôts non assurés de ces deux banques les rendent uniques, quelques autres banques régionales, comme First Republic Bank, comptent autour de 60% de dépôts non assurés et sont donc également vulnérables. JPMorgan a refusé de racheter First Public Bank, malgré des pressions de la part du Trésor pour qu’elle le fasse, participant à la place, avec d’autres établissements, à une injection de 30 milliards de dollars dans cette banque. C’est le deuxième refus de JPMorgan dans cette affaire, puisqu’elle avait également refusé de racheter SVB.»

La question qui se trouve sur toutes les lèvres est désormais celle du risque d’une contagion au reste du système financier mondial et en particulier européen, à travers les récents déboires de Crédit Suisse. Le lien entre les deux crises n’est pourtant pas si évident, selon Joy Yang, Head of Index Product Management & Marketing chez MarketVector, un cabinet d’analyse de marché. «Les crises bancaires peuvent certes facilement devenir contagieuses. Cependant, Crédit Suisse a perdu la confiance des marchés à cause d’une mauvaise direction et gestion des risques, et non pas à cause d’un risque de liquidité.»

L’analyste se garde également de dresser des comparaisons trop faciles avec la crise de 2008. «Celle-ci a été déclenchée par une hausse des emprunts encouragée par de mauvaises réformes, en particulier l’abandon du Glass-Steagall Act séparant les banques d’investissement et de détail. Cette fois, les causes sont à chercher dans un brutal changement de cap en matière de politique monétaire, qui a pris les banques de court.»

Vers un printemps des cryptos?

Avant l’annonce du rachat de Crédit Suisse par UBS, Nicholas Economides nous confiait que «la faillite de Crédit Suisse pourrait facilement toucher d’autres banques européennes faibles, en particulier les banques italiennes. Il est donc important que les autorités suisses fassent en sorte qu’une autre grande banque, par exemple UBS, rachète Crédit Suisse dès que possible.» Mission accomplie, donc. Ouf!

Comme l’illustre la réponse des marchés financiers, il faut toutefois s’attendre à une situation qui demeurera instable pendant quelque temps. Les hausses supplémentaires de taux d’intérêt, prévues pour lutter contre l’inflation, pourraient être renvoyées aux calendes grecques. «Banques centrales et gouvernements disposent de nouvelles informations quant à l’impact de la hausse des taux d’intérêt, qu’ils doivent désormais prendre en compte, associées aux données économiques, pour ajuster leur politique», affirme Joy Yang.

Et si la chute de Signature Bank a été un nouveau coup dur, l’écosystème des cryptomonnaies pourrait bien être l’un des gagnants de la crise: le bitcoin (créé suite à la crise de 2008) et l’Ether ont tous deux atteint des valorisations qu’ils n’avaient pas connues depuis respectivement neuf et six mois…

Infographies

SVB and Signature Were Highly Exposed to Risk of a Bank Run

https://cdn.statcdn.com/Infographic/images/normal/29478.jpeg