Les marchés actions ont clôturé le trimestre en territoire négatif et ce, malgré le rebond observé au cours de l’été. À la clôture de l’exercice, le MSCI All Country World Index actait une performance depuis le début de l’année à -26,4%, affecté sans distinction par les États-Unis (S&P 500 à -24,8%(1)) et l’Europe (Euro Stoxx 50 à -22,8%). Aucune accalmie estivale n’a été observée en Chine avec un Hang Seng Index affichant une performance de -21,2% sur le trimestre (-26,4% depuis le début de l’année).

Par Yoann Ignatiew et Charles-Edouard Bilbault, Gestionnaires

Co-gestionnaire de R-co Valor

L’inflation, toujours au centre de l’attention, accroit la tension sur les banquiers centraux, les poussant à un discours toujours plus restrictif. Ainsi, en Europe, l’inflation sur une année atteignait un nouveau record à +10% en septembre, principalement alimenté par les prix de l’énergie, dont le coût est désormais supérieur de 41% par rapport au même mois l’année dernière(2); tandis que les prix des denrées alimentaires, auraient grimpé de 11,8% en glissement annuel(3). Une certaine disparité est par ailleurs à noter entre les différents pays de la zone, le taux le plus bas étant observé en France à 6,2%. Au début du mois de septembre, la BCE a une nouvelle fois relevé ses taux directeurs, mais de 75 points de base (pdb) cette fois-ci, actant ainsi la plus forte hausse depuis la création de l’institution. Aux États-Unis, l’inflation globale a marqué une inflexion à 8,2% en glissement annuel, mais l’inflation structurelle continue elle de grimper, s’affichant à 6,6% en septembre(3).

“L’inflation, toujours au centre de l’attention, accroit la tension sur les banquiers centraux, les poussant à un discours toujours plus restrictif…”

Cette dernière, excluant principalement les prix de l’énergie et de l’alimentaire, est nourrie par une augmentation des loyers et, dans une moindre mesure, des services médicaux. La Fed a également monté ses taux directeurs de 75 pdb sur le mois de septembre, et une nouvelle hausse de la même ampleur est attendue pour le mois de novembre. La Chine reste impactée par sa politique zéro-Covid, grevant la propension à consommer de sa population, malgré les mesures de soutien du gouvernement.

de R-co Valor

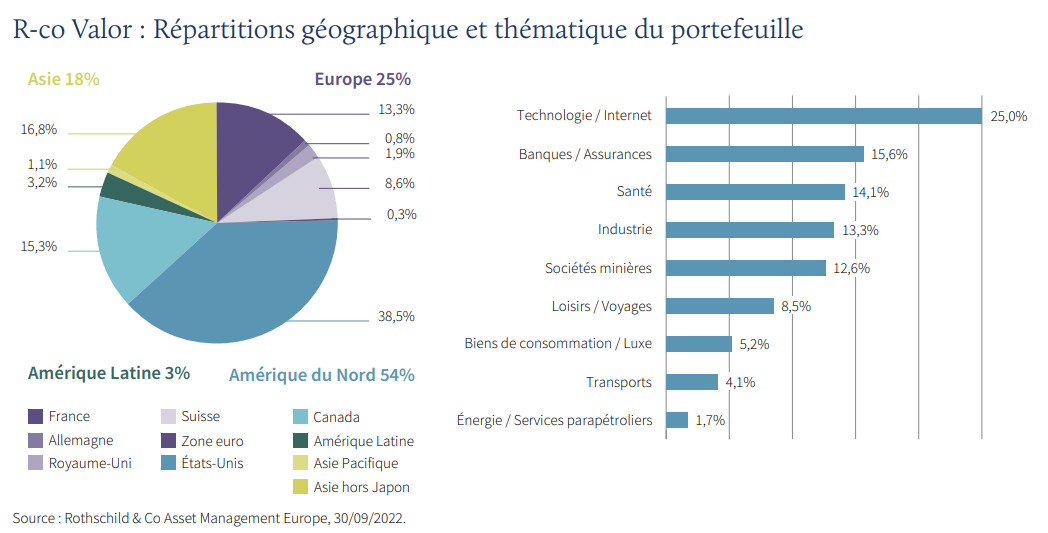

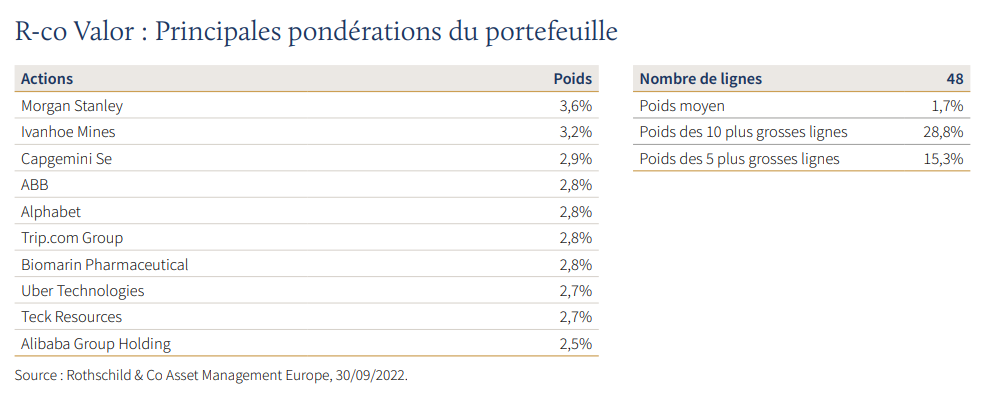

La saison touristique de la Golden Week(4), assez révélatrice de cette tendance, s’est avérée moins active que l’année dernière en raison des restrictions liées à la Covid-19. Dans les prochains jours, tous les yeux seront tournés vers le congrès du Parti prévu pour le 16 octobre, où la reconduite pour un troisième mandat du président Xi Jinping pourrait amorcer les prémisses d’une détente. R-co Valor affiche une performance depuis le début de l’année à -12,9%(5). En termes de contribution à la performance sur le trimestre, le secteur du luxe se démarque, particulièrement porté par LVMH; ainsi que celui l’énergie où notre exposition, après allégement, se concentre sur l’équipementier pétrolier Schlumberger. Le secteur de la technologie en revanche s’affiche comme plus mauvais contributeur impacté par la hausse des taux obligataire. Les marchés sont aujourd’hui concentrés sur les publications macroéconomiques. Ces données, donnant le tempo des politiques des banques centrales, sont décortiquées afin d’en extraire une tendance. Aux États-Unis, une inflexion est observée depuis deux mois au niveau de l’inflation globale mais avec une inflation structurelle qui elle, augmente.

Cependant, la composante immobilière de ce dernier chiffre devrait selon nous être amenée à décroitre sur les prochains mois. En Europe, en retard sur le cycle, nous attendons un pic plus tardif, probablement pas avant début 2023. D’ici la fin de l’année, les marchés continueront à subir les aléas des déclarations des banquiers centraux, dictés par les chiffres d’inflation. Nous pensons néanmoins que de belles opportunités sont à saisir sur certains titres, et nous nous montrons réactifs, dans la lignée de l’ADN du fonds. Le sentiment particulièrement prudent des investisseurs les a poussé à constituer des réserves de cash, et une bonne nouvelle pourrait très vite les décider à déployer cette part de liquidités.

Achevé de rédiger le 14 octobre 2022

(1) Source : Bloomberg, 30/09/2022. Performances exprimées en devises locales.

(2) Source : Eurostat – Octobre 2022.

(3) Source : Bloomberg, Octobre 2022.

(4) La Golden Week Chinoise est une semaine de congé annuel en Chine. Elle débute le 1er octobre de chaque année avec la fête nationale de la République populaire et a été lancée par le gouvernement chinois en 1999.

(5) Source : Rothschild & Co Asset Management Europe, 30/09/2022. Part C EUR.

Plus d’information sur le fonds R-co Valor ici

Document à caractère publicitaire, simplifié et non contractuel. Les informations, commentaires et analyses contenus dans ce document sont fournis à titre purement informatif et ne sauraient être considérés comme un conseil en placement, un conseil fiscal, une recommandation ou un conseil en investissement de la part de Rothschild & Co Asset Management Europe. Les informations/opinions/données contenues mentionnées dans ce document, considérées comme légitimes et correctes le jour de leur publication, conformément à l’environnement économique et financier en place à cette date, sont susceptibles d’évoluer à tout moment. Bien que ce document ait été préparé avec le plus grand soin à partir de sources réputées fiables par Rothschild & Co Asset Management Europe, il n’offre aucune garantie quant à l’exactitude et à l’exhaustivité des informations et appréciations qu’il contient, qui n’ont qu’une valeur indicative et sont susceptibles d’être modifiées sans préavis. Rothschild & Co Asset Management Europe n’a pas procédé à une vérification indépendante des informations contenues dans ce document et ne saurait donc être responsable de toute erreur ou omission, ni de l’interprétation des informations contenues dans ce document. Toutes

ces données ont été établies sur la base d’informations comptables ou de marché. Les données comptables n’ont pas toutes été auditées par un commissaire aux comptes.

En outre, compte tenu du caractère subjectif de certaines analyses, il convient de souligner que les informations, projections, estimations, anticipations, hypothèses et/ou opinions éventuelles ne sont pas nécessairement mises en pratique par les équipes de gestion de Rothschild & Co Asset Management Europe ou de ses affiliés, qui agissent en fonction de leurs propres convictions. Certains énoncés prévisionnels sont préparés sur la base de certaines hypothèses, qui pourront vraisemblablement différer soit partiellement, soit totalement de la réalité. Toute estimation hypothétique est, par nature, spéculative et il est envisageable que certaines, si ce n’est l’ensemble, des hypothèses relatives à ces illustrations hypothétiques ne se matérialisent pas ou différent significativement des déterminations actuelles. La présente analyse n’est valable qu’au moment de la rédaction du présent rapport.

R-co Valor est une Société d’investissement au Capital Variable immatriculée 789 648 409 RCS Paris. R-co Valor Balanced est un compartiment de la SICAV “R-co”, immatriculée 844 443 390 RCS Paris. Les informations ne présument pas de l’adéquation de l’OPC présenté au profil et à l’expérience de chaque investisseur individuel. Rothschild & Co Asset Management Europe ne saurait être tenu responsable d’aucune décision prise sur le fondement des éléments contenus dans ce document ou inspirée par eux. En cas de doute, et avant toute décision d’investir, nous vous recommandons de prendre contact avec votre conseiller financier ou fiscal. L’Organisme de Placement Collectif (OPC) présenté ci-dessus est organisé selon la loi française, et réglementé par l’Autorité des marchés financiers (AMF). L’investissement dans des parts ou actions de tout OPC n’est pas exempt de risques. Avant tout investissement, il est impératif de lire attentivement le DICI et prospectus de l’OPC, et plus particulièrement sa section relative aux risques. Chaque investisseur doit également s’assurer des juridictions dans lesquelles les parts ou actions de l’OPC sont enregistrées. Le DICI/prospectus complet est disponible sur notre site Internet : www.am.eu.rothschildandco.com. La valeur liquidative (VL)/ valeur nette d’inventaire (VNI) est disponible sur notre site internet. Les informations présentées ne sont pas destinées à être diffusées et ne constituent en aucun cas une invitation à destination des ressortissants des États-Unis ou de leurs mandataires. Les parts ou actions de l’OPC présenté dans ce document ne sont pas et ne seront pas enregistrées aux États-Unis en application du U.S. Securities Act de 1933 tel que modifié (“Securities Act 1933”) ou admises en vertu d’une quelconque loi des États-Unis. Ces parts ou actions ne doivent ni être offertes, vendues ou transférées aux États-Unis (y compris dans ses territoires et possessions) ni bénéficier, directement ou indirectement, à une “U.S. Person” (au sens du règlement S du Securities Act de 1933) et assimilées (telles que visées dans la loi Américaine dite “HIRE” du 18/03/2010 et dans le dispositif FATCA).

Veuillez noter que les performances passées ne sont pas un indicateur fiable des performances futures, et ne sont pas constantes dans le temps. La valeur des investissements et des revenus en découlant peut varier à la hausse comme à la baisse, et n’est pas garantie. Il est donc possible que vous ne récupériez pas le montant initialement investi. Les variations des taux de change peuvent affecter à la hausse comme à la baisse la valeur des investissements et des revenus en découlant, lorsque la devise de référence de l’OPC est différente de la devise de votre pays de résidence. Les OPC dont la politique d’investissement vise plus particulièrement des marchés ou secteurs spécialisés (comme les marchés émergents) sont généralement plus volatils que les fonds plus généralistes et d’allocation diversifiée. Pour un OPC volatil, les fluctuations peuvent être particulièrement importantes, et la valeur de l’investissement peut donc chuter brusquement de façon importante. Les performances présentées ne tiennent pas compte des éventuels frais et commissions perçus lors de la souscription et rachat des parts ou actions de l’OPC concerné. Les portefeuilles, produits ou valeurs présentés sont soumis aux fluctuations du marché et aucune garantie ne peut être donnée quant à leur évolution future. Le traitement fiscal dépend de la situation individuelle de chaque investisseur, et peut faire l’objet de modifications.

Édité par Rothschild & Co Asset Management Europe, Société de gestion de portefeuille au capital de 1 818 181,89 euros, 29, avenue de Messine – 75008 Paris. Agrément AMF N° GP 17000014, RCS Paris 824 540 173.

Toute reproduction partielle ou totale de ce document est interdite, sans l’autorisation préalable de Rothschild & Co Asset Management Europe, sous peine de poursuites.