«Simply Put», la chronique hebdomadaire de l'équipe Multi Asset Group de Lombard Odier Investment Managers

Par Florian Ielpo, Head of Macro

En résumé:

- Il y a trois ans nous communiquions lors de notre premier «Simply Put» autour de la normalisation des taux réels.

- Cette normalisation a bien eu lieu, posant la question désormais essentielle de la suite de leur trajectoire.

- Ici le scénario économique est essentiel: un ralentissement pourrait voir ces taux se replier vers 1.5% alors qu’une poursuite de la croissance verrait les taux s’ancrer vers 2%.

Voilà trois ans, nous nous lancions dans l’aventure de ce billet macro hebdomadaire, avec une première publication sur le site web de LOIM le 6 septembre 2021. Le sujet de ce numéro 1 était les taux réels, alors négatifs de part et d’autre de l’Atlantique et notre vue pour les années à venir: leur normalisation. Le papier concluait à une progression des taux réels de 50 points de base à fin 2021, amenant les taux 10 ans US à 1.8%. Si l’anticipation n’est pas passée loin de la réalité, 2022 aura marqué un immense pas dans la direction de cette normalisation, avec une remontée des taux réels de 250 points de base, une progression qui a considérablement rebattu les cartes du monde de l’investissement. Trois ans après ce premier papier, qu’en est-il désormais de cette problématique des taux réels ? La normalisation est-elle faite et quels phénomènes pourraient justifier leur retour à la normale?

Deux facteurs avant, deux facteurs maintenant

Dans notre article à l’époque, nous évoquions déjà les deux facteurs macro-économiques qui animent les taux réels : l’épargne disponible dans une monnaie donnée et la monétisation de la dette orchestrée par la banque centrale. Ces deux facteurs sont essentiels:

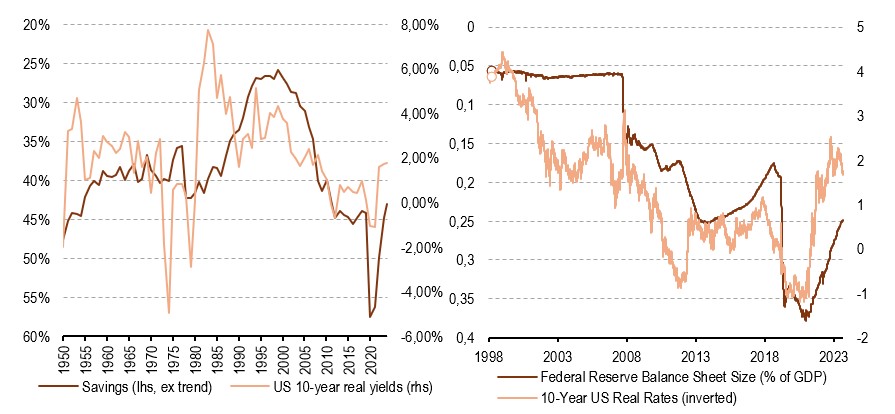

- Les taux réels constituent le «prix» en terme réel du capital. Lorsque l’épargne est surabondante, son excès d’offre déprime son prix, et les taux réels baissent. Ce fut notamment le cas lors des grands programmes de relance qui suivirent la pandémie: la distribution aux Etats-Unis d’aides publiques ont conduit à un accroissement de l’épargne totale accumulée dans l’économie, comme illustré en Figure 1. Cette épargne s’accroissant soudainement de 45 à 58% du PIB (en excès de sa tendance) a déprimé les taux réels qui sont passés de 1% à -1%. Plus récemment, la normalisation de cette épargne explique une part de la normalisation des taux réels.

- Le second facteur en termes d’importance est à chercher du côté de la banque centrale : les programmes de rachat d’obligation monétisant une part de la dette pour en faire du cash a contribué à déprimer la valeur de ce cash. Là aussi la normalisation de la politique monétaire de la Fed a contribué à l’effet inverse.

Si quantité d’épargne dans l’économie et taille du bilan de la banque centrale étaient des facteurs relativement évidents à anticiper en septembre 2021, l’inflation aidant, leur dynamique de ces prochains trimestres semble plus difficile à prévoir. Le ralentissement économique qui semble à nos portes devrait conduire la Fed à modérer la vitesse de normalisation de son bilan, mais pourrait aussi pousser les ménages américains à «sur» épargner à nouveau. Ces deux facteurs pourraient conduire les taux réels longs à poursuivre leur déclin, mais dans quelle proportion?

Source : Bloomberg, LOIM

Chacun son scénario

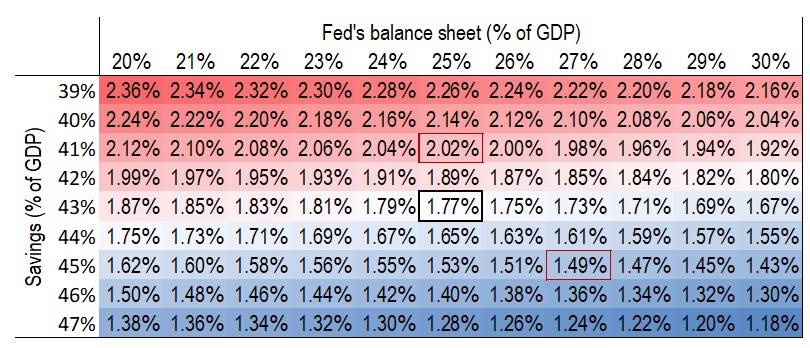

Ce sentiment d’être à une bifurcation en termes de régime de croissance est assez commun dans les commentaires de marché ces derniers temps, sans pour autant qu’il n’y ait de consensus à ce sujet. Selon que l’on anticipe une forme de ralentissement ou une absence de ralentissement, le destin des taux réels pourrait être bien différent. La Figure 2 tente de chiffrer ces différences et leur impact sur la potentielle évolution des taux réels aux Etats-Unis à 10 ans.

- Si l’économie américaine ralentit bien comme semblent l’indiquer nos indicateurs de nowcasting, l’épargne américaine pourrait reprendre son ascension (cette fois-ci du fait du comportement des consommateurs et non du fait de la politique budgétaire). En 2008 les ménages américains avaient ainsi augmenté leur épargne de 2 à 4.5% de leur revenu alors que la croissance (nominale) du PIB tournait au ralentit, faisant progresser l’épargne en ratio de PIB. Dans ce cas de figure, la banque centrale pourrait difficilement continuer à réduire son bilan et pourrait reprendre ses programmes de rachat. La combinaison de ces deux éléments pourrait nous amener vers des taux réels oscillants autour de 1.49%.

- Au contraire, si la croissance économique reste solide et stable, l’épargne poursuivant sa normalisation et la banque centrale stabilisant son bilan, ces mêmes taux réels pourraient s’établir aux alentours de 2% comme «new normal».

Ces deux cas sont cerclés de rouge dans la Figure 2. Le point essentiel ici est de reconnaitre que 1.75% n’est pas un point d’ancrage pour les taux réels durable et que selon le scénario, des écarts de 25 bps à la hausse ou à la baisse pourraient aisément survenir.

Source : Bloomberg, LOIM. Basé sur des régressions à partir de données historiques 1998-2024.

Ce que cela signifie pour All Roads

Depuis plusieurs semaines, nous avons profité de cette chronique pour mentionner notre intérêt nouveau pour le risque «duration» depuis la fin du mois de juillet. Au cours des trois dernières années, notre sous-pondération obligataire a constitué une anomalie au vu des 10 ans qui l’ont précédé. Le ralentissement perçu par nos indicateurs de croissance, l’amélioration des tendances obligataires ainsi que le recul de la volatilité sur cette classe d’actif nous ont poussé à réinvestir ce compartiment de marché. Notre cockpit d’indicateurs de gestion montre de la sympathie pour le premier scénario décrit plus haut – le recul des taux réels vers des points d’ancrage plus bas pourrait constituer un relai de performance pour les investisseurs diversifiés tels que nous.

Pour dire les choses simplement, les taux réels pourraient continuer leur recul si l’économie américaine ralentit.

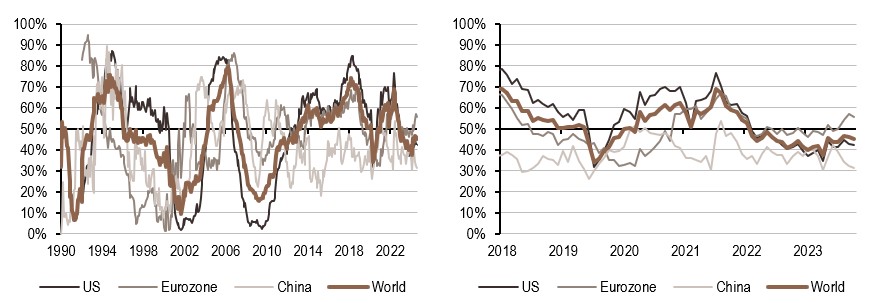

Macro/Nowcasting Corner

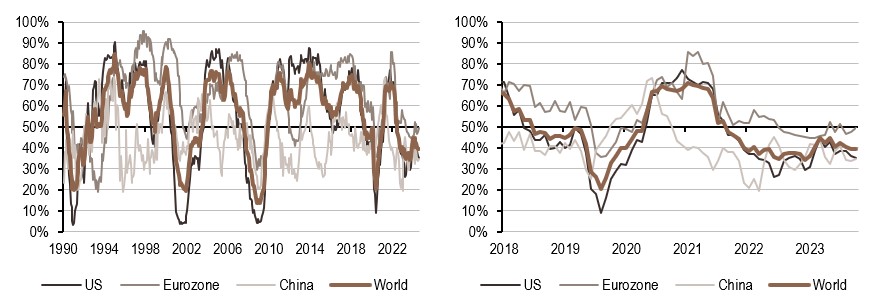

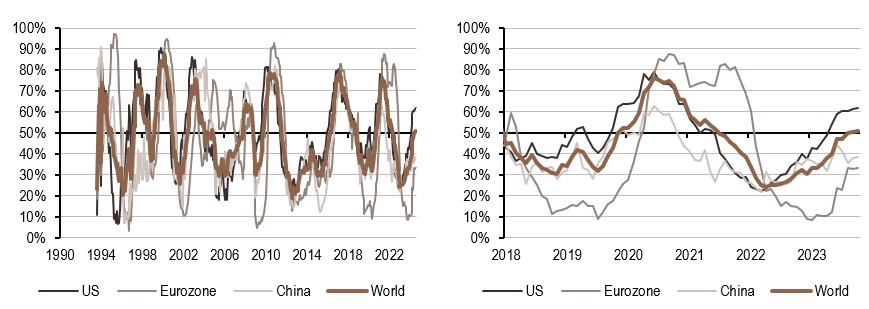

Cette section rassemble l’évolution la plus récente de nos indicateurs de nowcasting pour la croissance mondiale, les surprises en matière d’inflation mondiale et les surprises en matière de politique monétaire mondiale. Ces indicateurs permettent de suivre les évolutions macroéconomiques les plus récentes qui font bouger les marchés.

Nos indicateurs de nowcasting indiquent actuellement:

- La situation en termes de croissance continue d’indiquer un ralentissement, et les données économiques de cette semaine confirment cette tendance, notamment aux États-Unis.

- Lentement mais sûrement, les pressions inflationnistes remontent, car la croissance des salaires reste élevée et l’inflation dans le secteur des services s’avère plus visqueuse que prévu.

- En ce qui concerne la politique monétaire, le pivot mondial des banques centrales du G10, à l’exclusion du Japon, est sur le point de se déployer, et les marchés comptent sur celui-ci pour compenser les effets négatifs du ralentissement de l’économie mondiale.

Source: Bloomberg, LOIM

Note de lecture: L’indicateur de nowcasting de LOIM rassemble des indicateurs économiques de manière ponctuelle afin de mesurer la probabilité d’un risque macroéconomique donné – croissance, surprises d’inflation et surprises de politique monétaire. Le Nowcaster varie entre 0% (faible croissance, faibles surprises d’inflation et politique monétaire dovish) et 100% (forte croissance, fortes surprises d’inflation et politique monétaire hawish.

A l’usage exclusif des investisseurs professionnels

Ce document est publié par Lombard Odier Asset Management (Europe) Limited, autorisée et réglementée par la Financial Conduct Authority (la « FCA »), et inscrite au registre de la FCA sous le numéro 515393.

Lombard Odier Investment Managers (« LOIM ») est un nom commercial.

Ce document est fourni à titre d’information uniquement et ne constitue pas une offre ou une recommandation d’achat ou de vente d’un quelconque titre ou service. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait illégale. Ce matériel ne contient pas de recommandations ou de conseils personnalisés et n’est pas destiné à remplacer les conseils d’un professionnel en matière d’investissement dans des produits financiers. Avant de s’engager dans une transaction, l’investisseur doit examiner attentivement l’adéquation de la transaction à sa situation particulière et, si nécessaire, obtenir un avis professionnel indépendant sur les risques, ainsi que sur les conséquences juridiques, réglementaires, fiscales et comptables. Ce document est la propriété de LOIM et est adressé à son destinataire exclusivement pour son usage personnel. Il ne peut être reproduit (en totalité ou en partie), transmis, modifié ou utilisé à d’autres fins sans l’autorisation écrite préalable de LOIM. Ce document contient les opinions de LOIM, à la date d’émission.

Ni ce document ni aucune copie de celui-ci ne peuvent être envoyés, introduits ou distribués aux États-Unis d’Amérique, dans l’un de ses territoires ou possessions ou dans les zones soumises à sa juridiction, ou à ou au profit d’une personne des États-Unis. À cette fin, l’expression « personne des États-Unis » désigne tout citoyen, ressortissant ou résident des États-Unis d’Amérique, toute société de personnes organisée ou existant dans un État, un territoire ou une possession des États-Unis d’Amérique, toute société constituée en vertu des lois des États-Unis ou d’un État, d’un territoire ou d’une possession de ce pays, ou toute succession ou fiducie assujettie à l’impôt fédéral sur le revenu des États-Unis, quelle que soit la source de ses revenus.

Source des chiffres : Sauf indication contraire, les chiffres sont préparés par LOIM.

Bien que certaines informations aient été obtenues de sources publiques jugées fiables, sans vérification indépendante, nous ne pouvons pas garantir leur exactitude ou l’exhaustivité de toutes les informations disponibles auprès de sources publiques.

Les points de vue et opinions exprimés le sont à titre informatif uniquement et ne constituent pas une recommandation de LOIM d’acheter, de vendre ou de détenir un quelconque titre. Les vues et opinions sont à jour à la date de cette présentation et peuvent être sujettes à des changements. Ils ne doivent pas être interprétés comme des conseils d’investissement.

Aucune partie de ce document ne peut être (i) copiée, photocopiée ou dupliquée sous quelque forme que ce soit, par quelque moyen que ce soit, ou (ii) distribuée à toute personne qui n’est pas un employé, un dirigeant, un administrateur ou un agent autorisé du destinataire, sans le consentement préalable de Lombard Odier Asset Management (Europe) Limited. Au Royaume-Uni, ce matériel est un matériel de marketing et a été approuvé par Lombard Odier Asset Management (Europe) Limited qui est autorisée et réglementée par la FCA. ©2022 Lombard Odier IM. Tous droits réservés.