«Simply Put», la chronique hebdomadaire de l'équipe Multi Asset Group de Lombard Odier Investment Managers

Par Florian Ielpo, Head of Macro et Aurèle Storno, Multiasset CIO

En résumé:

- Les marchés se sont récemment montrés plus sensibles au risque politique, notamment suite au résultat des élections européennes. Cela s’est traduit par une volatilité accrue des actifs français.

- La turbulence politique s’est propagée plus largement à travers les marchés européens, entraînant une sous-performance significative des actions et du crédit européens sur quelques jours.

- Face à cette progression de la volatilité, l’allocation d’actifs de notre stratégie All Roads s’est ajustée en réduisant l’exposition aux OAT françaises. De nouveaux ajustements sont anticipés si le risque politique venait à s’amplifier.

A la suite des élections européennes, les marchés se sont mis à intégrer des risques politiques accrus. Cela s’est notamment traduit par une remise en question des valorisations élevées des actions européennes, ainsi qu’un élargissement des spreads de crédit jusqu’alors sur une tendance baissière. Cette hausse du risque politique trouve principalement son origine dans les élections législatives anticipées initiée par le Président Macron. De plus, au cours de la semaine passée, les actions européennes ont sous-performé par rapport à leurs homologues américaines. Nous avons déjà connu par le passé des scénarios similaires – la crise chypriote, le référendum écossais ou encore les élections françaises de 2017 – au cours desquels ces impacts se sont avérés transitoires, marqués par un pic de volatilité avant un retour à un sentiment de marché plus favorable à la prise de risque. La question cruciale est désormais la suivante: à quel point cette situation est-elle préoccupante, et surtout, quel est l’étendu du «pricing» de marché de ce risque politique?

Une problématique française, et non européenne?

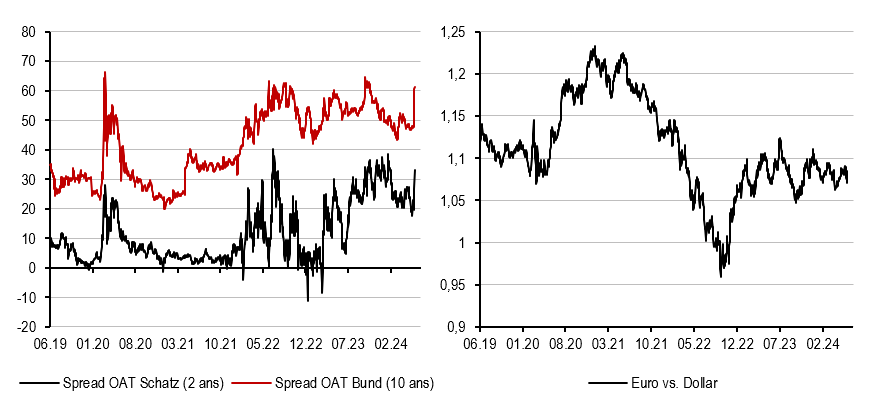

Tout d’abord, les investisseurs doivent garder à l’esprit que les grandes coalitions formant le Parlement européen n’ont que peu vu leur nombre de sièges évoluer. Notamment, le groupe central PPE conserve 192 sièges – tout au plus, le Parlement européen a connu un léger glissement vers la droite de l’échiquier politique. La situation est en revanche différente en France: avec la victoire du Rassemblement National avec plus de 30% des suffrages, le Président Macron a appelé à des élections anticipées de l’Assemblée nationale, dans une tentative de regagner en légitimité. Ce scénario n’est pas sans rappeler la situation de Cameron au Royaume-Uni, où le référendum européen avait été traité comme un vote de confiance vis-à-vis du Premier ministre, qui s’était soldé par un échec cuisant. Le RN, connu pour son programme anti-européen et sa volonté d’accroître plutôt que de réduire les dépenses de l’Etat amène de nombreux observateurs à voir dans cette situation un cocktail entre le budget raté de Liz Truss et le référendum européen de Cameron. La France est avec l’Allemagne un pilier historique de l’Union européenne et cette situation s’est trouvée renforcée depuis le départ du Royaume-Uni: la France n’est pas l’Europe, mais une progression du risque du Frexit peut secouer les marchés européens. Avec le résultat de l’élection, la prime de risque française a significativement progressé, comme en témoigne l’écart entre les rendements des obligations françaises et allemandes (cf. Figure 1). Fait notable, l’EUR/USD n’a que peu reculé: il ne semble donc pas s’agir d’un problème systémique pour l’Europe pour le moment, mais plutôt d’un enjeu centré sur la France. En est-on bien sûr?

Chiffre au 18 juin 2024

Une contagion politique?

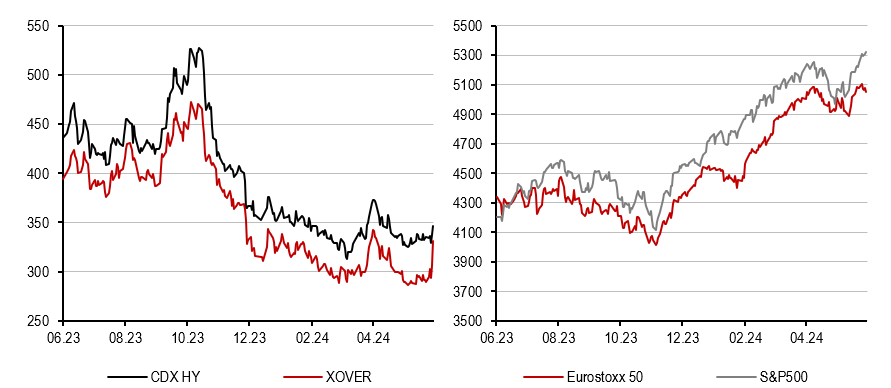

Ça n’est pas tout à fait exact. La nature européenne du risque ne se traduit pas vraiment dans l’Euro lui-même, mais se manifeste quelque peu ailleurs. Notamment, en comparant l’évolution des spreads XOVER en Europe et du CDX HY aux États-Unis, la différence de trajectoire est plutôt flagrante: comme le montre la Figure 2, les spreads XOVER se sont élargis quatre fois plus que le CDX HY, atteignant même une hausse de 40 points de base à vendredi dernier. La progression conjointe de ces deux indices démontre comment cette hausse du risque politique affecte plus largement le marché. On peut en dire autant des actions: là encore, la Figure 2 illustre un écart marqué entre l’Eurostoxx et le très robuste S&P 500 en fin de semaine passée. Ce que cette montée du risque politique semble engendrer, c’est un retour des investisseurs vers les positions qui ont connu du succès l’an passé: les actions américaines et notamment tes titres technologiques – pourquoi chercher ailleurs ce qui se trouver si naturellement sous nos yeux? Ce que montrent actuellement tous ces graphiques, c’est comment un facteur de risque politique – habituellement de nature transitoire – se propage à travers les marchés. Il serait probablement erroné de le sous-estimer trop rapidement, et de penser qu’il n’impactera que les spreads obligataires. Avec l’élargissement des spreads des obligations d’État, la BCE pourrait intervenir si le risque devenait systémique pour l’Europe, mais face à la sous-performance des actions européennes, elle ne pourrait pas faire grand-chose – un facteur de risque que nous continuons de surveiller attentivement.

Ce que cela signifie pour All Roads

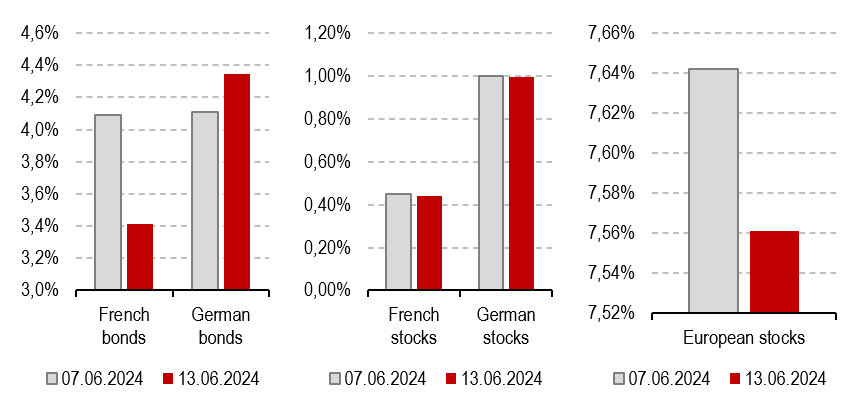

Ce que cela implique pour notre stratégie All Roads est assez simple à comprendre : face à des risques croissants, nos modèles de gestion des risques ont commencé à réagir. En tant qu’investisseurs soucieux du risque, nous savons que maintenir la diversification signifie généralement être moins investi dans les actifs les plus risqués et davantage dans ceux présentant un niveau de risque plus faible. Lorsque le risque avéré augmente, notre allocation commence à s’ajuster, comme l’illustre la Figure 3 ci-dessous. Pour l’instant, la hausse accrue de la volatilité se produit principalement sur les marchés obligataires, et c’est là que notre réallocation a été la plus substantielle. Dans le profil «équilibré» de stratégie, nous avons légèrement réduit notre allocation aux OAT françaises de 1%, tandis que notre allocation actions est restée stable pour le moment. Si la hausse du risque se poursuit, le rééquilibrage naturel des risques dans notre portefeuille se poursuivra également.

Chiffre au 17 juin 2024

Pour dire les choses simplement, la situation en France menace d’avoir un impact plus large sur le risque européen – les investisseurs conscients de leurs risques se doivent d’en tenir compte.

Macro/Nowcasting Corner

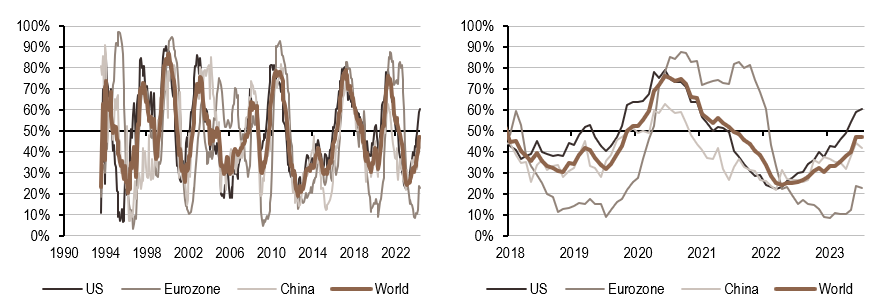

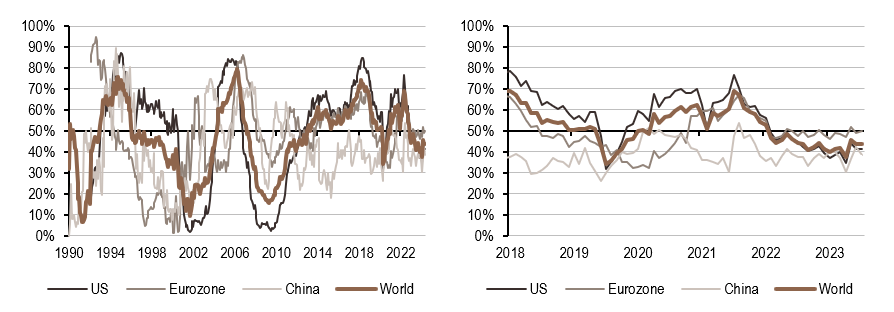

Cette section rassemble l’évolution la plus récente de nos indicateurs de nowcasting pour la croissance mondiale, les surprises en matière d’inflation mondiale et les surprises en matière de politique monétaire mondiale. Ces indicateurs permettent de suivre les évolutions macroéconomiques les plus récentes qui font bouger les marchés.

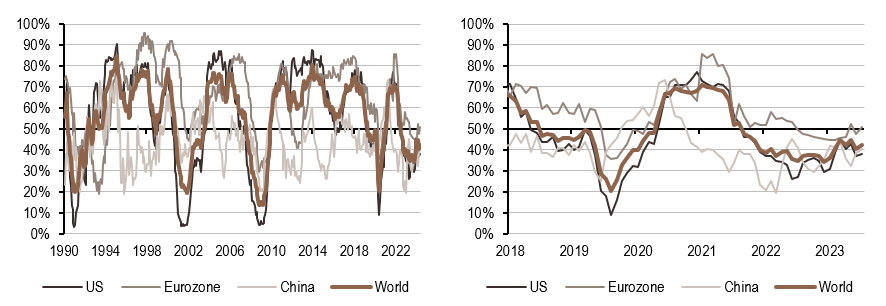

Nos indicateurs de nowcasting indiquent actuellement:

- Notre signal de croissance a connu une progression cette semaine, à mesure que des données plus positives étaient publiées aux Etats-Unis.

- Le message de notre indicateur d’inflation reste le même que ces précédentes semaines: le risque inflation refait progressivement surface, principalement aux Etats-Unis.

- Notre signal de politique monétaire continue d’anticiper un ton modérément «dovish» du coté des banques centrales.

Source: Bloomberg, LOIM

Note de lecture: L’indicateur de nowcasting de LOIM rassemble des indicateurs économiques de manière ponctuelle afin de mesurer la probabilité d’un risque macroéconomique donné – croissance, surprises d’inflation et surprises de politique monétaire. Le Nowcaster varie entre 0% (faible croissance, faibles surprises d’inflation et politique monétaire dovish) et 100% (forte croissance, fortes surprises d’inflation et politique monétaire hawish.

A l’usage exclusif des investisseurs professionnels

Ce document est publié par Lombard Odier Asset Management (Europe) Limited, autorisée et réglementée par la Financial Conduct Authority (la « FCA »), et inscrite au registre de la FCA sous le numéro 515393.

Lombard Odier Investment Managers (« LOIM ») est un nom commercial.

Ce document est fourni à titre d’information uniquement et ne constitue pas une offre ou une recommandation d’achat ou de vente d’un quelconque titre ou service. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait illégale. Ce matériel ne contient pas de recommandations ou de conseils personnalisés et n’est pas destiné à remplacer les conseils d’un professionnel en matière d’investissement dans des produits financiers. Avant de s’engager dans une transaction, l’investisseur doit examiner attentivement l’adéquation de la transaction à sa situation particulière et, si nécessaire, obtenir un avis professionnel indépendant sur les risques, ainsi que sur les conséquences juridiques, réglementaires, fiscales et comptables. Ce document est la propriété de LOIM et est adressé à son destinataire exclusivement pour son usage personnel. Il ne peut être reproduit (en totalité ou en partie), transmis, modifié ou utilisé à d’autres fins sans l’autorisation écrite préalable de LOIM. Ce document contient les opinions de LOIM, à la date d’émission.

Ni ce document ni aucune copie de celui-ci ne peuvent être envoyés, introduits ou distribués aux États-Unis d’Amérique, dans l’un de ses territoires ou possessions ou dans les zones soumises à sa juridiction, ou à ou au profit d’une personne des États-Unis. À cette fin, l’expression « personne des États-Unis » désigne tout citoyen, ressortissant ou résident des États-Unis d’Amérique, toute société de personnes organisée ou existant dans un État, un territoire ou une possession des États-Unis d’Amérique, toute société constituée en vertu des lois des États-Unis ou d’un État, d’un territoire ou d’une possession de ce pays, ou toute succession ou fiducie assujettie à l’impôt fédéral sur le revenu des États-Unis, quelle que soit la source de ses revenus.

Source des chiffres : Sauf indication contraire, les chiffres sont préparés par LOIM.

Bien que certaines informations aient été obtenues de sources publiques jugées fiables, sans vérification indépendante, nous ne pouvons pas garantir leur exactitude ou l’exhaustivité de toutes les informations disponibles auprès de sources publiques.

Les points de vue et opinions exprimés le sont à titre informatif uniquement et ne constituent pas une recommandation de LOIM d’acheter, de vendre ou de détenir un quelconque titre. Les vues et opinions sont à jour à la date de cette présentation et peuvent être sujettes à des changements. Ils ne doivent pas être interprétés comme des conseils d’investissement.

Aucune partie de ce document ne peut être (i) copiée, photocopiée ou dupliquée sous quelque forme que ce soit, par quelque moyen que ce soit, ou (ii) distribuée à toute personne qui n’est pas un employé, un dirigeant, un administrateur ou un agent autorisé du destinataire, sans le consentement préalable de Lombard Odier Asset Management (Europe) Limited. Au Royaume-Uni, ce matériel est un matériel de marketing et a été approuvé par Lombard Odier Asset Management (Europe) Limited qui est autorisée et réglementée par la FCA. ©2022 Lombard Odier IM. Tous droits réservés.