Les marchés émergents hors Chine offrent aux investisseurs de formidables opportunités d'investissement leur permettant de diversifier leurs portefeuilles et de réduire le risque de concentration géographique. De nombreux portefeuilles investissant dans les marchés émergents surpondèrent la Chine, du fait de la taille et de la profondeur de ses marchés de capitaux.

Par James McDermottroe, Fund Manager

Les investisseurs appréhendent de plus en plus la Chine de manière distincte lorsqu’il s’agit d’investir dans les actions des marchés émergents, car il s’agit d’une destination d’investissement dotée d’un profil unique. Cette stratégie permet aux investisseurs d’investir dans les actions des marchés émergents et de personnaliser leur exposition à la Chine en conséquence, ou d’exclure complètement le pays.

Les investisseurs appréhendent de plus en plus la Chine de manière distincte lorsqu’il s’agit d’investir dans les actions des marchés émergents, car il s’agit d’une destination d’investissement dotée d’un profil unique. Cette stratégie permet aux investisseurs d’investir dans les actions des marchés émergents et de personnaliser leur exposition à la Chine en conséquence, ou d’exclure complètement le pays.

Il n’est pas inhabituel de retirer des marchés majeurs comme la Chine des grands fonds actions régionaux lorsque ces marchés deviennent trop grands. En 2001, MSCI a séparé le Japon du reste de l’Asie au moment de lancer l’indice MSCI Asia ex-Japan. Cette décision symbolisa la prise en compte de la maturité de l’économie et des marchés boursiers du pays du Soleil Levant. Avec cette décision, MSCI reconnaissait que le profil d’investissement du Japon avait évolué aux yeux des investisseurs.

On peut établir un parallèle avec la situation actuelle de la Chine. On peut considérer le groupe ‘marchés émergents hors Chine’ comme une nouvelle version du groupe «Asie hors Japon».

Réduire les risques en investissant dans les marchés émergents hors Chine

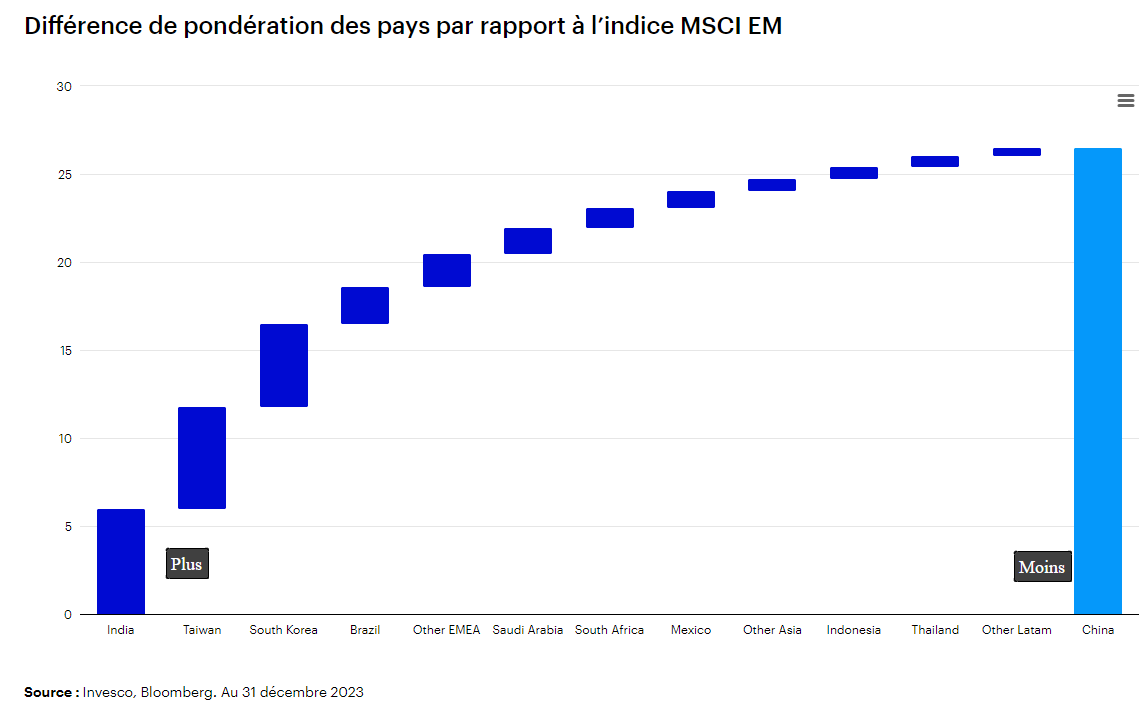

Exclure la Chine de l’univers d’investissement permet de réduire le risque de concentration au sein des portefeuilles. La Chine représente actuellement près de 30% de l’indice des marchés émergents, contre 5% il y a vingt ans. Il se pourrait que cette part augmente à mesure que la Chine réformera son économie et que ses marchés gagneront en profondeur. De nombreux investisseurs sont déjà exposés aux actions chinoises et souhaitent éviter toute duplication de leur exposition ou renforcer leur exposition aux autres marchés émergents.

Cette séparation permet de réduire ou d’éliminer les risques politiques, réglementaires, géostratégiques et ESG liés à la Chine. Les clients peuvent gérer ces risques isolément et éliminer en totalité le facteur de risque que représente la Chine.

Les aléas macroéconomiques ou politiques sont souvent une source d’opportunités pour les investisseurs, mais l’adoption inattendue de nouvelles réglementations alimente une certaine appréhension des investisseurs à l’égard de la Chine. Ces réglementations, qui faisaient partie du plan «La prospérité pour tous» du Président Xi Jinping, incluaient des mesures visant à lutter contre les monopoles, des règles pour la sécurité des données et des mesures visant à sauvegarder l’emploi et les ménages.

Ces réglementations ont alimenté la volatilité des prix des actifs, tout particulièrement dans les secteurs des technologies, du divertissement et de l’éducation. Il se pourrait que les investisseurs souhaitent éviter ce risque, sans pour autant être obligés de vendre les 70 % restants de leur exposition aux marchés émergents.

Que se passe-t-il lorsque la Chine est éliminée de l’indice de référence?

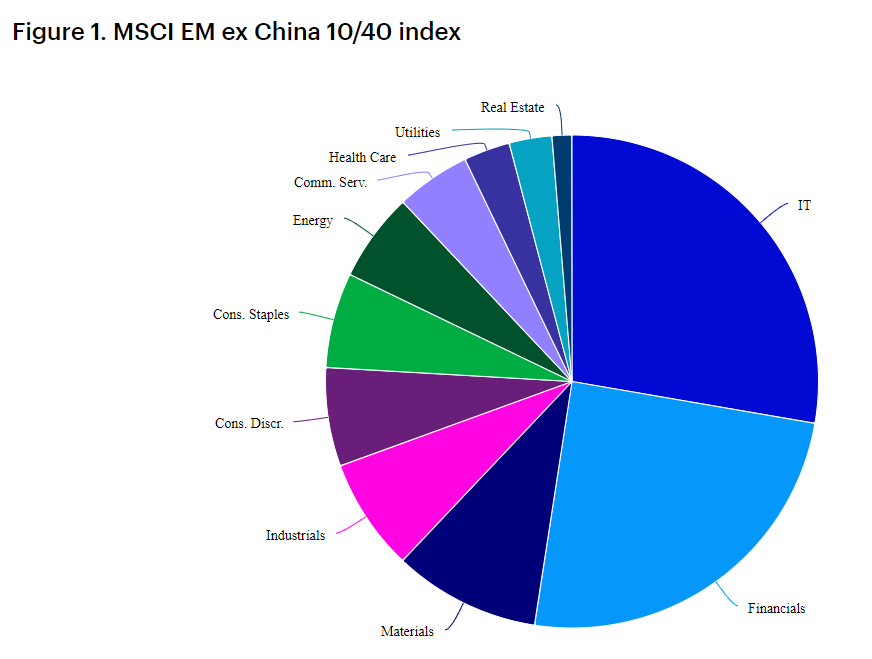

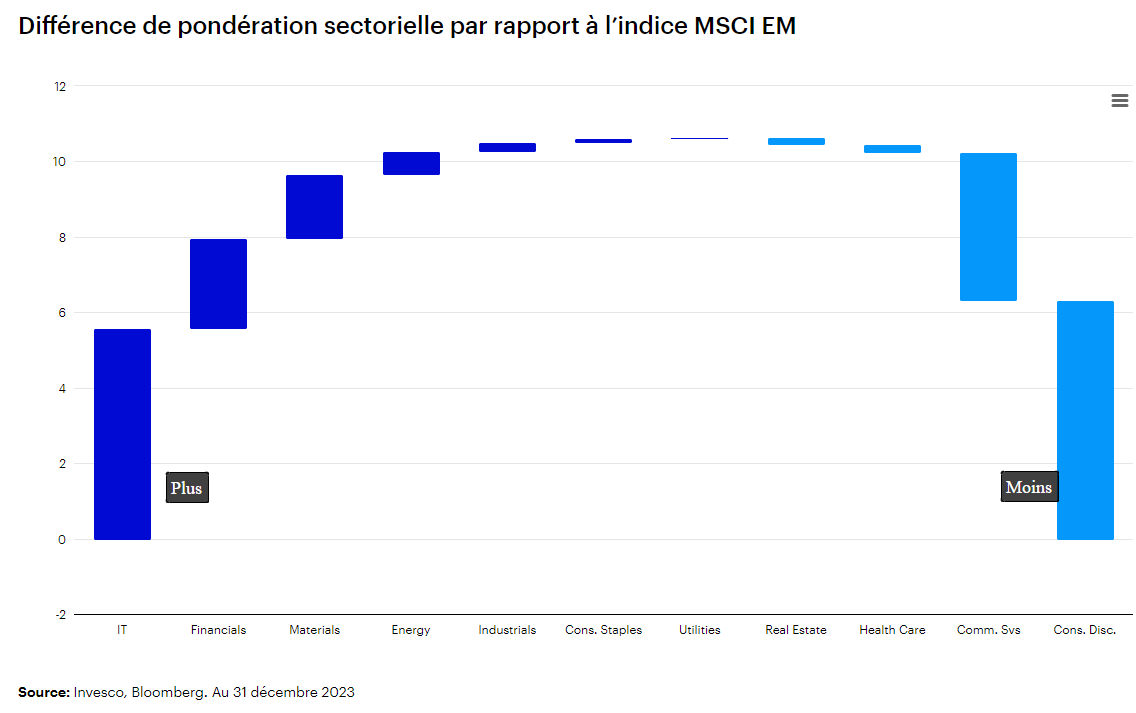

Le retrait de la Chine de l’indice de référence engendre une augmentation de l’exposition aux secteurs des technologies de l’information, qui représentent 27% de l’indice MSCI EM ex China, de la finance (24%) et de l’énergie (6%). Cela s’est également traduit par une réduction de l’exposition aux secteurs de la consommation discrétionnaire et des services de communication, qui se présente principalement sous la forme d’investissements dans des entreprises chinoises de l’internet.

Dans le secteur des technologies, le sous-secteur des semi-conducteurs est celui dont le poids au sein du nouvel indice a le plus augmenté , avec une hausse de 3,5 points de pourcentage. Dans le secteur des matériaux, les produits chimiques de base et l’acier ont également vu leur poids au sein de l’indice augmenter d’environ 1 point de pourcentage. Le poids absolu des matériaux au sein de l’indice est réparti entre différents produits de base, qui ont chacun leur propre cycle de produits.

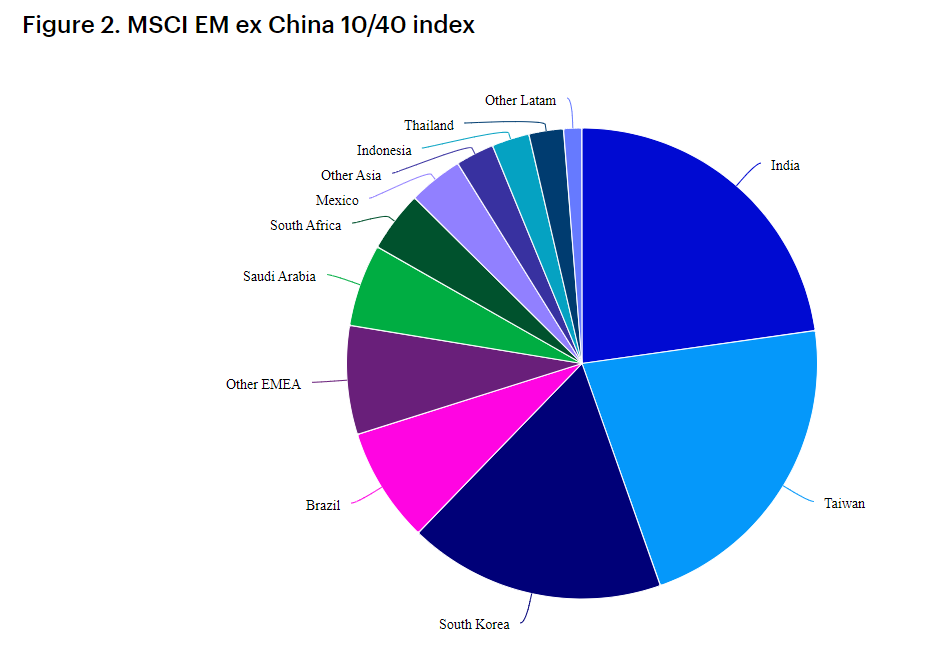

Si l’on compare les indices par pays et par région, le retrait de la Chine se traduit par une exposition légèrement plus forte à la zone EMEA et à l’Amérique latine. Bien sûr, en tant que gérants dynamiques, nous n’adhérons pas nécessairement à ces choix ; nous préférons surpondérer les régions qui offrent des opportunités. Notre stratégie «marchés émergents hors Chine» surpondère le Brésil et le Mexique en portefeuille.

L’indice hors Chine affiche également une exposition à l’Asie inférieure de 10% à celle de l’indice de référence, mais affiche une exposition plus importante à tous les autres pays d’Asie (hors Chine, donc). Les pays dont le poids a le plus augmenté au sein de l’indice hors Chine sont l’Inde, la Corée du Sud, Taïwan, le Brésil et l’Arabie saoudite.

Certains pays comme Taïwan et la Corée du Sud connaissent un fort engouement pour les opportunités liées à l’intelligence artificielle (IA). Nous pensons que les valorisations des mégacapitalisations technologiques asiatiques ne reflètent pas encore l’ampleur de la demande en semi-conducteurs nécessaire pour soutenir la croissance de l’IA. Notre stratégie surpondère les secteurs qui bénéficient directement et indirectement de tendances de consommation favorables, comme les secteurs des technologies, de l’automobile, de la santé et de la banque/assurance.

On constate également des progrès en matière de gouvernance d’entreprise en Corée du Sud, ainsi que des distributions de dividendes qui ne sont pas appréciés à leur juste valeur par le marché. Nous tablons sur un redressement du cycle des semiconducteurs en 2024. La croissance des bénéfices, qui s’était fortement contractée, devrait également rebondir.

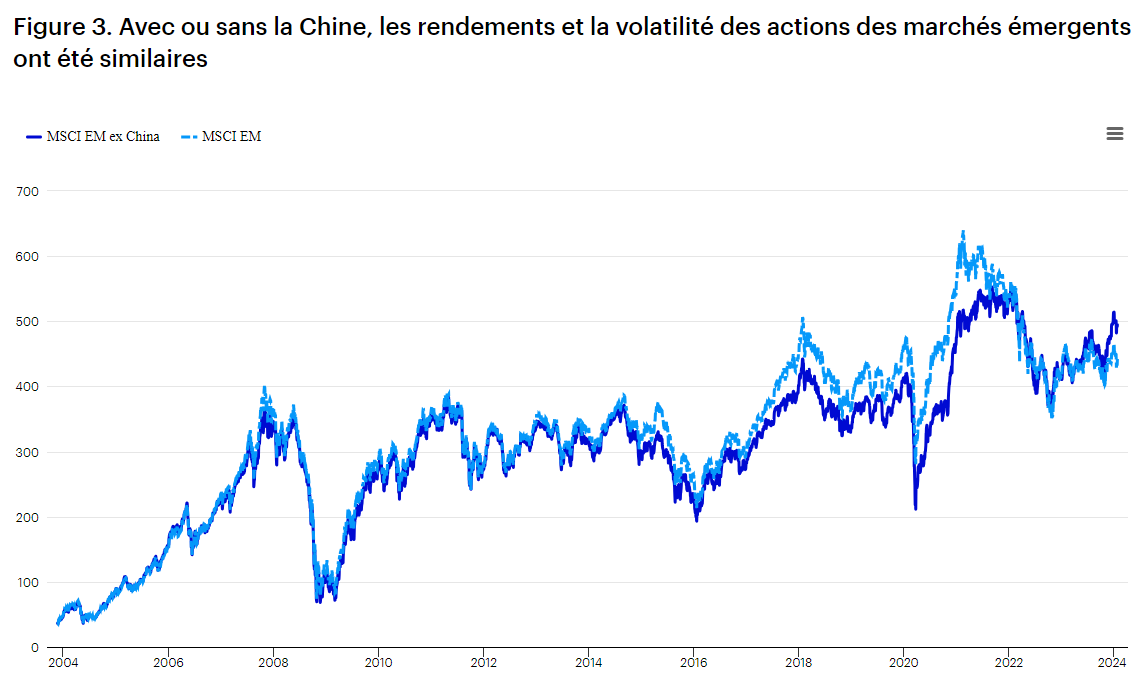

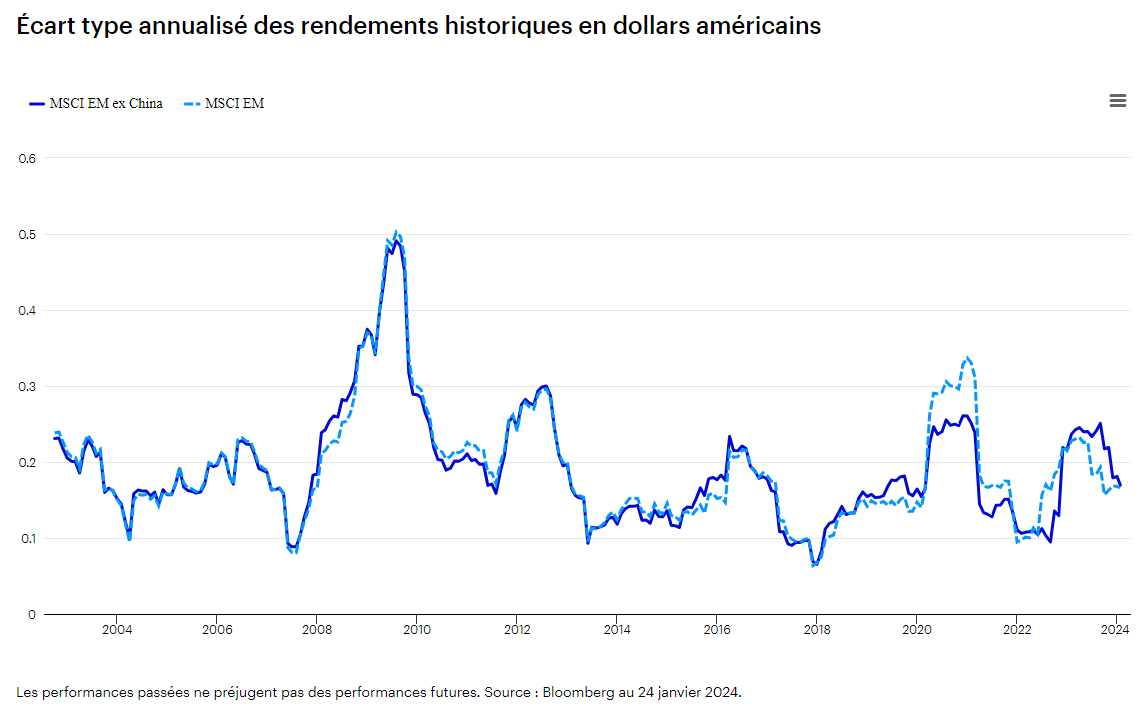

Quel impact le retrait de la Chine a-t-il sur la performance de l’indice?

L’exclusion des valeurs chinoises ne plombe pas forcément la performance. Sur les dix dernières années, les actions chinoises et les fonds actions émergentes hors Chine ont signé des performances similaires.

Néanmoins, la Chine a fortement sous-performé ces dernières années. Les marchés émergents hors Chine regorgent d’opportunités qui permettront de surperformer le marché.

Nous nous efforçons de proposer des produits qui répondent aux besoins de chaque client, en matière d’allocation du capital. La Chine et les autres marchés émergents offrent des opportunités d’investissement en actions séduisantes et il est possible de les combiner ou de les apprécier séparément en tant que telles. On peut considérer les marchés émergents hors Chine comme une nouvelle version du groupe ‘Asie hors Japon’ et nous pensons que les investisseurs ont le droit de choisir ce qui leur convient le mieux.

Cette communication publicitaire s’adresse aux Investisseurs professionnels.

Avertissements concernant les risques

La valeur des investissements et les revenus vont fluctuer, ce qui peut en partie être le résultat des fluctuations de taux de change et les investisseurs peuvent ne pas récupérer le montant total de leurs investissements initiaux.

Informations importantes

Cette communication publicitaire s’adresse aux Investisseurs professionnels.

Données au 31.12.2023 sauf indication contraire.

Cette communication publicitaire ne constitue pas du conseil d’investissement. Elle ne peut pas être considérée comme une recommandation d’acheter ou vendre une quelconque classe d’actif, valeur ou stratégie. Les dispositions réglementaires portant sur l’impartialité des recommandations d’investissement et des recommandations de stratégies d’investissement ne sont donc pas applicables et il en va de même des interdictions de négocier l’instrument avant publication.

Les points de vue et les opinions sont basés sur les conditions de marché actuelles et sont susceptibles d’être modifiées.