En 2024, Solvabilité II devrait engager la phase ultime de son chantier de révision.

Par Charles Moussier, Head of EMEA Insurance Client Solutions, Graham Hook, Head of UK Government Relations and Public Policy et Matthew Chaldecott, Senior Client Portfolio Manager

Le cadre réglementaire en 2024

Révision de Solvabilité II: le bout du tunnel

En 2024, Solvabilité II devrait engager la phase ultime de son chantier de révision. La Commission, le Parlement européen et le Conseil européen mettent en effet la dernière main aux aménagements du texte presque quatre ans après le coup d’envoi de la réforme en février 20191. Si les dirigeants espèrent l’achèvement des pourparlers d’ici la fin de l’année, la perspective d’une poursuite des débats au premier trimestre 2024 semble réaliste.

Les négociations politiques et techniques (trilogues) sont menées en parallèle

Les institutions européennes cherchent aujourd’hui à lever les points de désaccord, que ceux-ci portent sur les détails techniques de la mise en œuvre ou sur les risques de divergence politique. Les sujets encore débattus ont trait à la portée des clauses de durabilité, aux garanties à long terme et au rôle de l’EIOPA dans la supervision transfrontalière.

Les réformes de 2024 porteront en priorité sur le Règlement délégué.

Une fois achevées les négociations sur la Directive, l’UE engagera presque immédiatement les travaux de révision du Règlement délégué qui précise les dispositions de la Directive. Les premiers travaux sur l’Acte délégué ont démarré en 2022 et la Commission devrait publier le texte préliminaire dès que le trilogue aura abouti à un accord.

La proposition de texte devrait reprendre les principales modifications apportées à la Directive Solvabilité II et inclure en outre des éléments de réforme supplémentaires sur des points tels que la correction pour volatilité, l’ajustement égalisateur et l’extrapolation des taux d’intérêt à long terme.2

Un nouveau cadre prudentiel pour le redressement des banques et la résolution de leurs défaillances

Outre la réforme de la Directive Solvabilité II, les institutions européennes sont également en train de négocier la version définitive de la Directive sur le rétablissement et la résolution des assurances (IRRD) dont la finalité est de proposer un ensemble de mécanismes de redressement en cas de défaillance avérée ou probable des (ré)assureurs. Comme pour Solvabilité II, les institutions souhaitent clore les débats d’ici la fin de l’année, même si rien n’exclut qu’ils se poursuivent au premier trimestre 2024.

Les nouvelles priorités politiques de la Commission et du Parlement européen après les élections

Si la révision de Solvabilité II parviendra probablement à son terme en 2024, sa mise en œuvre ne sera pas effective avant mi 2025. Entretemps, le Parlement européen aura été renouvelé en juin et un nouveau collège de commissaires aura été nommé à la tête de la Commission européenne. C’est pourquoi, au second semestre 2024, tous les regards seront braqués sur la nouvelle Commission, dans l’espoir de déterminer à quel point l’assurance fera ou non partie des priorités politiques de la prochaine législature 2024-2029.

Contexte macroéconomique: la croissance devrait continuer à marquer le pas

Nous anticipons un « atterrissage difficile » pour les États-Unis et la zone euro, le ralentissement évoluant vers une contraction de l’activité économique. Les deux scénarios créent des conditions favorables aux obligations, surtout aux actifs de qualité; le cycle de hausse des banques centrales devrait en effet avoir touché son point culminant ou s’en approcher.

Taux: entamer notre descente?

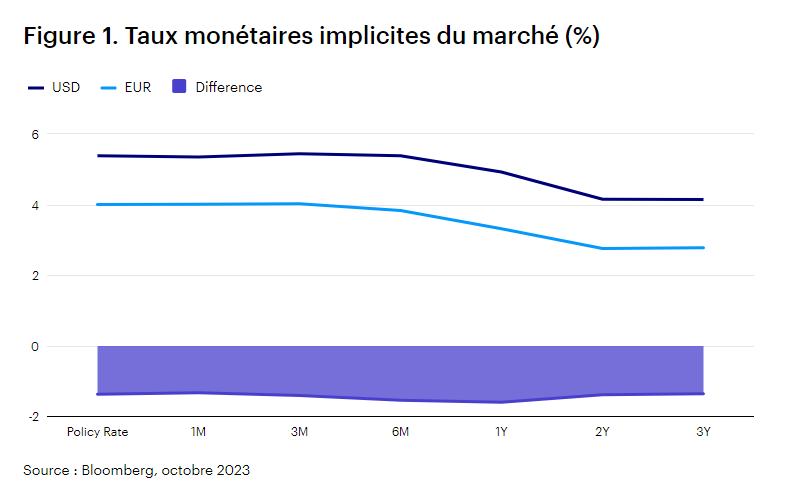

Les prix de marché actuels laissent présager d’une détente des taux d’intérêt de part et d’autre de l’Atlantique au deuxième et troisième trimestre. La baisse est relativement progressive, puisque le taux de dépôt de la BCE s’inscrit dans une nouvelle fourchette proche de 2,75%. Les coûts de couverture pour les émissions en dollars devraient évoluer entre 1,4 et 1,6%.

En Europe, quelques facteurs contribuent à assouplir les conditions: d’une part, le mécanisme de transmission monétaire, plus efficace qu’aux États-Unis, permet un transfert rapide des hausses de taux aux ménages et aux entreprises.

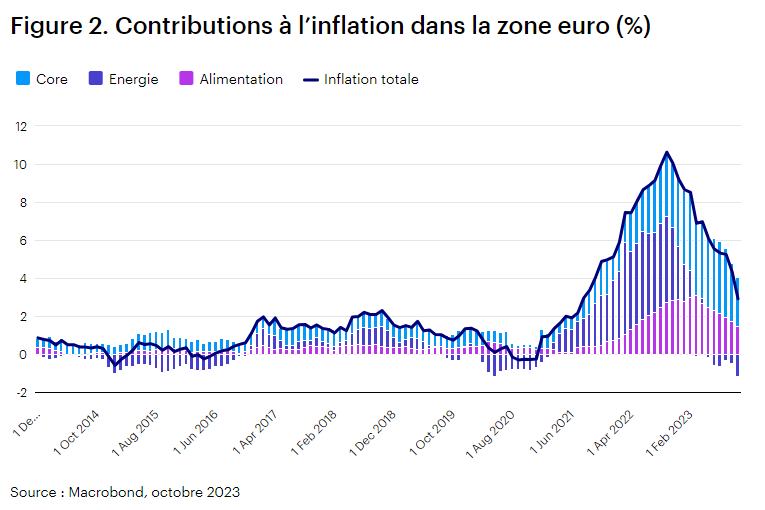

D’autre part, les effets des chocs sur l’offre provoqués par la guerre russo-ukrainienne s’apaisent; nous constatons que la part de l’énergie (en bleu) dans l’inflation globale est passée de fortement positive à négative au cours des derniers mois.

Sauf nouvelle intensification de ce conflit ou extension de la guerre au Moyen-Orient, la trajectoire actuelle montre que le taux de l’inflation globale pourrait renouer avec la cible avant la fin de l’année.

Fondamentaux de crédit: résister

Aux États-Unis, le cycle de crédit donne des signes de maturité. La dette est orientée à la hausse tandis que les marges, le ratio de couverture et la croissance des revenus s’inscrivent en baisse. Selon nos prévisions, les entreprises devraient donner la priorité au remboursement de la dette afin de contrôler leurs coûts d’emprunt et défendre leur bilan. Les révisions à la baisse des notes de crédit s’accélèrent en 2023, certes à partir d’un point de référence plutôt bas et avec des rehaussements qui demeurent plus nombreux que les dégradations.

Le cycle européen est plus avancé en Europe, les événements de crédit touchant surtout les catégories de notes les moins élevées. Nous anticipons la poursuite de cette tendance en 2024, étant donné le durcissement des conditions de refinancement. La saison de la publication des bénéfices au troisième trimestre 2023 a été marquée par la recrudescence des résultats décevants que nous estimons toutefois idiosyncratiques plutôt que systémiques.

En général, les facteurs fondamentaux restent néanmoins convenables. L’endettement des entreprises de l’Euro Stoxx 600 s’approche de son plus bas niveau historique et les marges bénéficiaires restent élevées. Nous anticipons une détérioration progressive du ratio de couverture qui ne constitue toutefois pas un motif d’inquiétude immédiat compte tenu de la ventilation des profils de maturité.

Valorisations: de modestes à bonnes

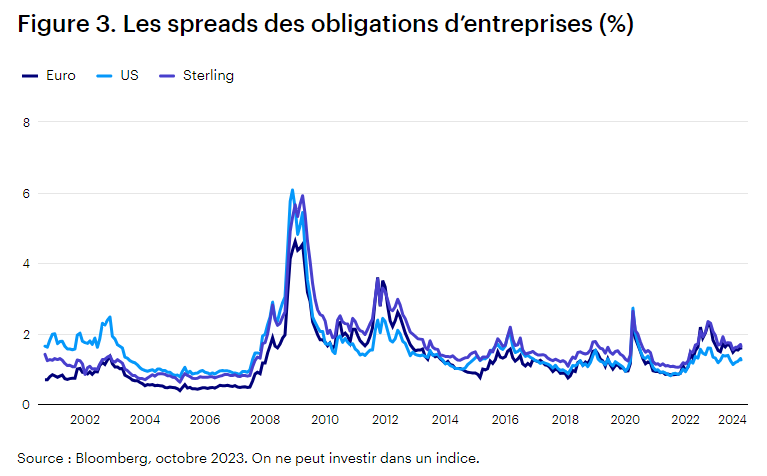

Nous jugeons raisonnables les spreads sur le crédit «investment grade» au regard de l’environnement macroéconomique actuel et des fondamentaux des entreprises. Les émissions en euro et en livre sterling s’échangent bien en dehors des spreads médians à long terme, tandis que les titres américains se négocient légèrement à l’intérieur, grâce à une dynamique de croissance plus vigoureuse aux États-Unis sans doute.

Comme toujours, les niveaux de spreads d’un indice général cachent d’importantes variations ; de nombreuses opportunités de valeur relative s’offrent donc aux investisseurs pour peu qu’ils sachent adopter une approche mondiale en sélectionnant leurs titres.

Allocation d’actifs assurantiels

Dans l’environnement actuel d’aversion au risque, les assureurs européens ont tendance à surpondérer les obligations de qualité dont les spreads se sont fortement améliorés par rapport à la dernière décennie et qui semblent capables de résister à une éventuelle récession En outre, le décalage par rapport à la duration médiane est revenu à près de -5 ans, la baisse de duration étant plus accentuée sur les passifs que sur les actifs.

Les besoins grandissants de liquidités, en Italie notamment, et l’effet dénominateur touchant les actifs privés comptent parmi les facteurs clés motivant ce changement d’allocation d’actifs.

Les actifs privés ont parfaitement joué leur rôle d’amortisseur ces dernières années mais leur importance relative dans le bilan s’est accrue, s’approchant des limites du risque de liquidité. L’effet dénominateur a toutefois freiné l’allocation à cette catégorie d’actifs ces derniers dix-huit mois.

Nous anticipons leur réévaluation à la fin de l’année, ainsi que la stabilisation du coût du passif qui laissera plus de latitude à la diversification en 2024.

Marchés publics et actifs obligataires demeurent les thèmes de prédilection de l’année.

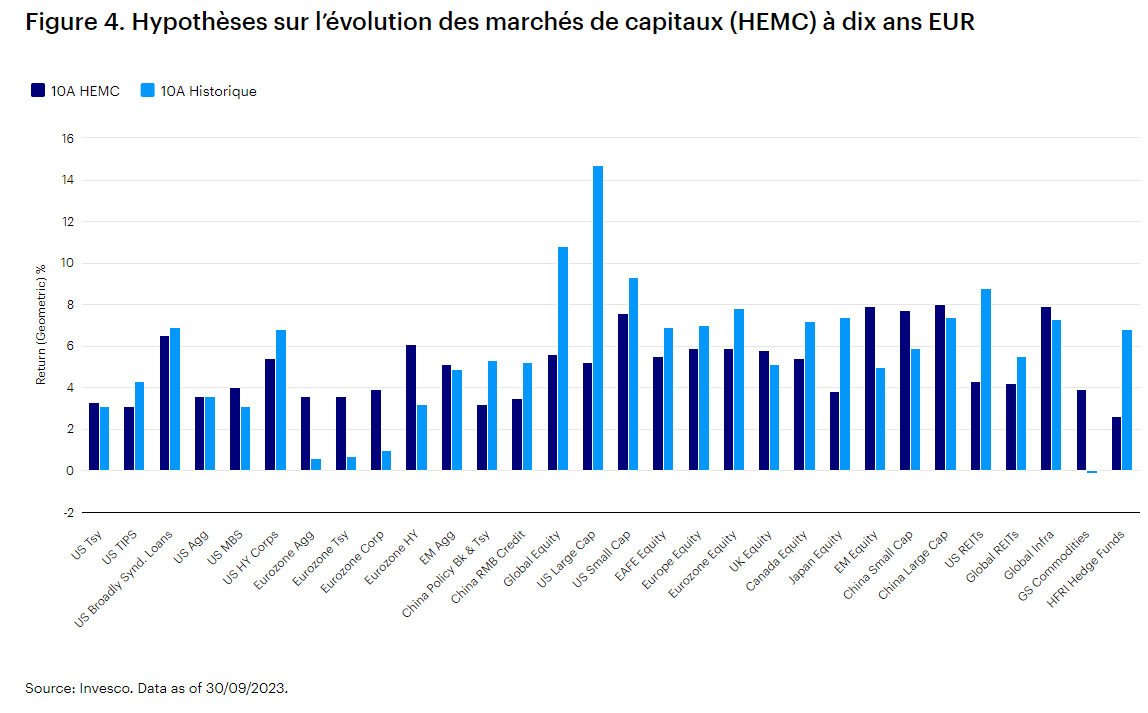

- La plupart des classes d’actifs obligataires sont assorties d’hypothèses sur l’évolution des marchés des capitaux (HEMC) sensiblement meilleures que les performances historiques. Selon les anticipations, certains actifs de crédit à rendement élevés (prêts > ME) devraient surperformer le marché des actions, y compris les segments les plus risqués, pour des niveaux de risque bien moindres.

- Les actions mondiales devraient générer une performance avoisinant 6%, toutefois la surperformance relative attendue continue de se contracter, particulièrement après prise en compte des ajustements pour le risque et le coût du capital. Si la volatilité se stabilise à son niveau actuel, les programmes de couverture du risque lié aux actions devraient se révéler efficaces pour réduire le coût du capital et conserver l’allocation aux actions au fil du temps.

- En matière de gestion des fonds propres, les événements géopolitiques sont susceptibles d’affecter la volatilité de tous les actifs, classes d’actifs, secteurs et pays. L’introduction d’une part plus large de matières premières ou de métaux précieux pourrait limiter la volatilité de l’allocation d’actifs et stabiliser les fonds propres éligibles puisque les HEMC sont plutôt favorables à la classe d’actifs à long terme.

Sur les marchés privés, nous privilégions une surpondération de la dette par rapport aux actions afin d’absorber la volatilité et le risque de refinancement, tout en profitant des opportunités susceptibles de satisfaire l’appétit pour le risque des assureurs & et les besoins de la gestion ALM: faible ratio prêt-valeur du fonds (LTV) et solidité des clauses.

L’accent mis sur la diversification et l’appétit grandissant pour les actifs indexés sur l’inflation attireront probablement de nouveaux investisseurs dans le secteur de la dette immobilière; la hausse des taux d’intérêt offre en effet un point d’entrée intéressant grâce à la réévaluation des actifs. En outre, la raréfaction des crédits octroyés par les banques est source d’opportunité pour les prêteurs immobiliers alternatifs.

La qualité du crédit privé s’est également améliorée depuis 2022: la documentation a gagné en convivialité pour l’émetteur et les profils présentent de plus faibles niveaux d’endettement, sur le marché intermédiaire notamment. Les prêts comptant parmi les meilleures sources de rendements de l’univers obligataire en dépit de leur statut de dette garantie sénior, ils offrent selon nous, un moyen intéressant pour consolider l’allocation d’actifs en 2024 grâce à leur faible corrélation avec les classes d’actifs traditionnelles du bilan des assureurs.

2Souligné dans la Communication 2021 de la Commission au Parlement européen et au Conseil.

Cette communication publicitaire s’adresse aux Investisseurs professionnels.

Avertissements concernant les risques

La valeur des investissements et les revenus vont fluctuer, ce qui peut en partie être le résultat des fluctuations de taux de change et les investisseurs peuvent ne pas récupérer le montant total de leurs investissements initiaux.

Informations importantes

Cette communication publicitaire s’adresse aux Investisseurs professionnels.

Données au 30.09.2023 sauf indication contraire.

Cette communication publicitaire ne constitue pas du conseil d’investissement. Elle ne peut pas être considérée comme une recommandation d’acheter ou vendre une quelconque classe d’actif, valeur ou stratégie. Les dispositions réglementaires portant sur l’impartialité des recommandations d’investissement et des recommandations de stratégies d’investissement ne sont donc pas applicables et il en va de même des interdictions de négocier l’instrument avant publication.

Les points de vue et les opinions sont basés sur les conditions de marché actuelles et sont susceptibles d’être modifiées.