Le marché de l'uranium présente un contexte rare caractérisé par une demande croissante, des contraintes d'approvisionnement et un manque de produits financiers investissables.

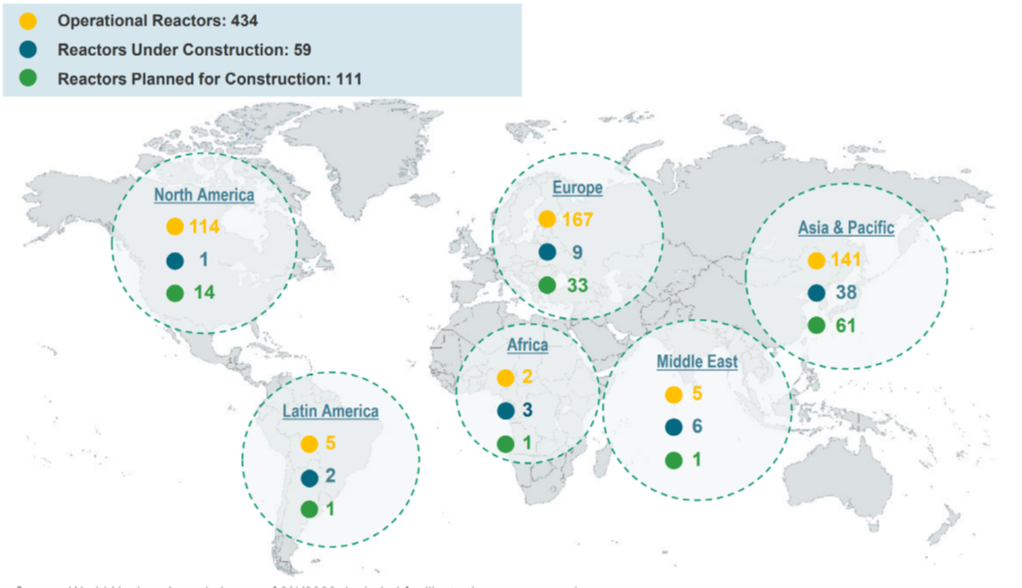

Du côté de la demande, les gouvernements du monde entier se tournent à nouveau vers l’énergie nucléaire comme solution partielle pour améliorer leur empreinte carbone et leur mix énergétique global. Rien qu’en Chine, 55 centrales sont en fonctionnement, 22 sont en construction et des dizaines d’autres sont prévues pour les décennies à venir. A l’échelle mondiale c’est une soixantaine de réacteurs qui sont actuellement en construction et plus de 110 en projet. À la vue des récents évènements géopolitiques qui ont éloignés les Occidentaux des ressources énergétiques Russe il est possible que ce nombre soit revu à la hausse dans les années à venir.

Lors de la Conférence des Nations unies sur les changements climatiques (COP28), 22 pays se sont engagés à tripler la capacité nucléaire d’ici 2050. Du côté de l’offre, cependant, le marché de l’uranium est confronté à plusieurs contraintes et à quelques producteurs fiables, dont le Kazakhstan, la Namibie et l’Ouzbékistan figurent parmi les principaux.

La chaîne d’approvisionnement est devenue encore plus tendue depuis que de nombreux pays occidentaux ont décidé de se détourner de l’uranium fourni par la Russie.

Malgré ce contexte favorable d’offre et de demande, il existe peu de véhicules d’investissement pour exprimer le commerce ou aider les participants au marché physique à se couvrir.

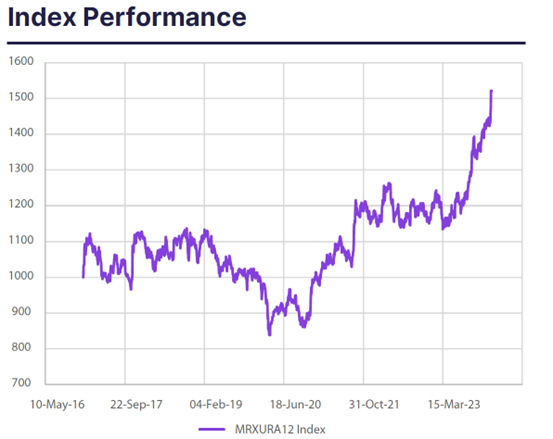

Les deux instruments les plus populaires sont probablement la Sprott Physical Uranium Trust (exposition directe au sous-jacent) et le Global X Uranium ETF (exposition par proxy, principalement via les sociétés minières). Bien que fonctionnels, ces produits sont très limités et peu sophistiqués, sans marchés dérivés significatifs associés. Pour satisfaire la demande des clients pour une exposition plus sophistiquée à ce secteur en plein essor, Marex a développé un Indice avec contrôle de risque l’Uranium Investable 12% Risk Control Index (MRXURA12).

Cet indice vise à fournir une exposition à l’industrie de l’uranium tout en contrôlant la volatilité annuelle globale de la stratégie – la présence de ce mécanisme de contrôle de la volatilité permettant la création de produits dérivés plus ou moins complexe. L’exposition est couverte via un panier de fonds d’investissement liquides qui sont investis à la fois dans de l’uranium physique et dans des sociétés impliquées dans la production de composants nucléaires, y compris celles impliquées dans l’extraction, le raffinage, l’exploration ou la fabrication d’équipements pour l’industrie nucléaire.

Grâce à l’utilisation d’un indice avec contrôle de risque Marex pourrait donc vous proposer des solutions 100% Capital protégé (sauf défaut émetteurs) avec une indexation à la stratégie entre 75% en franc Suisse et 200% en US Dollar.

Ce message est à titre informatif, ce n’est en aucun cas un conseil d’investissement. Les niveaux indiqués sont indicatifs et n’engagent en aucun cas Marex.

Les performances passées ne sont pas un indicateur fiable des performances futures. Les performances ne reflète pas les transactions réelles et peut être sujette à un certain nombre d’hypothèses. Les données de l’indice sont simulées jusqu’à la date de lancement de l’indice.