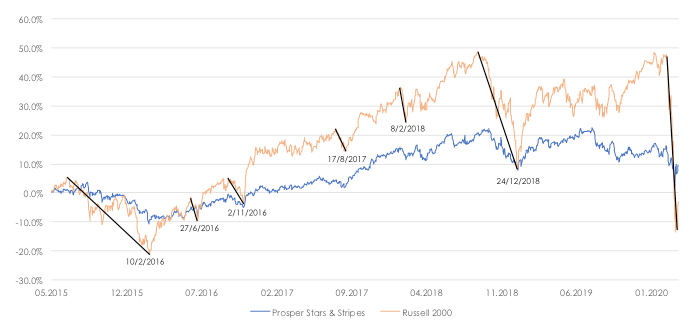

Alors que la volatilité des marchés fait rage et que l’ébauche d’un rebond a vu le jour la semaine dernière, faut-il se tourner vers le long only et délaisser la protection de certaines stratégies Long Short ? Avec l’exemple du fonds Prosper Stars & Stripes, nous avons regardé le comportement du fonds sur un cycle de marché, avec ses nombreux replis. Investir au point le plus bas du marché garantit-il une meilleure performance? A vous de voir.

Investir au point le plus bas du marché (Russell 2000) n’est pas une garantie de surperformance par rapport à Prosper Stars & Stripes

Depuis le 7 mai 2015 (lancement de Prosper Stars & Stripes qui réplique la stratégie de Roubaix Capital au format UCITS), les replis de marché ont eu lieu à 6 reprises. Ci-contre, la performance du fonds comparée au Russell 2000 depuis le point le plus bas de chacun de ces replis jusqu’au 25 mars, date à laquelle le marché a déjà rebondi de +12%.

La stratégie de Prosper Stars & Stripes est née aux US en décembre 2009. Les conclusions que l’on tire ci-dessus sont également vraies pour le fonds de droit US au track record de plus de 10 années (Roubaix US Equity).

La participation à la hausse

Depuis son lancement, Prosper Stars & Stripes a réalisé un gain de 9.1% contre une perte de 3.0% pour le Russell 2000 TR (au 25 mars 2020).

Depuis plus de 10 ans, le fonds de droit US dont la stratégie est répliquée par Prosper Stars & Stripes a réalisé une performance de +114.5% vs +104% pour le Russell 2000 au 25 mars 2020, alors que l’exposition nette moyenne du portefeuille est de 43%.

La protection dans les baisses

Prosper Stars & Stripes a participé en moyenne à seulement 23% de la baisse du Russell 2000 sur l’ensemble des mois de baisse depuis son lancement. Ci-après la performance du fonds UCITS au cours des 10 pires mois de l’indice (du 7 mai 2015 au 25.03.2020).

Être exposé au marché américain des Mid & Small caps avec Prosper Stars & Stripes est plus profitable et moins risqué qu’être investi dans ce marché avec une approche long only, que ce soit depuis la création du fonds UCITS le 5 mai 2015, depuis 3 ans, 1 an ou depuis le début de l’année.

Volatilité et Max Drawdown

De la même façon, Stars & Stripes est près de 3 fois moins volatile que le Russell 2000.

Conclusion

Être capable d’investir au point le plus bas et vendre au plus haut représente le Graal des investisseurs. Mais qui a vendu ses positions le 16 janvier dernier et les a rachetées le 18 mars au plus bas?

Prosper Stars & Stripes permet d’être exposé au vaste et très dynamique marché des petites et moyennes entreprises américaines cotées grâce à un fonds d’investissement peu volatile, performant, et bien classé de façon consistante.

L’importante génération d’alpha sur les books long et short du fonds, possible sur ce segment de marché des petites et moyennes entreprises permet d’obtenir un profil de performance/risque particulièrement pertinent pour les investisseurs qui souhaitent conserver une exposition au marché américain de manière structurelle et confortable.

Et c’est sans compter que la performance de ce segment de marché est en retard de plus de 20% par rapport aux grandes capitalisations (S&P 500) depuis 18 mois alors que sa performance a toujours été en ligne historiquement….

La performance historique ne représente pas un indicateur de performance future.