En tant qu'investisseur actif et engagé à intégrer des considérations environnementales, sociales et de gouvernance (ESG) dans ses portefeuilles, Carmignac investit dans des obligations durables.

Qu’est-ce qu’une obligation durable?

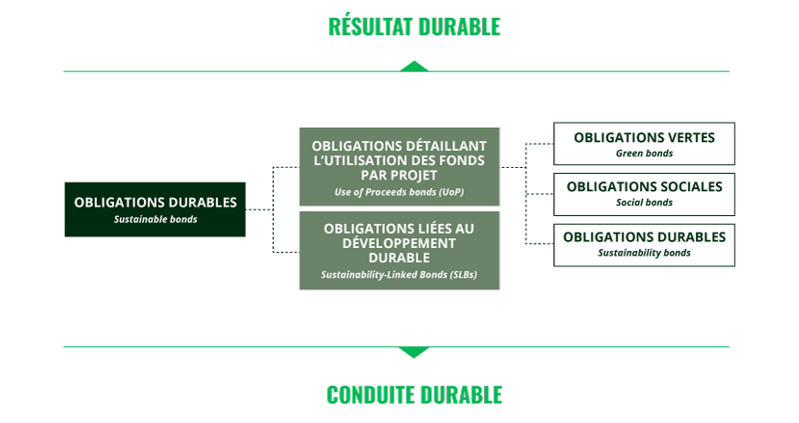

Les obligations durables sont des titres de créance émis par des entités publiques ou privées qui intègrent des considérations ESG, soit au travers de:

- Une approche «Use of Proceeds» avec des obligations détaillant l’utilisation des fonds par projet («UoP»): l’émetteur s’engage à utiliser les fonds levés pour un projet environnemental et/ou social défini à l’avance. Dans cette catégorie, on trouve principalement les obligations vertes, sociales et de développement durable. Les obligations bleues et les obligations de transition entrent également dans cette catégorie.

- Des objectifs de durabilité avec des obligations liées au développement durable («SLB»): les fonds levés sont utilisés pour les besoins de l’entreprise en général et ne sont pas réservés à un projet environnemental et/ou social spécifique. Toutefois, au moment de l’émission, l’émetteur choisit un ou plusieurs indicateur(s) clé(s) de performance et objectif(s) de performance en matière de durabilité qu’il s’engage à atteindre à une date définie. Si l’émetteur ne respecte pas ses objectifs, il est le plus souvent pénalisé par le déclenchement d’une augmentation du coupon ou d’une prime pour le reste de la durée de vie de l’obligation.

Les obligations durables sont-elles là pour durer?

Nous sommes convaincus que les obligations durables peuvent jouer un rôle essentiel. Dans le cas des obligations détaillant l’utilisation des fonds par projet (« UoP bonds »), elles permettent une allocation ciblée des capitaux vers des objectifs environnementaux et/ou sociaux spécifiques. Quant aux obligations liées au développement durable («SLB»), elles encouragent les émetteurs à améliorer leur performance en associant le coût du financement à des engagements de développement durable clairement définis.

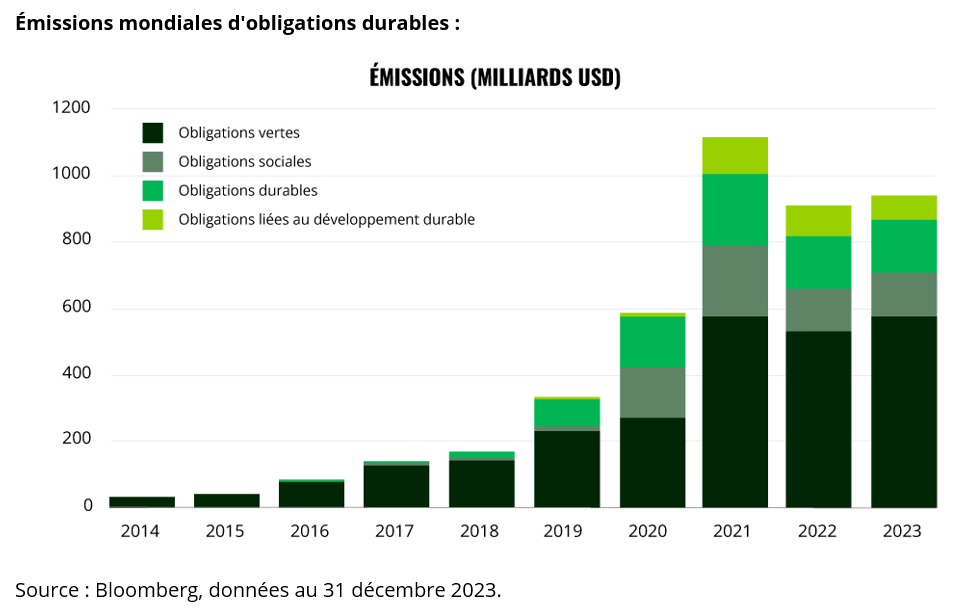

Comme on peut l’observer dans le graphique ci-dessous, l’année 2021 a été marquée par un pic d’émissions d’obligations durables. En 2023, nous avons constaté une légère augmentation par rapport à 2022 (3%[1]), qui a enregistré une baisse significative par rapport aux niveaux élevés de 2021.

En 2023, les données ont mis en évidence une émission record d’obligations vertes « use of proceeds », dominant les émissions dans les régions EMEA, APAC et Amérique. Parallèlement, on a observé une forte baisse des volumes des émissions d’obligations liées au développement durable.

Selon les données de Bloomberg, les ventes d’obligations vertes par les entreprises et les gouvernements ont atteint un montant record de 575 milliards de dollars, enregistrant une hausse par rapport à 2022 et dépassant les 573 milliards de dollars atteints en 2021. En 2023, les obligations liées au développement durable ont enregistré la plus forte baisse en termes de volumes des émissions, avec une baisse de 22% par rapport à l’année précédente, soit 68 milliards de dollars.

Notre conviction en matière d’obligations durables

Nous sommes convaincus que les émissions d’obligations durables se poursuivront à l’avenir, compte tenu des facteurs suivants:

- Les investisseurs, dont Carmignac, s’intéressent de plus en plus à l’intégration des considérations ESG dans leurs stratégies d’investissement, en réponse à la demande de leurs clients et en accord avec leurs propres stratégies d’investissement ;

- Les régulateurs interviennent pour garantir la réallocation des capitaux vers des objectifs de durabilité ;

- Sous l’impulsion des régulateurs, des investisseurs et d’autres parties prenantes, les émetteurs s’efforcent toujours de démontrer leur engagement en faveur du développement durable dans leurs stratégies.

Bien que nous considérions le développement des obligations durables comme une avancée positive, il est important de reconnaître les limites de ces instruments de créance thématiques. Le marché des obligations durables reste partiellement non réglementé, à l’exception des obligations vertes soumises à la norme de l’Union européenne sur les obligations vertes ou « EU GBS » qui a connu de récentes modifications. Par conséquent, il est essentiel que les investisseurs fassent preuve de diligence afin de s’assurer que les critères en matière de durabilité de l’instrument dans lequel ils investissent répondent à leurs attentes.

[1] Source : Bloomberg, « Green bonds reached new heights in 2023 », 8 février 2024.

Veuillez vous référer au KID/prospectus avant de prendre toute décision finale d’investissement. La décision d’investir dans le fonds promu devrait tenir compte de toutes ses caractéristiques et de tous ses objectifs, tels que décrits dans son prospectus. Le présent document ne peut être reproduit en tout ou partie, sans autorisation préalable de la Société de gestion. Il ne constitue ni une offre de souscription ni un conseil en investissement. Les informations contenues dans ce document peuvent être partielles et sont susceptibles d’être modifiées sans préavis. L’accès aux Fonds peut faire l’objet de restriction à l’égard de certaines personnes ou de certains pays. Les Fonds ne font l’objet d’aucune immatriculation en vertu du US Securities Act de 1933. Le fonds ne peut être proposé ou vendu, directement ou indirectement, au bénéfice ou pour le compte d’une « US person » au sens de la réglementation S américaine et du FATCA. Les risques et frais relatifs aux Fonds sont décrits dans le KID (Document d’informations clés). Les Fonds présentent un risque de perte en capital. La société de gestion peut décider à tout moment de cesser la commercialisation dans votre pays. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français sur le lien suivant à la section 6 intitulée « Résumé des droits des investisseurs » : https://www.carmignac.fr/fr_FR/article-page/informations-reglementaires-3862; En Suisse : Les prospectus, les KID et les rapports annuels sont disponibles sur le site internet www.carmignac.ch et auprès de notre représentant et service de paiement en Suisse, CACEIS Bank, Montrouge, succursale de Nyon / Suisse, Route de Signy 35, CH-1260 Nyon.