«Simply Put», la chronique hebdomadaire de l'équipe Multi Asset Group de Lombard Odier Investment Managers

Par Florian Ielpo, Head of Macro et Julien Royer, Quant Researcher

Les points à retenir:

- Entre baisses de taux de la Fed et plan de relance chinois, les marchés ont retrouvé quelques couleurs récemment.

- Cette progression décale les interrogations des investisseurs du cycle vers la valorisation: les marchés ne sont-ils pas tout simplement trop chers?

- Nos signaux de valorisation donnent une marge de progression de 15% pour les actions: de quoi finir l’année potentiellement plus haut.

Depuis que la Fed a abaissé ses taux directeurs en septembre, les marchés semblent animés d’un regain d’enthousiasme. Bien sûr, cela ne reflète pas que la décision de la Fed de couper ses taux davantage que ce que les économistes avaient prévu – le plan de relance conjoint du gouvernement et de la banque centrale chinoise a su apporté sa pierre à l’édifice. Si l’on résume la situation actuelle, la Fed et l’ensemble des banques centrales des pays du G10 sont passées du statut d’ennemi des marchés à celui d’amis des marchés, la croissance a plutôt donné des signes d’amélioration et la Chine, grand oubliée de cette fin de cycle, semble pouvoir reprendre des couleurs. Autrement dit, une part des inquiétudes des marchés se sont dissipées, ne laissant comme véritable frein à la situation actuelle que la valorisation des marchés elle-même. La question du moment se pose donc simplement: les marchés sont-ils d’ores et déjà trop chers? Et si non, que peut on dire de leur «upside» potentiel? Nos signaux de valorisation multiasset peuvent apporter un éclairage intéressant sur ce sujet.

Retour de flamme

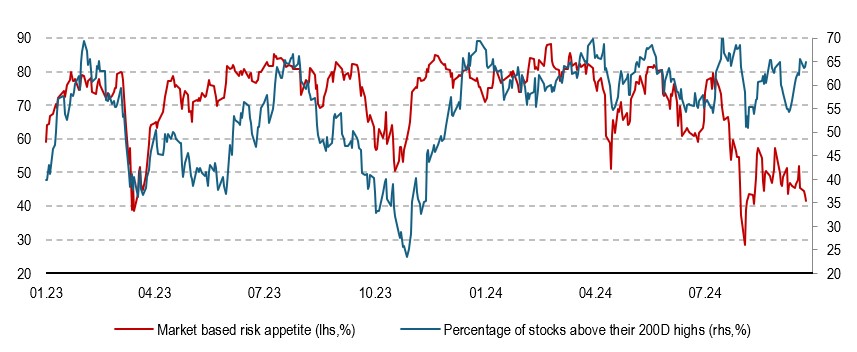

Le consensus pour le mois de septembre était clair. En septembre, historiquement les marchés baissent. En moyenne, l’indice MSCI World recule de près de 1% d’après les statistiques de ces 30 dernières années, une baisse réalisée sur 12 de ces 30 années, un hit ratio «bear» qui n’est battu que par le mois d’aout (16/30). Bref, ce mois de septembre et surtout sa seconde partie devaient concentrer la somme de toutes les peurs et les marchés devaient dévisser. C’est dommage pour les prévisions, mais c’est une bonne chose pour les portefeuilles: les actions ont progressé de près de 1%, tirées par une grande part de la cote. Ce momentum fort se traduit clairement sur le la Figure 1 lorsque l’on s’intéresse au pourcentage de titres échangés sur les marchés américains qui excèdent leurs plus hauts sur 200 jours: près de 65% ces temps, un chiffre historiquement élevé. Autre manifestation de ce momentum retrouvé, le S&P500 équipondéré délivre une performance en septembre proche de celle de l’indice market cap. Cet engouement sur les marchés actions est-il général? Pas complètement: notre indicateur d’appétit pour le risque «maison» présenté également en Figure 1 le place autour des 50%, c’est-à-dire à mi-chemin entre bull et bear. La demande de couverture qui est reflétée dans cet indicateur traduit une certaine méfiance des investisseurs, scorie de la montée d’aversion au risque de début aout. Les deux indicateurs présentés en Figure 1 ont plutôt été d’accord au cours des 18 derniers mois, mais cette fois-ci ils sont en désaccord. Si l’engouement equities gagne ce bras de fer, quel potentiel de progression ont encore les marchés?

Source : Bloomberg, LOIM, au 26 Septembre 2024

De la marge de progression

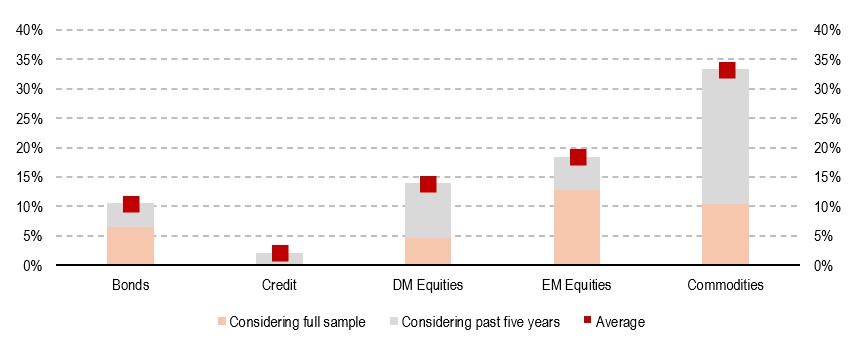

Il est toujours délicat de juger du potentiel de progression des marchés financiers à un moment donné, tant les signaux de valorisation sont complexes à construire. C’est néanmoins l’un des paris que nous avons relevé récemment avec la création d’un overlay de valorisation implémenté dans nos portefeuilles cette année. Cet overlay se base sur l’idée simple de décomposer les prix des actifs en une partie «tendance» et une partie «cycle». Cette dernière exprime la sur- ou sous-valorisation des marchés par rapport à leur tendance. La définitions de bornes de survalorisation permet de juger de l’extrême cherté de ces mêmes actifs. La Figure 2 présente une estimation dans ce cadre de la progression nécessaire de chaque classe d’actifs pour attendre cette borne de survalorisation – pour pouvoir déclarer ces classes d’actifs «trop chères». Elle reflète deux méthodes de calculs différentes : l’une basée sur une analyse de l’ensemble de l’historique de la trajectoire du prix des actifs (donc plus long terme) et l’autre sur les 5 dernières années (plus court terme). La mesure finale combine les deux sur un pied d’égalité. D’après nos calculs, les actions développées affichent ainsi un potentiel de progression proche de 15%, mais ce sont les matières premières qui semblent le plus attractives dans ce contexte avec un potentiel de croissance de 30%. Le crédit est quant à lui proche de son seuil de cherté. Le point essentiel ici pour le lecteur est de bien comprendre que d’après notre indicateur, il subsistent une marge de progression en cette fin d’année, et ce de dépit de performance déjà très positives. Les élections américaines pourraient néanmoins introduire une certaine volatilité ces prochaines semaines – de quoi nous tenir en haleine d’ici à novembre.

Source : Bloomberg, LOIM, au 26 Septembre 2024

Ce que cela signifie pour All Roads

Ce changement de ton sur les marchés a d’ores et déjà eu un impact sur l’allocation de nos stratégies. Si l’overlay de valorisation lui-même est actuellement inactif, aucun marché n’atteignant un niveau extrême nécessaire à son déclenchement, le reste de notre processus nous a incité à reprendre de la voilure, avec une exposition marché qui atteint désormais 160%. Cette augmentation de nos investissements s’est faite de manière diversifiée à travers tous les actifs y compris les actifs cycliques, reflétant une volatilité qui recule, des tendances qui s’affirment et des signaux macro qui progressent. La question de la cherté viendra, mais semble-t-il plus tard.

Pour dire les choses simplement, si la valorisation des machés inquiète, il semble qu’il subsiste une marche de progression.

Coin macro/prévision immédiate

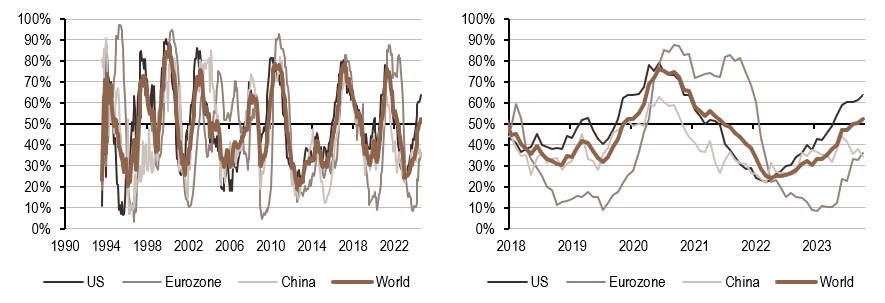

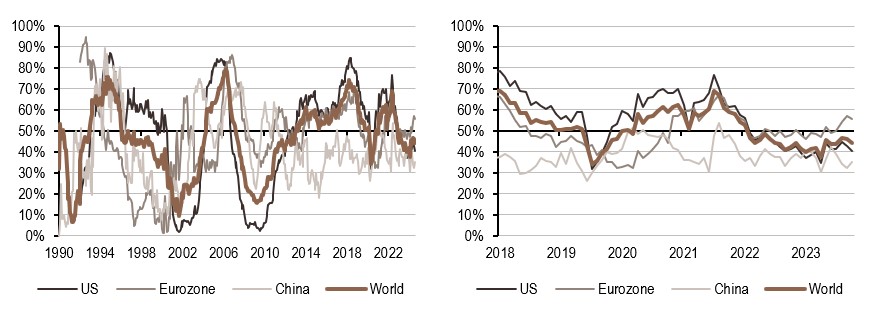

L’évolution la plus récente de nos indicateurs exclusifs de prévision immédiate pour la croissance mondiale, les surprises d’inflation mondiale et les surprises de politique monétaire mondiale est conçue pour suivre la progression récente des facteurs macroéconomiques qui animent les marchés.

Nos indicateurs de nowcasting indiquent actuellement:

- Les signaux de croissance continuent à progresser, affichant cette semaine 59% de chiffres en amélioration sur un mois.

- Les pressions inflationnistes poursuivent leur remontée, avec cette semaine 63% de données en progression en zone Euro et 67% aux Etats-Unis.

- Nos signaux de politique monétaire se sont repliés sur la semaine, l’indicateur US s’établissant à 40% en cohérence avec la communication dovish de la Réserve Fédérale.

Note de lecture : l’indicateur de prévision immédiate de LOIM rassemble différents indicateurs économiques à un moment précis, afin de déterminer la probabilité de survenance d’un risque macroéconomique donné, comme la croissance, les surprises en matière d’inflation et les surprises en matière de politique monétaire. Les indicateurs en temps réel vont de 0% (croissance faible, surprises en matière d’inflation modérées et politique monétaire accommodante) à 100% (croissance forte, risque élevé de surprises en matière d’inflation et politique monétaire restrictive).

Source : Bloomberg, LOIM

A l’usage exclusif des investisseurs professionnels

Ce document est publié par Lombard Odier Asset Management (Europe) Limited, autorisée et réglementée par la Financial Conduct Authority (la « FCA »), et inscrite au registre de la FCA sous le numéro 515393.

Lombard Odier Investment Managers (« LOIM ») est un nom commercial.

Ce document est fourni à titre d’information uniquement et ne constitue pas une offre ou une recommandation d’achat ou de vente d’un quelconque titre ou service. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait illégale. Ce matériel ne contient pas de recommandations ou de conseils personnalisés et n’est pas destiné à remplacer les conseils d’un professionnel en matière d’investissement dans des produits financiers. Avant de s’engager dans une transaction, l’investisseur doit examiner attentivement l’adéquation de la transaction à sa situation particulière et, si nécessaire, obtenir un avis professionnel indépendant sur les risques, ainsi que sur les conséquences juridiques, réglementaires, fiscales et comptables. Ce document est la propriété de LOIM et est adressé à son destinataire exclusivement pour son usage personnel. Il ne peut être reproduit (en totalité ou en partie), transmis, modifié ou utilisé à d’autres fins sans l’autorisation écrite préalable de LOIM. Ce document contient les opinions de LOIM, à la date d’émission.

Ni ce document ni aucune copie de celui-ci ne peuvent être envoyés, introduits ou distribués aux États-Unis d’Amérique, dans l’un de ses territoires ou possessions ou dans les zones soumises à sa juridiction, ou à ou au profit d’une personne des États-Unis. À cette fin, l’expression « personne des États-Unis » désigne tout citoyen, ressortissant ou résident des États-Unis d’Amérique, toute société de personnes organisée ou existant dans un État, un territoire ou une possession des États-Unis d’Amérique, toute société constituée en vertu des lois des États-Unis ou d’un État, d’un territoire ou d’une possession de ce pays, ou toute succession ou fiducie assujettie à l’impôt fédéral sur le revenu des États-Unis, quelle que soit la source de ses revenus.

Source des chiffres : Sauf indication contraire, les chiffres sont préparés par LOIM.

Bien que certaines informations aient été obtenues de sources publiques jugées fiables, sans vérification indépendante, nous ne pouvons pas garantir leur exactitude ou l’exhaustivité de toutes les informations disponibles auprès de sources publiques.

Les points de vue et opinions exprimés le sont à titre informatif uniquement et ne constituent pas une recommandation de LOIM d’acheter, de vendre ou de détenir un quelconque titre. Les vues et opinions sont à jour à la date de cette présentation et peuvent être sujettes à des changements. Ils ne doivent pas être interprétés comme des conseils d’investissement.

Aucune partie de ce document ne peut être (i) copiée, photocopiée ou dupliquée sous quelque forme que ce soit, par quelque moyen que ce soit, ou (ii) distribuée à toute personne qui n’est pas un employé, un dirigeant, un administrateur ou un agent autorisé du destinataire, sans le consentement préalable de Lombard Odier Asset Management (Europe) Limited. Au Royaume-Uni, ce matériel est un matériel de marketing et a été approuvé par Lombard Odier Asset Management (Europe) Limited qui est autorisée et réglementée par la FCA. ©2022 Lombard Odier IM. Tous droits réservés.