La dette nette du secteur privé augmentera de 550 milliards de dollars cette année, les entreprises déployant une partie des 5'200 milliards de dollars de trésorerie accumulés pendant la pandémie.

Points importants

- La dette totale des entreprises a bondi de 10%, atteignant un niveau record de 13’500 milliards de dollars en 2020 mais, entre janvier et juin 2021, les entreprises n’ont quasiment plus emprunté car les pays développés se projettent déjà dans l’après-pandémie.

- Les entreprises n’ont pas dépensé les sommes empruntées pour préserver leur trésorerie le temps de la pandémie, c’est pourquoi la dette nette (dette totale défalquée de la trésorerie) n’a pas augmenté.

- Les entreprises commencent à déployer leur montagne de liquidités (5’200 milliards de dollars cumulés). Janus Henderson prévoit en effet une forte hausse des dépenses d’investissement, des versements de dividendes et des rachats d’actions pour le deuxième semestre 2021 et par la suite.

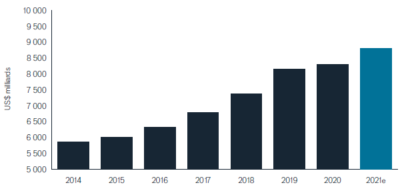

- L’argent dépensé fait mécaniquement augmenter la dette nette, mais pas la dette totale. D’après Janus Henderson, la dette nette devrait augmenter de 500 à 600 milliards de dollars d’ici la fin de l’année, atteignant ainsi 8’800 à 8’900 milliards de dollars.

- La dette nette de la Suisse a également augmenté: à 101 milliards de dollars, elle est supérieure de 9 milliards de dollars par rapport à 2019. Nestlé est le plus grand contributeur suisse à la dette nette, avec une dette nette de 35 milliards de dollars.

- L’amélioration des fondamentaux du crédit et la politique monétaire extrêmement accommodante créent des opportunités pour les investisseurs en obligations, notamment ceux qui sauront identifier les «anges déchus» réhabilités et les «étoiles montantes» dans le segment haut rendement.

Au niveau mondial, les entreprises ont contracté un montant record de nouvelles dettes (1’300 milliards de dollars) en 2020 car leurs bénéfices ont été amputés d’un tiers, selon l’indice annuel de Janus Henderson relatif à la dette des entreprises («Corporate Debt Index»). La dette totale (qui ne tient pas compte de la trésorerie) a bondi de 10,2 % pour atteindre un sommet historique de 13’500 milliards de dollars lors de l’exercice 20201, les entreprises ayant emprunté pour faire face à la récession mondiale et à d’éventuelles restrictions d’accès aux marchés financiers.

Elles n’ont toutefois presque rien dépensé des sommes empruntées et n’ont quasiment émis aucune dette supplémentaire depuis le début de l’année 2021. L’analyse des marchés internationaux des obligations d’entreprises menée par Janus Henderson révèle que la dette totale n’a augmenté que de 1% au premier semestre 2021.

Source: Janus Henderson, juin 2020

Dans ces conditions, la dette nette (dette défalquée de la trésorerie) des entreprises au niveau mondial n’a augmenté que de 151 milliards de dollars. En fin d’année, elle s’établissait à 8’300 milliards de dollars contre 8’150 milliards de dollars il y a un an. En tenant compte des fluctuations de taux de change, la dette n’a progressé que de 36 milliards de dollars.

Pour 2021, Janus Henderson s’attend à ce que la dette totale reste globalement stable mais la dette nette devrait croître rapidement à mesure que les entreprises commenceront à dépenser une partie de leur montagne de liquidités. La dette nette devrait augmenter de 500 à 600 milliards de dollars cette année, atteignant 8’800 à 8’900 milliards de dollars.

Janus Henderson entrevoit de belles opportunités pour les investisseurs en obligations car l’amélioration des fondamentaux du crédit, conjuguée à l’intervention des banques centrales face à la pandémie, constitue un environnement favorable pour l’offre et la demande d’obligations high yield.

Les entreprises dépenseront leur «trésor de guerre pour investir, verser des dividendes et racheter leurs actions

Les efforts consentis pour réduire les dépenses signifient que les sommes nouvellement empruntées figurent encore au bilan des entreprises sous forme de trésorerie ou de valeurs mobilières. La trésorerie des entreprises a bondi de 1 100 milliards de dollars, atteignant un montant historiquement élevé de 5’200 milliards de dollars en 2020. En l’espace de seulement un an, elle a augmenté deux fois plus vite que lors des cinq années précédentes.

Plutôt que de dépenser les sommes nouvellement empruntées, les entreprises ont préféré renforcer leur bilan. Les entreprises de l’indice de Janus Henderson relatif à la dette des entreprises ont versé 130 milliards de dollars de dividendes en moins, drastiquement réduit leurs investissements, levé des centaines de milliards de dollars auprès de leurs actionnaires, vendu des actifs et réduit leurs rachats d’actions2. Toutefois, avec la poursuite de la reprise économique, Janus Henderson prévoit une forte hausse des investissements, des versements de dividendes et des rachats d’actions au deuxième semestre 2021 et par la suite.

«En Suisse aussi, les entreprises profiteront de l’environnement économique désormais positif et du boom des investissements qui en résulte», déclare Sven Weideborg, directeur des ventes Suisse chez Janus Henderson Investors. Et il ajoute: «Nos solutions d’investissement dans le segment du haut rendement, en particulier, devraient également en profiter.»

Des opportunités d’investissement pour les porteurs d’obligations d’anges déchus dans le segment haut rendement mais réhabilités par la suite

Pour les investisseurs obligataires, il y a quelques opportunités intéressantes avec l’amélioration de la qualité du crédit, notamment dans le segment high yield. Janus Henderson estime qu’il est possible d’identifier en amont des étoiles montantes dans l’année à venir, dont certains anges déchus l’an dernier qui se verront réhabilités. Les gérants de portefeuille ont une préférence pour les émetteurs issus des secteurs de l’alimentation/boissons (comme Kraft), de l’industrie automobile (comme Ford), de l’énergie et des biens de consommation.

Tom Ross et Seth Meyer, gérants de portefeuille chez Janus Henderson: «Partout dans le monde, les entreprises ont fait preuve de beaucoup de maîtrise ces 16 derniers mois. Une forte hausse des investissements est très probable après leur gel pendant la crise de la Covid-19. Cela expliquera une bonne partie de la réduction de la trésorerie des entreprises cette année mais les rachats d’actions et la hausse des dividendes n’y seront pas étrangers.»

Pour les investisseurs en obligations, il y a quelques opportunités vraiment intéressantes en ce moment. La perspective d’une accélération de la croissance économique et d’un regain d’inflation est généralement considérée comme une mauvaise chose pour les obligations mais elle est également synonyme d’une amélioration des fondamentaux du crédit, des flux de trésorerie et des ratios d’endettement. Les obligations d’entreprises ne sont pas une classe d’actifs uniforme. Même si le coût de l’endettement est bas dans l’ensemble, les entreprises veulent tout de même améliorer leur notation de crédit pour pouvoir emprunter à des conditions encore plus intéressantes. Un émetteur noté BB empruntera à un taux supérieur de 100 points de base à celui pratiqué pour un émetteur noté BBB, alors qu’un seul cran de notation les sépare.

Le marché des obligations high yield est en constante évolution. D’un côté, il y a les obligations qui font des allers-retours entre les catégories investment grade et high yield. De l’autre, il y a celles qui sont proches du défaut de paiement. Parallèlement, des centaines d’émetteurs différents jouent des coudes pour se positionner sur le spectre du crédit. À mesure que ces positions changent, les cours des obligations fluctuent, créant ainsi des opportunités d’investissement.

Une forte croissance économique peut donner lieu à un regain d’inflation durable mais il est important pour les investisseurs de ne pas passer à côté de potentielles opportunités à cause de la crainte que leur inspire une hausse des taux susceptible d’affecter les performances. Nous pensons que les banques centrales continueront de soutenir la reprise économique en maintenant des taux d’intérêt bas et en procédant à des achats d’actifs (assouplissement quantitatif). Ces tendances devraient engendrer un environnement favorable à l’offre et à la demande d’obligations high yield et offrir des opportunités d’investissement moyennant une sélection judicieuse des émissions.

S’agissant du risque de défaut, Seth et Tom ont ajouté: «Les taux de défaut sont très bas depuis le début de la pandémie grâce au soutien des pouvoirs publics et nous pensons qu’ils le resteront – peut-être inférieurs à 1% cette année – avant une légère hausse l’an prochain. Il est vrai que la dette a augmenté mais cela a été fortement le cas pour la trésorerie aussi. De plus, les portes des marchés sont grandes ouvertes et les flux de trésorerie disponible s’accélèrent, de sorte que les entreprises ont le vent en poupe. Il subsiste des foyers de risque, par exemple dans le transport aérien qui reste vulnérable aux décisions imprévisibles des pouvoirs publics concernant le tourisme international. Le secteur des loisirs et de l’hôtellerie/restauration souffre lui aussi énormément de cette incertitude.»

1. 90 % des bilans d’entreprise inclus dans le JHCDI étaient datés entre le 31/12/2020 et le 31/03/2021 et communiqués au marché avant le 24 mai 2021

2. Les rachats d’actions aux États-Unis ont diminué de 111 milliards USD en 2020, selon S&P Dow Jones

«En Suisse aussi, les entreprises profiteront de l’environnement économique désormais positif et du boom des investissements qui en résulte», déclare Sven Weideborg, directeur des ventes Suisse chez Janus Henderson Investors. Et il ajoute: «Nos solutions d’investissement dans le segment du haut rendement, en particulier, devraient également en profiter.»

«En Suisse aussi, les entreprises profiteront de l’environnement économique désormais positif et du boom des investissements qui en résulte», déclare Sven Weideborg, directeur des ventes Suisse chez Janus Henderson Investors. Et il ajoute: «Nos solutions d’investissement dans le segment du haut rendement, en particulier, devraient également en profiter.»