«Simply Put», la chronique hebdomadaire de l'équipe Multi Asset Group de Lombard Odier Investment Managers

Par Florian Ielpo, Head of Macro

Les points à retenir:

- L’un des points clefs de la future administration Trump consiste en une armada de tarifs douaniers supposée rebattre les cartes des échanges internationaux.

- L’effet le plus immédiat étudié par les observateurs de marché tient à l’inflation américaine que ces doits pourrait générer.

- Nos estimations montrent que des droits de douane de 10% appliqués uniformément pourrait générer environ 0.7% d’inflation en plus, la progression du Dollar limitant l’effet direct de ces barrières tarifaires.

Les politiques du «President-elect» Donald Trump continuent d’agiter les spéculations des analystes de marché, et nous n’échappons pas à la mouvance. Si ce que l’on anticipe de sa politique fiscale semble largement emprunter aux politiques de Ronald Reagan, là où il se distingue c’est par sa volonté de faire financer le manque à gagner pour le Trésor américain par le reste du monde. Les tarifs douaniers que son administration semble vouloir imposer en 2025 sont vus comme la source d’un potentiel double effet: un effet prix et un effet quantité. L’effet quantité voudrait que ces taxes à l’importation conduisent à un ralentissement des importations – exportant ainsi une forme de ralentissement vers le reste du monde. L’effet prix, lui, conduirait à un renchérissement des importations, source potentielle d’une progression de l’inflation américaine: c’est cette fois-ci les entreprises et les consommateurs américains qui en paieraient le prix. Cette semaine Simply Put se penche sur cette question de l’inflation potentiellement générée par ces tarifs – tarifs douaniers riment ils toujours avec inflation domestique?

Quel effet direct?

Il est aisé de former l’intuition suivante: les tarifs douaniers renchérissant les prix des importations et finissent soit par faire progresser les prix à la production, soit les prix à la consommation, soit les deux. Dans tous les cas, ils sont la source d’un choc d’inflation. Les démêlés récents des pays du G10 avec l’inflation justifient probablement une certaine inquiétude. La question du jour est donc: quel effet d’un tarif douanier uniforme de 10% sur l’ensemble des produits que les Etats-Unis importent. On peut s’acquitter de cet exercice de deux façons différentes: soit, en considérant uniquement l’effet instantané du choc – ce qui se passe en général en terme d’inflation domestique quand les prix à l’importation progressent – ou l’effet de ce même choc, mais cette fois-ci de façon dynamique, en intégrant l’effet de la hausse des droits de douane dans le cadre du système complexe qu’est une économie.

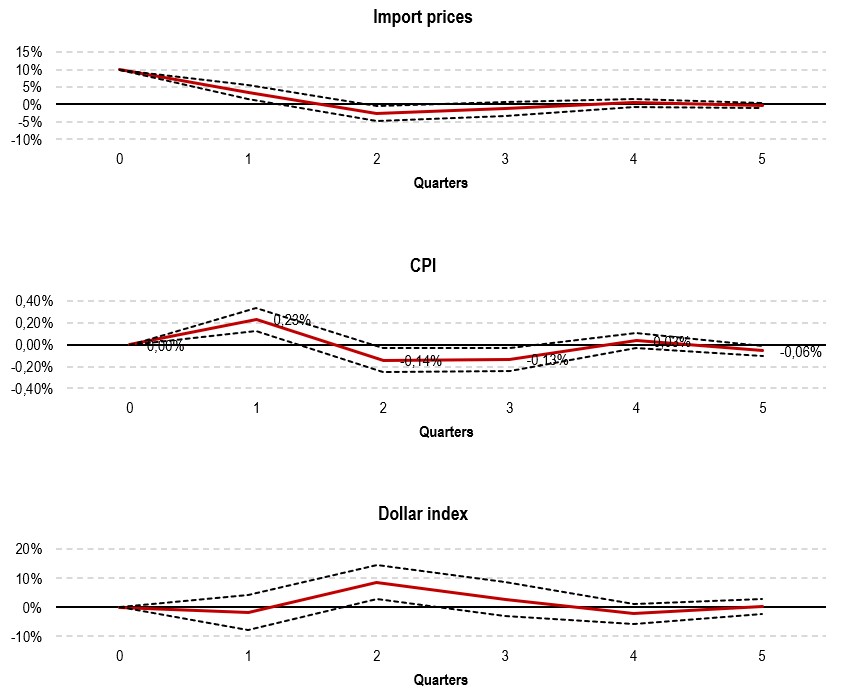

Focalisant nous tout d’abord sur le premier de ces aspects: l’aspect statique. La Figure 1 rassemble quelques chiffres répondant à cette première question:

- Tout d’abord, nous avons déjà pu observer l’effet de l’imposition de tarifs douaniers sur les prix à l’importation et leur conséquence sur les prix à la consommation entre 2017 et 2020, la première administration Trump. Force est de constater que les effets inflationnistes étaient plus limités que ce que l’on aurait pu anticiper: si les prix des importations ont progressé en moyenne de 1% par année entre 2005 et 2024, sous l’administration Trump ces prix n’ont en fait progressé que de 0.4% par année. Parmi les prix des différents imports, ceux des produits textiles ont effectivement connu une progression supérieure à la période 2005-2024: ils ont progressé de 1.6% entre 2017 et 2020 contre environ 1% sur plus longue période. L’inflation elle-même a été plus modérée lors du mandat de Donald Trump, les prix progressant de 1.8% par année (contre 2.3% au cours de la période 2005-2024) en dépit d’un choc d’inflation entre mi-2016 et début 2018.

- Ensuite, sur cette même figure, un second graphique présente le «beta» de l’inflation américaine aux prix des importations. La aussi, on comprend qu’en dehors des importations de matières premières transformées, cette sensibilité est relativement faible, de l’ordre de 0.1:10% d’augmentation des droits de douane, se transformant en 10% d’augmentation des prix à l’importation pourraient ajouter quelques 1% à l’inflation américaine toutes choses égales par ailleurs – une première estimation.

Ce premier effet n’est qu’une mesure de l’effet direct sur l’économie américaine d’un tel choc, oubliant le rôle que peut jouer la monnaie dans laquelle ces transactions internationales sont effectuée: le Dollar.

Source : Bloomberg, LOIM. Calculs au 13.11.2024.

Le chemin de crète du Dollar

Une façon plus aboutie de traiter cette question des droits de douane revient à considérer le fonctionnement de l’économie américaine dans le temps : toutes choses ne restent pas égales par ailleurs, et c’est bien dans ces mouvements de l’économie que se trouvent probablement la réponse à l’énigme de l’inflation importée. Ces aspects mécaniques sont présentés en Figure 2: on y montre trois graphiques qui présentent l’évolution simulée de l’effet d’un choc de 10% sur les prix des importations américaines, estimé à partir d’un modèle autogressif vectoriel simple sur la période 1990-2024. Ce modèle est estimé en intégrant l’effet des fluctuations du Dollar: lorsque l’inflation progresse, et si effet d’entrainement global il y a, la Fed aura historiquement été tentée d’y répondre en remontant son taux directeur. Ce faisant, la valeur du Dollar progresse et conduit les Etats-Unis à importer de la déflation en réaction. Nos estimations montrent que cet effet retire environ 30 points de base deux à trois trimestres après le choc. Une fois cet effet pris en compte, on se retrouverait avec un effet potentiel de 1% (effet instantané) dont on retirerait environ 0.3%, pour un effet total de 0.7%: cette inflation-là, considérée indépendamment, ne devrait pas effrayer l’investisseur plus que de raison – lissée sur 4 ans, on parle de moins de 20 points de base d’inflation par année. La question qui reste en suspens, c’est bien sur celle de l’impact en termes de croissance mondiale et de croissance américaine de ces tarifs douaniers – question que nous garderons pour la semaine prochaine.

Source : Bloomberg, LOIM. Calculs au 13.11.2024

Ce que cela signifie pour All Roads

Nos signaux d’investissement continuent à nous placer dans une logique de positionnement tendant vers une forme de neutralité, tant en terme d’exposition globale qu’en terme d’allocation. Nos signaux d’inflation nous ont déjà amené à considérer que la question de l’inflation n’était pas derrière nous et nos signaux de tendance tentent actuellement de nous écarter à nouveau des obligations d’Etat. Notre allocation actuelle reste néanmoins proche de ses valeurs de long terme, en réponse à un risque inflation plus limité qu’il ne l’était en 2022.

Pour dire les choses simplement, les tarifs douaniers à eux seuls ne semblent pas en mesure de créer une vague d’inflation aux Etats-Unis en 2025 mais pourrait participer à celle-ci.

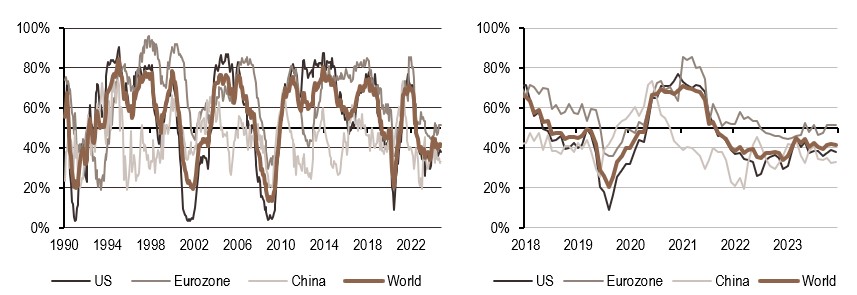

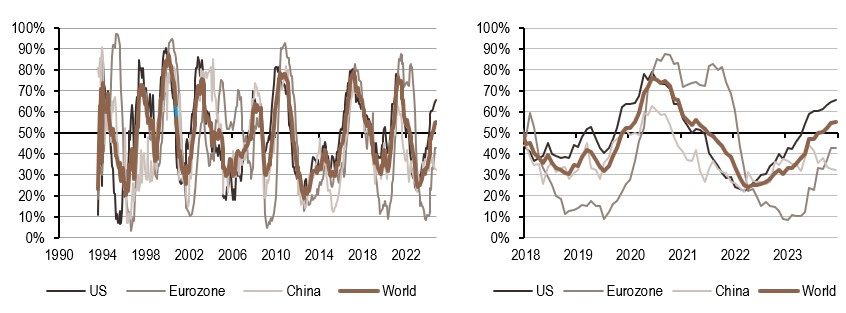

Coin macro/prévision immédiate

L’évolution la plus récente de nos indicateurs exclusifs de prévision immédiate pour la croissance mondiale, les surprises d’inflation mondiale et les surprises de politique monétaire mondiale est conçue pour suivre la progression récente des facteurs macroéconomiques qui animent les marchés.

Nos indicateurs de nowcasting indiquent actuellement:

- Nos signaux de croissance continuent de donner des signes de vigueur, avec 54% de données en progression au cours du mois écoulé.

- Le risque inflation est le principal risque mis en valeur par nos signaux et se concentre pour le moment aux Etats-Unis.

- En dépit de l’amélioration des données liées à la croissance et l’inflation, celles-ci ne semblent pas remettre en question le cap dovish des principales banques centrales.

Note de lecture : l’indicateur de prévision immédiate de LOIM rassemble différents indicateurs économiques à un moment précis, afin de déterminer la probabilité de survenance d’un risque macroéconomique donné, comme la croissance, les surprises en matière d’inflation et les surprises en matière de politique monétaire. Les indicateurs en temps réel vont de 0% (croissance faible, surprises en matière d’inflation modérées et politique monétaire accommodante) à 100% (croissance forte, risque élevé de surprises en matière d’inflation et politique monétaire restrictive).

Source : Bloomberg, LOIM

A l’usage exclusif des investisseurs professionnels

Ce document est publié par Lombard Odier Asset Management (Europe) Limited, autorisée et réglementée par la Financial Conduct Authority (la « FCA »), et inscrite au registre de la FCA sous le numéro 515393.

Lombard Odier Investment Managers (« LOIM ») est un nom commercial.

Ce document est fourni à titre d’information uniquement et ne constitue pas une offre ou une recommandation d’achat ou de vente d’un quelconque titre ou service. Il n’est pas destiné à être distribué, publié ou utilisé dans une juridiction où une telle distribution, publication ou utilisation serait illégale. Ce matériel ne contient pas de recommandations ou de conseils personnalisés et n’est pas destiné à remplacer les conseils d’un professionnel en matière d’investissement dans des produits financiers. Avant de s’engager dans une transaction, l’investisseur doit examiner attentivement l’adéquation de la transaction à sa situation particulière et, si nécessaire, obtenir un avis professionnel indépendant sur les risques, ainsi que sur les conséquences juridiques, réglementaires, fiscales et comptables. Ce document est la propriété de LOIM et est adressé à son destinataire exclusivement pour son usage personnel. Il ne peut être reproduit (en totalité ou en partie), transmis, modifié ou utilisé à d’autres fins sans l’autorisation écrite préalable de LOIM. Ce document contient les opinions de LOIM, à la date d’émission.

Ni ce document ni aucune copie de celui-ci ne peuvent être envoyés, introduits ou distribués aux États-Unis d’Amérique, dans l’un de ses territoires ou possessions ou dans les zones soumises à sa juridiction, ou à ou au profit d’une personne des États-Unis. À cette fin, l’expression « personne des États-Unis » désigne tout citoyen, ressortissant ou résident des États-Unis d’Amérique, toute société de personnes organisée ou existant dans un État, un territoire ou une possession des États-Unis d’Amérique, toute société constituée en vertu des lois des États-Unis ou d’un État, d’un territoire ou d’une possession de ce pays, ou toute succession ou fiducie assujettie à l’impôt fédéral sur le revenu des États-Unis, quelle que soit la source de ses revenus.

Source des chiffres : Sauf indication contraire, les chiffres sont préparés par LOIM.

Bien que certaines informations aient été obtenues de sources publiques jugées fiables, sans vérification indépendante, nous ne pouvons pas garantir leur exactitude ou l’exhaustivité de toutes les informations disponibles auprès de sources publiques.

Les points de vue et opinions exprimés le sont à titre informatif uniquement et ne constituent pas une recommandation de LOIM d’acheter, de vendre ou de détenir un quelconque titre. Les vues et opinions sont à jour à la date de cette présentation et peuvent être sujettes à des changements. Ils ne doivent pas être interprétés comme des conseils d’investissement.

Aucune partie de ce document ne peut être (i) copiée, photocopiée ou dupliquée sous quelque forme que ce soit, par quelque moyen que ce soit, ou (ii) distribuée à toute personne qui n’est pas un employé, un dirigeant, un administrateur ou un agent autorisé du destinataire, sans le consentement préalable de Lombard Odier Asset Management (Europe) Limited. Au Royaume-Uni, ce matériel est un matériel de marketing et a été approuvé par Lombard Odier Asset Management (Europe) Limited qui est autorisée et réglementée par la FCA. ©2022 Lombard Odier IM. Tous droits réservés.