Les marchés émergents rencontrent des trajectoires très diverses en matière d’inflation, ce qui offre des opportunités aux investisseurs qui comprennent les risques idiosyncratiques.

Par Ian Samson, Research Analyst Multi Asset

Le fait que les marchés émergents (ME) sont plus avancés dans le cycle que leurs homologues développés est devenu un truisme post-pandémique. Nombre d’entre eux ont une expérience plus récente de gestion de l’inflation et sont mieux parvenus à contenir la dernière poussée

Le fait que les marchés émergents (ME) sont plus avancés dans le cycle que leurs homologues développés est devenu un truisme post-pandémique. Nombre d’entre eux ont une expérience plus récente de gestion de l’inflation et sont mieux parvenus à contenir la dernière poussée

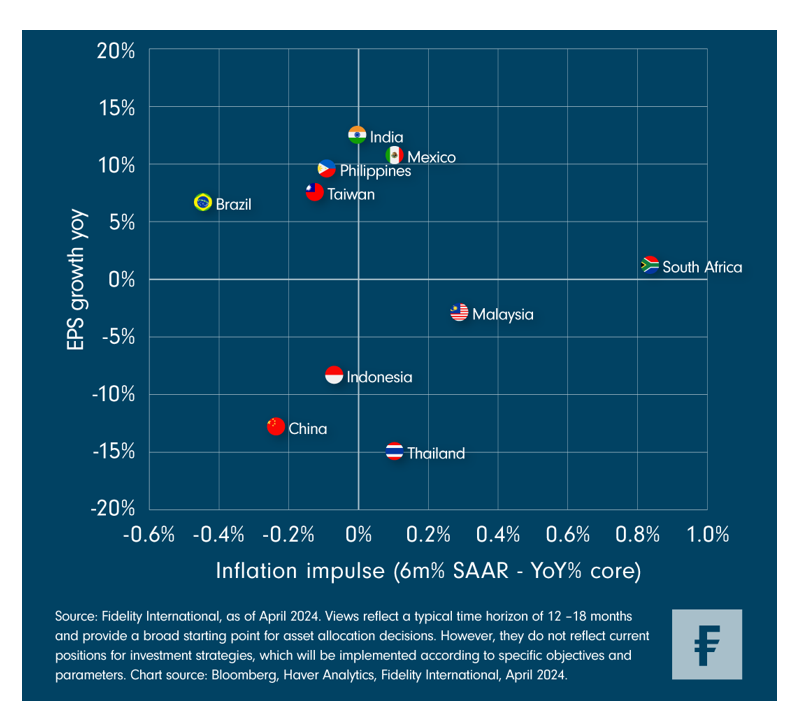

Mais le tableau n’est pas uniforme parmi les ME. Le graphique suivant met en évidence les économies qui sont «trop chaudes» (en haut à droite), celles qui sont «trop froides» et celles qui sont «juste bien», dans la zone idéale de croissance désinflationniste (en haut à gauche).

«Trop chaud»

Le Mexique a une dynamique de croissance positive, comme le montrent les prévisions positives des bénéfices par action (en ordonnée). Toutefois, le pays continue de souffrir d’une inflation tenace d’origine domestique. La mesure de l’«impulsion d’inflation» (en abscisse) est calculée en soustrayant l’inflation sous-jacente en glissement annuel du taux annualisé ajusté des variations saisonnières, une valeur positive indiquant que les tensions sur les prix augmentent.

Une inflation sous-jacente tenace (qui reste juste en dessous de 5% au Mexique, avec un taux encore supérieur dans les services) a maintenu les taux d’intérêt au niveau élevé de 11,25%. De plus, bien que le plus grand partenaire commercial d’Amérique latine bénéficie des tendances à la délocalisation dans des pays proches, la perspective d’un nouveau gouvernement aux États-Unis et de nouvelles hausses de droits de douane pourrait encore faire monter la température.

«Trop froid»

Certains ME flirtent en revanche avec une vraie déflation, comme le montrent les faibles attentes de croissance des bénéfices. La Chine fait partie de cette catégorie «trop froide». Il est vrai que le pays est entré dans un tout autre cycle en raison de son rééquilibrage vers des capacités de production accrues et de la modernisation des chaînes logistiques, ce qui a entraîné une surcapacité dans certains domaines. En parallèle, le secteur immobilier en difficulté et les réticences des consommateurs continuent à brider la demande de consommation finale.

La Chine n’est pas totalement seule dans ce cas parmi les ME. La Thaïlande, par exemple, fait également face à une inflation négative des prix à la consommation et à de faibles bénéfices des entreprises, sans signe de décollage à venir. La croissance y est encore plus morose qu’en Chine, mais la Banque de Thaïlande insiste sur le fait que le problème n’est pas structurel et se montre réticente à apporter un soutien significatif.

«Juste bien»

Chaque marché a une histoire particulière à raconter. Parmi les meilleures, on trouve les trajectoires solides à court et long terme en Inde et les rendements réels élevés offerts sur les marchés obligataires brésiliens.

L’Inde fait feu de tout bois après une décennie de réformes économiques. Ses indices des directeurs d’achat restent les plus expansionnistes parmi tous les ME. Les nouvelles commandes restent importantes et la demande semble robuste.

Les valorisations pourraient commencer à sembler tendues, ce qui signifie que c’est le bon moment pour se pencher vers les banques et d’autres secteurs faiblement valorisés du marché indien, qui bénéficieront des fondamentaux solides du pays et des perspectives de croissance à long terme.

Le Brésil a agi particulièrement rapidement pour juguler l’inflation en 2022, avant d’enregistrer une solide croissance du PIB en 2023. Le pays continue de connaître une inflation relativement contrôlée, avec de bonnes perspectives de croissance.

Toutefois, malgré les signes évidents d’une situation «idéale» au Brésil, des incertitudes politiques existent. Plus tôt cette année, les administrateurs du géant pétrolier Petrobras, tous nommés par le gouvernement, ont voté contre le paiement du dividende extraordinaire proposé. La suggestion que le président Lula était intervenu pour pousser la direction à réinvestir dans la société à la place de ce versement alimente la volatilité des actions brésiliennes depuis le mois de mars. Pourtant, les fondamentaux solides du pays sont toujours présents et les fluctuations des cours devraient désormais présenter des opportunités pour les investisseurs perspicaces dans les ME.

Cela nous rappelle que l’histoire des marchés émergents est rarement simple. Les répartir selon leurs profils de croissance et d’inflation est une partie importante de l’allocation d’actifs. Mais le vrai travail commence avec l’appréciation des singularités de chaque pays.

Fidelity propose des services financiers constitutifs d’acquisitions et/ou d’aliénation d’instruments financiers au sens de la loi fédérale sur les services financiers ( LSFin ). Fidelity n’est pas requise de vérifier le caractère approprié et adéquat des services financiers qu’elle procure sela la LSFin. Tout investissement doit se faire sur la base du prospectus actuel et de la FIB (feuille d’information de base), qui sont disponibles gratuitement, tout comme les statuts et les derniers rapports annuels et semi-annuels de nos distributeurs, auprès de notre Centre de Service Européen au Luxembourg, FIL (Luxembourg) SA, 2a rue Albert Borschette BP 2174 L-1021 Luxembourg, ou auprès de notre représentant et service de paiement Suisse, BNP Paribas Securities Services, Paris, succursale de Zurich, Selnaustrasse 16, 8002 Zurich. Ce document promotionnel et publié par FIL Investment Switzerland AG. L’information contenue dans ce matériel promotionnel ne doit pas être comprise comme une offre ou une invitation à faire une offre d’acquisition ou d’aliénation des produits financiers mentionnés dans ce matériel promotionnel.