Le «halving» est probablement l'événement le plus attendu en ce qui concerne Bitcoin et les cryptoactifs en général.

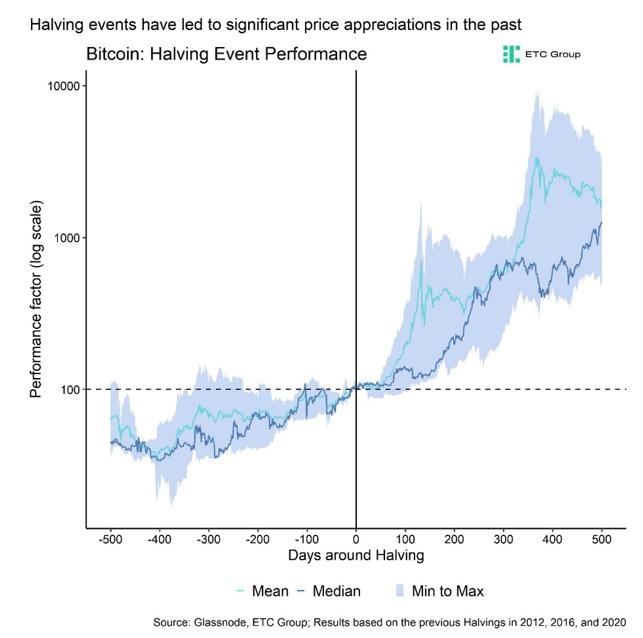

Les antécédents historiques

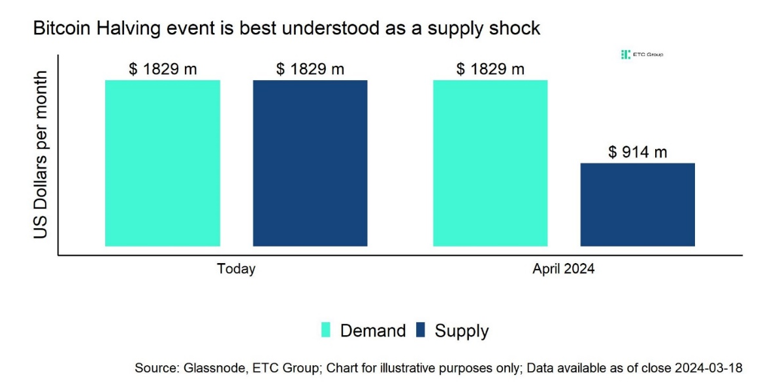

Comme son nom l’indique, la création de blocs, c’est-à-dire la récompense que les mineurs reçoivent pour la validation des transactions et sécuriser la blockchain, sera réduite de moitié.

En d’autres termes, le rythme de création de nouveaux bitcoins diminuera de 50%.

Le «halving» est une caractéristique essentielle du protocole Bitcoin qui garantit non seulement un calendrier désinflationniste de la croissance de l’offre, mais aussi que cette dernière converge vers un maximum de 21 millions de pièces.

Depuis le lancement du bitcoin, nous avons déjà connu trois «halvings», respectivement en 2012, 2016 et 2020. A chaque fois, la création des blocs a été réduite de moitié, passant initialement de 50 BTC à 25 BTC, puis de 25 BTC à 12,5 BTC, et enfin de 12,5 BTC à 6,125 BTC aujourd’hui.

À l’heure où nous écrivons ces lignes, nous prévoyons que le « halving » se produira autour du 20 avril 2024 à environ 19:20 GMT, en supposant un temps moyen de création par bloc de 10 minutes. Dès lors, la création de blocs passera de 6,25 BTC à 3,125 BTC, diminuant le solde quotidien d’environ 900 BTC à environ 450 BTC.

Dans l’hypothèse d’un flux constant de demande, les prix vont devoir s’ajuster à la hausse pour s’adapter à la baisse du flux d’offre.

Historiquement, les «halvings» précédents ont tous été suivis d’une augmentation très importante du prix du bitcoin dans les mois qui ont suivi l’événement. En moyenne, la performance a augmenté d’environ 17x (+1800%) 500 jours après le «halving».

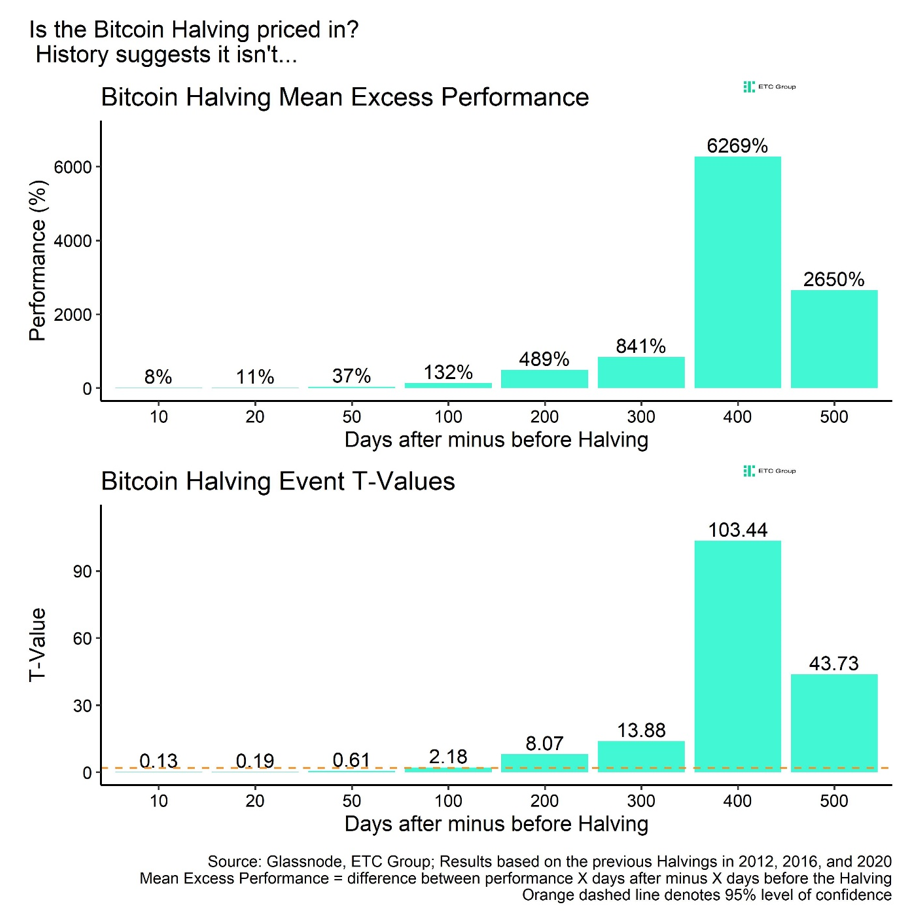

Le «halving» est-il déjà reflété dans le prix?

Les investisseurs traditionnels sont généralement déconcertés par les performances significatives enregistrées dans le passé après le «halving» et ont tendance à penser que ce prochain «halving» est déjà inclus dans les cours.

En effet, l’hypothèse dominante d’un marché efficient suppose que toute information publique est immédiatement reflétée dans le prix. Étant donné que la date du «halving» et son effet sont connus du public, la logique voudrait que cet événement et les événements ultérieurs liés au «halving» soient reflétés dans le prix en avance.

Nous avons tenté d’analyser cette hypothèse avec l’argument suivant:

Si le «halving» n’est pas significatif, il ne devrait donc pas y avoir de différence substantielle en termes de performance X jours après la date du «halving» par rapport à X jours avant la date du «halving».

Les diagrammes ci-dessous montrent premièrement (en haut) la différence de performance entre le même nombre de jours avant et après le «halving», ensuite (en bas) la valeur T de chacune de ces différences de performance.

Voici quelques observations clés tirées de notre analyse:

– Il n’y a pas de différence de performance significative jusqu’à environ 100 jours après le «halving».

– Après 100 jours, sur le plan statistique, les différences de performance deviennent de plus en plus significatives.

– L’effet du «halving» tend à être le plus important 400 jours après son occurrence.

Les résultats suggèrent que la différence de performance après 100 jours est si importante qu’il est peu probable qu’elle soit due au hasard ou à une pure coïncidence.

Ces observations sont également cohérentes avec les mécanismes «on-chain» fondamentaux qui se produisent autour du «halving».

En admettant une hausse des prix résultant d’une anticipation du «halving», les mineurs de Bitcoin en profiteraient immédiatement pour vendre leur stock quotidien, ce qui aurait pour effet limiter cette hausse. Suite au «halving», les mineurs ont moins de stock à disposition, ce qui explique que le prix trouve un équilibre plus élevé.

En fait, nous avons tendance à observer une augmentation des ventes par les mineurs chaque fois que les prix se trouvent au-dessus de leur coût marginal moyen de production. Toutefois, ce niveau de vente ne peut pas être maintenu après le «halving».

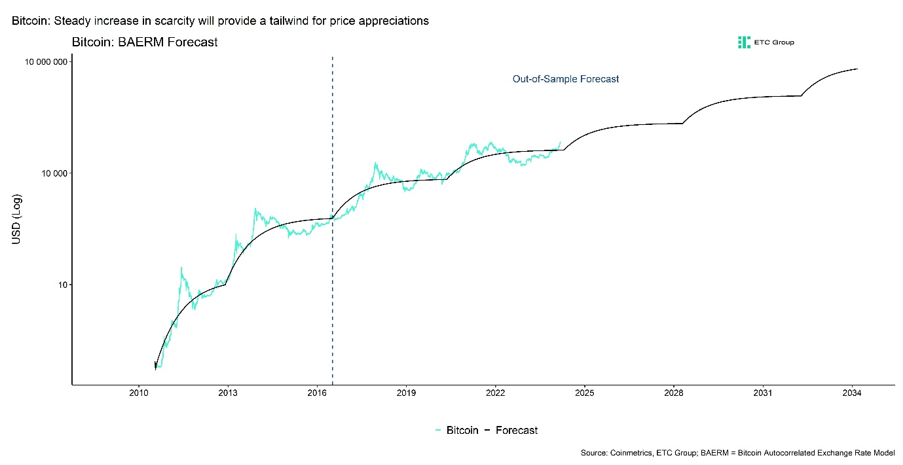

Nous nous attendons donc à ce que les cours convergent vers un prix d’équilibre plus élevé en 2024 grâce aux effets positifs du «halving» et à cause du facteur rareté en augmentation constante. Plus précisément, notre modèle suggère que ce prix d’équilibre pourrait passer les 103,000 USD à la fin de 2024, les 172,000 USD à la fin de 2025 et enfin les 215,000 USD à la fin de 2028.

Notre modèle suppose que l’effet du «halving» ne se reflétera que progressivement dans le temps. Il tient également compte du fait que l’effet de chaque «halving» est voué à diminuer marginalement au fil du temps, contrairement au modèle stock-flux qui suppose que l’effet augmente de manière exponentielle avec chaque «halving». Nos estimations susmentionnées sont donc plutôt prudentes.