Dans la fable de la fille du meunier, un meunier autrefois prospère traverse des moments difficiles.

Par Tad Rivelle, Directeur général de département, Directeur des investissements – Obligations, Co-directeur du département Obligations

Délabrés et décrépis, son moulin et sa ferme ne lui permettent plus de subvenir aux besoins de sa famille. En proie au désespoir, le meunier décide de partir pour la ville afin de trouver un travail. Et voilà que dans son périple, il se retrouve nez à nez avec le diable, qui lui propose de lui réparer son moulin et de le ramener à sa vie prospère d’avant. Le prix à payer? Pourquoi donc? Le diable se contente de demander au meunier de lui remettre la première chose qu’il croisera à son retour à la ferme. Fou de joie, le meunier comprend que la première chose que l’on aperçoit en arrivant à la ferme est un vieux pommier bien mal en point. Le meunier ne voit aucun inconvénient à devoir se passer de ce vieil arbre tout rabougri! Pourtant, à son retour à la ferme, il est ébranlé à la vue de sa jeune fille courant à sa rencontre les bras tendus vers lui, contente de le revoir.

Délabrés et décrépis, son moulin et sa ferme ne lui permettent plus de subvenir aux besoins de sa famille. En proie au désespoir, le meunier décide de partir pour la ville afin de trouver un travail. Et voilà que dans son périple, il se retrouve nez à nez avec le diable, qui lui propose de lui réparer son moulin et de le ramener à sa vie prospère d’avant. Le prix à payer? Pourquoi donc? Le diable se contente de demander au meunier de lui remettre la première chose qu’il croisera à son retour à la ferme. Fou de joie, le meunier comprend que la première chose que l’on aperçoit en arrivant à la ferme est un vieux pommier bien mal en point. Le meunier ne voit aucun inconvénient à devoir se passer de ce vieil arbre tout rabougri! Pourtant, à son retour à la ferme, il est ébranlé à la vue de sa jeune fille courant à sa rencontre les bras tendus vers lui, contente de le revoir.

Le principe même du pacte faustien, c’est de pouvoir régler le plus grave de vos problèmes dans l’instant, sans toutefois en connaître la contrepartie. Toutes les monnaies fiduciaires sont in fine basées sur la confiance qu’on leur prête. Elles ne reposent sur rien de tangible, rien d’autre que la confiance dans la société, l’économie, l’État et les institutions qui«défendent» la monnaie. Détruisez cette confiance et un dollar, comme toute autre monnaie fiduciaire, ne vaudra pas plus que le papier sur lequel il est imprimé.

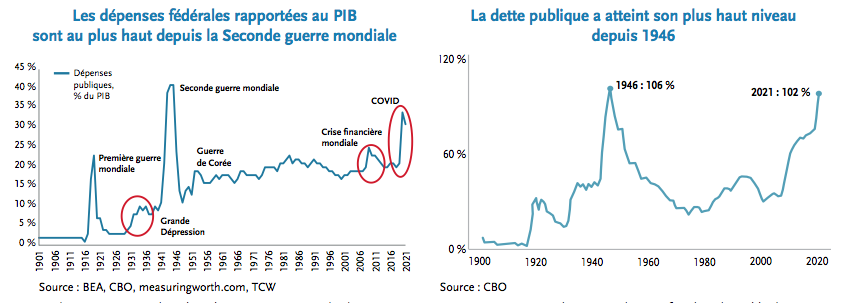

Les problèmes économiques que la planète a connus en 2020 étaient d’une gravité sans précédent. Faute d’une réponse politique qui dépassait largement tout ce que l’on avait pu jamais imaginer auparavant, notre nation, et probablement le reste du monde, aurait été probablement confrontée à des mouvements de contestation d’une ampleur sans précédent, au point de remettre en cause la crédibilité des institutions qui en constituent le socle. Pourtant, même si les effets de cette crise existentielle n’ont cessé de s’atténuer à mesure que la campagne de vaccination suivait son cours et au fil des indicateurs économiques, les régimes politiques fondés sur des «taux toujours plus bas indéfiniment» et une «relance budgétaire massive» sont renouvelés et réaffirmés. Les taux zéro et les programmes d’emprunt et de dépenses des gouvernements ont-ils pour autant permis de réparer le moulin? Même si la plupart d’entre nous sont impressionnés par le taux de croissance de l’économie au deuxième trimestre 2021 qui devrait battre tous les records, nous n’en connaîtrons le vrai prix à payer que lorsque le diable nous aura présenté l’addition.

Réfléchissons un instant. Les programmes d’assouplissement quantitatif (QE) sont conçus pour favoriser une inflation des prix des actifs. La Fed, libérée de contraintes pour le moins singulières telles que la consultation des actionnaires ou les tests de solvabilité, achète plusieurs millions de milliards de bons du Trésor et de MBS d’agences afin d’en abaisser les rendements. Les taux d’intérêt du marché sont maintenus à un niveau inférieur à ce qu’ils devraient être en temps normal, et il devrait en être de même à terme des taux maximums pour toutes les classes d’actifs. D’où l’inflation artificielle des prix des actifs. Sachant que les actifs sont des refuges dans lesquels notre société place ses excédents de dollars, l’inflation des actifs finit par absorber la majeure partie de l’excès de liquidité créé par la Fed. Il va sans dire qu’un régime politique qui fait grimper les prix du capital par rapport aux salaires n’a pas vocation à s’éterniser et ne sera pas sans conséquences pour le marché politique. Le populisme pourrait bien en être une.

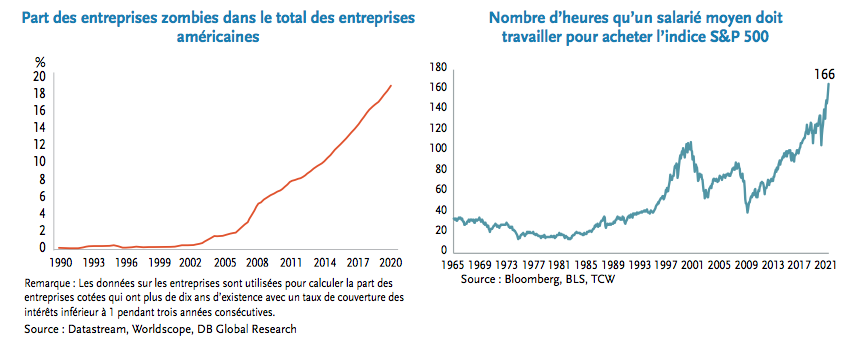

Dans le monde de la science comme dans celui de la logique, lorsqu’une hypothèse est démentie par les faits, elle est rejetée. Parfois, dans le monde politique, lorsque l’effet souhaité ne se produit pas, la solution consiste à «doubler la mise». On entend dire depuis au moins dix ans que les banques centrales, par peur de la déflation, proposent une solution qui consiste en l’adoption de taux négatifs du QE, des LTRO, en faire tout ce qui est en leur pouvoir et davantage encore. L’inflation peut être pour ainsi dire «fabriquée» en abaissant les taux plus longtemps ou toujours plus. Le problème, c’est que les prix artificiels qui prennent la forme de taux anormalement bas ont également un prix: la multiplication des entreprises zombies peu productives, une augmentation de l’«acompte» exigé aux primo-accédants à la propriété et même aux autres acquéreurs au gré des hausses des prix de l’immobilier, sans oublier l’effondrement des plus-values perçues par le futur retraité sur son livret d’épargne ou son contrat d’assurance-vie. L’inefficacité est ainsi protégée, les jeunes se voient «contraints» de limiter leur consommation pour épargner afin de pouvoir acheter leur première maison, les séniors doivent à leur tour tailler dans leurs dépenses afin de disposer d’une épargne suffisante pour leur retraite. Les entreprises zombies limitent en retour les hausses des salaires, tandis que les ménages réduisent leurs dépenses afin de pouvoir s’offrir la maison de leurs rêves ou se constituer une retraite. Résultat? La consommation organique est freinée, ce qui laisse penser que le QE peut être déflationniste.

Aussi, si la hausse des prix des actifs ne fait pas repartir la croissance ou l’inflation, nous devrions renouer avec la prospérité si nous empruntons davantage, augmentons les impôts, élargissons les droits et émettons plus de dette publique. Les sceptiques rétorqueront que ces politiques ont été essayées dans de nombreux pays, de nombreuses fois, avec le même résultat: la «faillite» des sociétés. Les programmes de dépenses financés par la dette publique nous rappellent la tragédie des sempiternels problèmes. Sachant que les déficits fédéraux représentent désormais 19% du PIB des États-Unis, que se passera-t-il lorsque ces déficits seront inévitablement réduits? Une économie caractérisée par des prix des actifs artificiellement élevés et des taux artificiellement bas, envahie d’entreprises zombies, criblée de dettes privées et publiques, aura-t-elle les moyens de financer un quasi-miracle économique tandis qu’on laisse filer les dépenses publiques? Dès lors que la croissance finira par ralentir, la solution proposée pourrait être un renforcement des mesures de relance budgétaire.

Le résultat est sans appel: si la politique monétaire et budgétaire est perçue comme empêtrée dans un cycle sans fin, dans lequel la déception inévitablement induite par chaque salve de mesures donne lieu à des appels en faveur de nouvelles mesures, la foi dans le pouvoir et la sagesse de la Fed et du gouvernement fédéral finira par disparaître. Les investisseurs, les travailleurs et les détenteurs d’actifs en dollars parviendront à la conclusion qu’une autre salve de QE ne permettra pas de relancer la machine. C’est cette perte de confiance dans les institutions sociales/gouvernementales qui a tant de fois précédé une période inflationniste. Il est parfois difficile de comprendre que lorsque la Fed et le gouvernement fédéral sont jugés responsables de la défiance, ils renoncent à leur capacité à y apporter une solution. La Fed rétorque qu’elle dispose des outils et des compétences pour pouvoir enrayer l’inflation le moment venu. Sans cette confiance, ces outils manqueront leur cible. Si la perte de confiance donne lieu à un problème d’inflation, la Fed se retrouvera impuissante, à l’instar de la situation à laquelle pourrait être confrontée la banque centrale d’un pays émergent.

Vous pensez que cela ne peut pas arriver dans une économie du XXIe siècle qui «garantit» la monnaie de réserve internationale? Qui sait, vous avez peut-être raison. Est-ce que quelqu’un se souvient de l’époque où l’administration Carter avait vendu des millions de lingots d’or et émis des bons du Trésor en yens et en marks ouest-allemands afin de soutenir le dollar? Non? Sans oublier l’époque où l’euro a été sauvé d’une mort certaine à la suite d’une perte de confiance dans l’UE? Espérons que le prix à payer des interventions politiques massives actuelles soit aussi dérisoire qu’un vieux pommier; mais il y a lieu de s’inquiéter des coûts cachés de la face la plus sombre de la politique.

Créée en 2009, Prosper est une société de distribution de fonds basée à Genève.

Pour plus d’information vous pouvez consulter le site ou contacter l’équipe Team@prosperfunds.ch

Prosper Professional Services

Rue Muzy 8

CH-1207 Genève

CH-1207 Genève

T +41 22 752 69 69

www.prosperfunds.ch

Le présent document revêt uniquement un caractère informatif et ne tient pas lieu d’offre de vente ou de sollicitation à l’achat d’un quelconque titre. TCW, ses dirigeants, ses administrateurs, ses employés ou ses clients peuvent détenir des investissements dans des titres ou des produits évoqués dans le présent document, et ces investissements peuvent être modifiés à tout moment sans préavis. Les informations et les données statistiques contenues dans le présent document reposent sur des sources jugées fiables, mais TCW ne prétend pas qu’elles sont exactes, et ces informations et données ne doivent en aucun cas être considérées comme telles ou servir de fondement à une décision d’investissement. Les informations citées dans le présent document sont susceptibles de contenir des données préliminaires et/ou des « énoncés à caractère prospectif ». La réalité peut sensiblement différer desdits énoncés en raison de nombreux facteurs. TCW n’est aucunement tenu de mettre à jour les opinions ou énoncés à caractère prospectif contenus dans le présent document. Toute opinion contenue dans le présent document est valable uniquement au moment où elle est exprimée et peut être modifiée sans préavis. La performance passée n’est pas une garantie des résultats futurs. © 2021 TCW