La pandémie a entraîné une chute des dividendes mondiaux de 220 milliards de dollars en 2020, un déclin moins grave que redouté.

Points importants

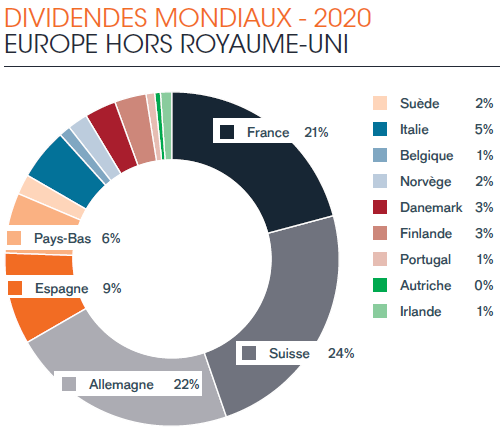

- Les paiements mondiaux ont chuté de 12,2% en 2020 pour atteindre 1’260 milliards de dollars, ce qui équivaut à une baisse sous-jacente de 10,5%.

- Le quatrième trimestre a terminé l’année avec une baisse plus faible que redouté.

- Les réductions de dividendes ont totalisé 220 milliards de dollars entre le deuxième et le quatrième trimestre.

- Une entreprise sur huit a annulé son paiement et une sur cinq a procédé à une réduction, mais les deux tiers des entreprises ont augmenté ou maintenu leurs dividendes.

- Les dividendes nord-américains ont très bien résisté, atteignant même un nouveau record.

- La Chine, Hong Kong et la Suisse ont rejoint le Canada dans le cercle des nations les plus performantes.

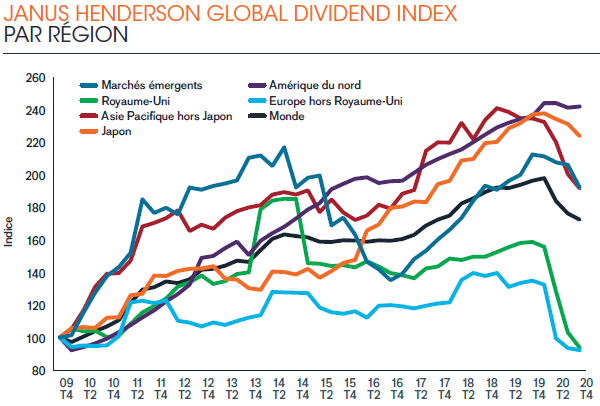

- La Suisse a été le seul grand pays européen à être épargné par les conséquences de la pandémie, ce qui en fait le premier payeur de dividendes en Europe continentale.

- La Suisse a versé 42 milliards de dollars de dividendes, soit plus du double de ce qu’elle a versé en 2009.

- L’impact négatif le plus important est venu d’une forte réduction de Richemont, mais la plupart des entreprises suisses ont augmenté ou maintenu leurs dividendes à un niveau constant.

- C’est au Royaume-Uni, en Europe et en Australie que les baisses de dividendes ont été les plus sévères.

- Les banques, le pétrole, les mines et les entreprises de consommation discrétionnaire ont été les plus touchés, tandis que les valeurs défensives classiques – commerce de détail alimentaire, produits pharmaceutiques et produits de soin – ont été bien protégées.

- Le meilleur scénario de Janus Henderson prévoit que les dividendes de 2021 augmenteront de 5% sur une base globale pour atteindre un total de 1’320 milliards de dollars, soit une augmentation sous-jacente de 2%. Cela inclut le premier trimestre 2021, au cours duquel les paiements continueront à diminuer.

- Dans le pire scenario, ils pourraient chuter de 2% en valeur nominale ou de 3% en valeur sous-jacente.

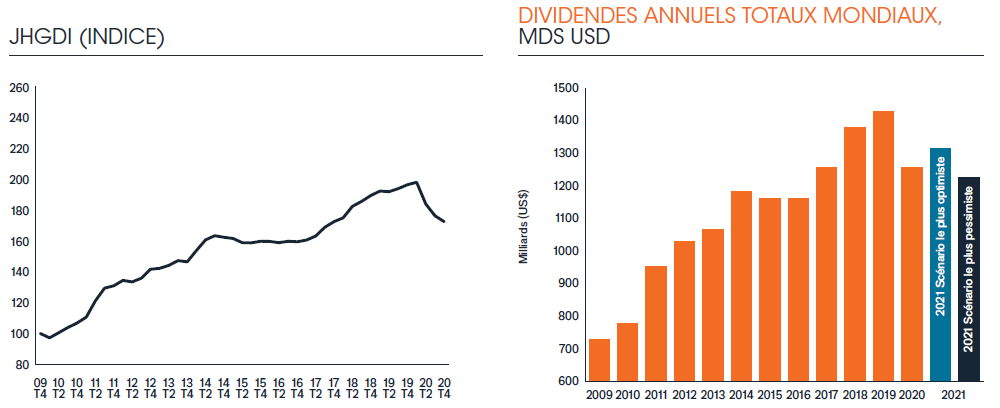

Durant la pire crise depuis la Seconde Guerre mondiale, les dividendes mondiaux sont tombés à 1’260 milliards de dollars en 2020, soit une baisse de 12,2% sur une base globale, selon le dernier indice des dividendes mondiaux de Janus Henderson. Ce chiffre est meilleur que les prévisions de Janus Henderson qui tablaient sur 1’210 milliards de dollars, grâce à une baisse des dividendes au quatrième trimestre moins importante que prévue. Sur une base sous-jacente, les dividendes ont diminué de 10,5% en 2020, soit une baisse moins importante qu’après la Crise financière mondiale. L’indice des dividendes mondiaux de Janus Henderson est tombé à 172,4, un niveau atteint pour la dernière fois en 2017.

Les réductions des dividendes ont été les plus sévères au Royaume-Uni et en Europe, qui ont représenté ensemble plus de la moitié de la réduction totale des paiements dans le monde, principalement en raison de la réduction des dividendes bancaires imposée par les autorités de réglementation. Mais même si les versements en Europe et au Royaume-Uni sont tombés en dessous des niveaux observés en 2009 lorsque notre indice a été lancé, ils ont augmenté de 2,6 % en Amérique du Nord et atteint un nouveau record. Si l’Amérique du Nord s’en est bien sortie, c’est principalement parce que les entreprises ont pu conserver leurs liquidités et protéger leurs dividendes en suspendant ou en réduisant les rachats d’actions, et parce que les autorités de réglementation ont fait preuve d’une plus grande indulgence envers les banques. En Asie, l’Australie a été la plus touchée, en raison de sa forte dépendance aux dividendes bancaires qui ont été limités par l’autorité de réglementation jusqu’en décembre. Par ailleurs, la Chine, Hong Kong et la Suisse ont rejoint le Canada dans le cercle des nations les plus performantes.

Le quatrième trimestre a terminé l’année avec une baisse plus faible que redouté

Le quatrième trimestre a terminé l’année avec une baisse plus faible que redouté

Les paiements du quatrième trimestre ont baissé de 14,0% sur une base sous-jacente pour atteindre un total de 269,1 milliards de dollars, alors que la baisse globale n’était que de 9,4 %. Cette baisse a été moins sévère que prévue, car des entreprises comme Sberbank en Russie et Volkswagen en Allemagne ont rétabli les paiements de dividendes à leur niveau maximum, tandis que d’autres, comme Essilor en France, les ont ramenés à un niveau réduit. Les dividendes spéciaux ont également été plus importants que prévus et, aux États-Unis, les dividendes annoncés pour les quatre prochains versements trimestriels ont été meilleurs que prévus.

Comment la crise de la Covid-19 a-t-elle affecté les dividendes mondiaux?

Bien que les réductions et les annulations aient totalisé 220 milliards de dollars entre avril et décembre 2020, les entreprises ont néanmoins versé 965 milliards de dollars à leurs actionnaires, ce qui compense encore largement les réductions. Une entreprise sur huit a annulé son paiement et une sur cinq a procédé à une réduction, mais les deux tiers des entreprises ont augmenté ou maintenu leurs dividendes. Les banques ont représenté un tiers des réductions mondiales de dividendes en valeur, soit plus de trois fois plus que les producteurs de pétrole – le deuxième secteur le plus touché. Six entreprises de consommation discrétionnaire sur dix ont réduit ou annulé leurs versements, mais les valeurs défensives classiques – la distribution alimentaire, les produits pharmaceutiques et les produits de soin – ont été bien protégées. Parmi les grandes places boursières du monde, l’Espagne et la France ont été particulièrement touchées, 71% des entreprises ayant procédé à des réductions, contre seulement 9% au Canada.

Perspectives

Le premier trimestre 2021 sera marqué par une baisse des versements, bien que probablement moins importante qu’entre le deuxième et le quatrième trimestre 2020. Les perspectives pour l’ensemble de l’année restent extrêmement incertaines. La pandémie s’est intensifiée dans de nombreuses régions du monde, même si le déploiement des programmes de vaccination est porteur d’espoir. Il est important de noter que les dividendes bancaires reprendront dans les pays où ils ont été réduits, mais ils ne renoueront pas avec les niveaux de 2019 en Europe et au Royaume-Uni, ce qui limitera le potentiel de croissance. Les régions du monde qui ont fait preuve de résilience en 2020 semblent susceptibles de réitérer cette performance en 2021, mais certains secteurs continueront probablement à éprouver des difficultés jusqu’à la réouverture complète des économies.

La lenteur de la sortie de la pandémie et le ralentissement causé par le premier trimestre laissent penser que les dividendes pourraient chuter de 2% (au total) pour l’ensemble de l’année dans lepire des cas (-3% en termes sous-jacents). Le scenario le plus optimiste correspondrait à une augmentation de 2% sur une base sous-jacente, ce qui équivaut à une augmentation globale de 5%, pour un total de 1’320 milliards de dollars.

Selon Sven Weideborg, Sales Director Suisse chez Janus Henderson: «Bien que la pandémie ait changé la vie de milliards de personnes de manière auparavant inimaginable, son impact sur les dividendes a été similaire à celui d’une récession classique, mais tout de même grave. Les secteurs qui dépendent des dépenses discrétionnaires ont été plus sévèrement touchés, tandis que les secteurs défensifs ont continué à effectuer des paiements. Au niveau mondial, la baisse sous-jacente de 15 % en glissement annuel des paiements entre le deuxième et le quatrième trimestre a été moins sévère qu’au lendemain de la Crise financière mondiale.»

«Heureusement, la Suisse s’est révélée particulièrement stable en comparaison européenne et est devenue le plus grand payeur de dividendes du continent (ex UK). La plupart des entreprises suisses ont maintenu ou même augmenté leurs dividendes, les fortes réductions de Richemont se sont avérées être une exception. Cela nous rend optimistes pour 2021.

«Heureusement, la Suisse s’est révélée particulièrement stable en comparaison européenne et est devenue le plus grand payeur de dividendes du continent (ex UK). La plupart des entreprises suisses ont maintenu ou même augmenté leurs dividendes, les fortes réductions de Richemont se sont avérées être une exception. Cela nous rend optimistes pour 2021.

«Les perturbations ont été extrêmes dans certains pays et secteurs, mais une approche globale de l’investissement des revenus a permis d’atténuer certains de ces effets grâce aux avantages de la diversification. La plupart des banques du monde, qui versent généralement la plus grande part des dividendes, présentaient des bilans solides lorsque la crise a éclaté. Certes les paiements de dividendes bancaires ont été limités par les autorités de réglementation dans certaines régions du monde, mais le système bancaire a continué à fonctionner, soutenu par des niveaux de capitaux solides, ce qui est vital pour le bon fonctionnement des économies.

«Enfin, comme il est d’usage dans les environnements économiques difficiles, les dividendes affichent une stabilité par rapport aux bénéfices. C’est l’une des raisons pour lesquelles les dividendes sont si importants pour les investisseurs.»

Télécharger l’étude complète sur le site de Janus Henderson (30 pages, en français)

Chaque année, Janus Henderson analyse les dividendes versés par les 1 200 plus grandes entreprises en fonction de leur capitalisation boursière (au 31/12 avant le début de chaque année). Les dividendes sont saisis dans le modèle à la date de leur versement. Les dividendes sont calculés en brut, en utilisant le nombre d’actions existant à la date de paiement (il s’agit d’une approximation, car les entreprises fixent en pratique le taux de change un peu avant la date de paiement), et convertis en dollars américains en utilisant le taux de change en vigueur. Lorsqu’un réinvestissement en actions est proposé, nous faisons l’hypothèse que les investisseurs décident à 100% d’opter pour un paiement. Cela surestimera légèrement les sommes versées, mais nous pensons qu’il s’agit de l’approche la plus proactive pour traiter les dividendes en actions. Cela ne fait aucune différence, d’un point de vue matériel, sur la plupart des marchés toutefois, sur certains marchés et en particulier sur les marchés européens, l’effet ressenti est plus important. L’Espagne est un cas particulier. Le modèle ne tient pas compte du flottant puisqu’il vise à capter la capacité de paiement des dividendes des plus grandes sociétés cotées en bourse, sans tenir compte de leur base d’actionnaires. Nous avons estimé les dividendes des actions en dehors des 1 200 premières en utilisant la valeur moyenne de ces paiements par rapport aux dividendes des grandes capitalisations sur une période de cinq ans (d’après les données sur les rendements cotés). Ils représentent une part fixe correspondant à 12.7% du total des dividendes payés par les 1 200 plus importantes sociétés et notre modèle évolue par conséquent au même rythme. Nous n’avons donc pas besoin de nous baser sur des hypothèses non fondées en ce qui concerne la croissance des dividendes de ces plus petites sociétés. Toutes les données brutes ont été fournies par Exchange Data International et l’analyse a été réalisée par Janus Henderson Investors.

Le quatrième trimestre a terminé l’année avec une baisse plus faible que redouté

Le quatrième trimestre a terminé l’année avec une baisse plus faible que redouté