Les dettes publiques au niveau mondial ont fait un bond de plus d’un sixième en 2020, pour atteindre un niveau record de 62'500 milliards de dollars.

Points à retenir

- Les dettes publiques ont fait un bond de plus d’un sixième (17,4%) en 2020, une augmentation de 9’300 milliards de dollars pour atteindre un niveau record de 62’500 milliards de dollars.

- Cette augmentation correspond à un septième (14,8%) du PIB mondial.

- La dette publique représente 13050 dollars par citoyen.

- La Suisse a la dette par habitant la plus faible d’Europe avec le Danemark et la Suède.

- La dette publique a augmenté de 27%, soit 52 milliards de dollars, pour atteindre 246 milliards de dollars en 2020 en Suisse, qui figure parmi les pays les moins endettés en comparaison internationale.

- Les plus grandes économies (États-Unis, Japon et Chine) ont contracté les dettes les plus élevées en 2020, mais le Royaume-Uni présente le déficit budgétaire le plus élevé.

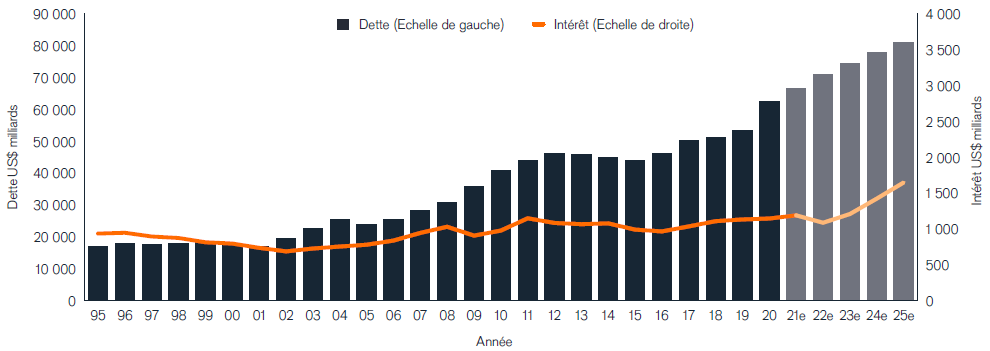

- Mais cette dette se finance à bon marché: malgré un endettement 4x plus important, les coûts d’emprunt n’ont augmenté que d’un cinquième en 25 ans.

- La dette fera un nouveau bond en 2021, ajoutant 768 dollars par personne.

- La dette de la Suisse devrait tomber à 234 milliards de dollars pour l’année en cours.

- La baisse constante des taux d’intérêt a offert de magnifiques rendements aux investisseurs obligataires, mais ils sont maintenant en hausse (ce qui pousse les cours obligataires à la baisse) sous l’effet de la relance de l’économie mondiale.

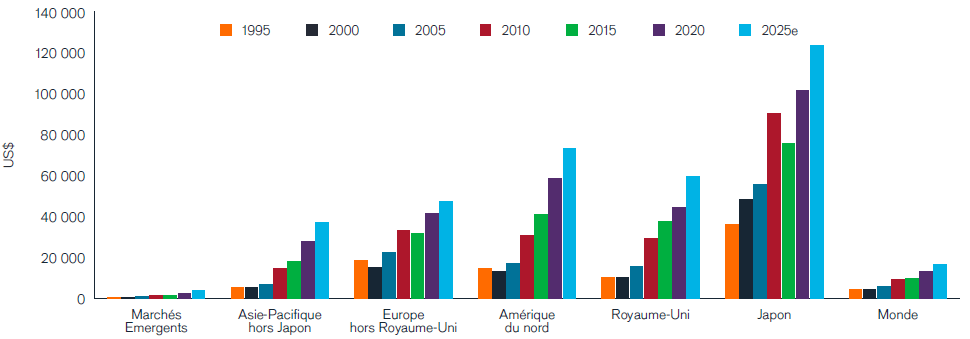

Les gouvernements du monde ont contracté l’équivalent de huit années d’emprunts pour lutter contre la pandémie mondiale, augmentant ainsi leur dette de plus d’un sixième (17,4%) – c’est ce qu’indique la première édition de l’Indice de la dette souveraine de Janus Henderson. Alors que huit pays sur dix dans l’indice tombaient en récession, les gouvernements ont ajouté 9’3001 milliards de dollars à leur ardoise. Cela représente un septième (14,8%) du PIB mondial2, une part plus importante que celle qu’il a fallu mobiliser pour remettre l’économie à flot après la crise financière mondiale. La dette publique mondiale a terminé l’année au niveau record de 62 500 milliards de dollars, soit près de quatre fois son total de 1995 (+273%) et l’équivalent de 13’050 dollars par personne3.

Les plus grandes économies ont contracté le plus de dettes en 2020, mais le Royaume-Uni présente le déficit budgétaire le plus élevé

Certains pays ont contracté plus de dettes que d’autres pour faire face aux défis de l’année dernière. En montants absolus, les plus grandes économies ont logiquement emprunté le plus. Les États-Unis, le Japon et la Chine représentent à eux seuls plus de la moitié des nouveaux emprunts publics en 2020.

En proportion de la taille de son économie, le plus gros emprunteur a été le Royaume-Uni avec un déficit public équivalent à un cinquième de son PIB. Mais les États-Unis, le Brésil, l’Afrique du Sud, l’Espagne, le Canada, le Japon et Singapour affichent tous des déficits représentant au moins un huitième de la taille de leurs économies. La Suède et la Suisse comptent parmi les pays ayant emprunté le moins, mais aucun pays n’avoisine Taïwan, dont le ratio dette/PIB est resté quasiment inchangé en glissement annuel grâce à une réaction déterminée face à l’épidémie qui a permis à son économie de croître.

Même avant la pandémie, les gouvernements du monde entier étaient déficitaires chaque année depuis 25 ans: leurs dépenses dépassent systématiquement les recettes fiscales. L’économie a aussi connu une croissance considérable, heureusement, créant une assiette d’imposition plus large pour porter cette montagne de dette, mais l’augmentation de la dette souveraine a quand même dépassé d’un cinquième la croissance économique.

«En Suisse, la dette est passée de 149 milliards à 246 milliards entre 1995 et 2020. Par rapport au PIB, la dette est passée de 41% à 31% au cours de la même période. Cela place la Suisse en très bonne position par rapport aux normes mondiales. Selon les résultats de notre rapport sur l’indice, la dette devrait encore diminuer pour atteindre 29% du PIB en 2025. Sur le marché obligataire européen, la Suisse a été le premier pays à afficher un taux d’intérêt effectif négatif, ce qui, avec une faible dette totale, explique la faible charge d’intérêts», dit Sven Weideborg, Directeur Commercial Suisse chez Janus Henderson.

Mais cette dette se finance à bon marché

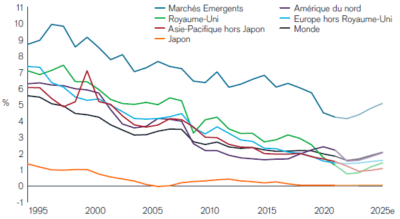

Malgré la forte augmentation des emprunts, la charge de service de cette dette n’a pas augmenté. En 2020, les gouvernements du monde entier ne devaient payer que 2,0% sur leurs emprunts4, contre 7,6% en 1995. Cet effondrement des taux signifie que la facture d’intérêts du monde a augmenté de seulement un bon cinquième, malgré une dette près de quatre fois plus élevée. Par rapport au PIB, la charge d’intérêt a été réduite de plus de moitié depuis 1995. Aucun des pays de l’indice de Janus Henderson ne payait un taux d’intérêt plus élevé en 2020 qu’en 1995.

La baisse constante des taux d’intérêt a offert de magnifiques rendements aux investisseurs obligataires

Les gouvernements financent leurs déficits en émettant des obligations que les investisseurs peuvent acheter et vendre sur les marchés financiers. La baisse constante des taux d’intérêt sur les 25 dernières années a généré des rendements importants pour les investisseurs obligataires. Entre 1995 et 2020, l’Indice mondial des obligations d’État5 a généré un rendement total de 308% en dollars US, soit près de cinq fois le taux d’inflation au cours de la même période.

La dette fera un nouveau bond en 2021, ajoutant 768 dollars par personne

L’année 2021 verra à nouveau une forte augmentation des emprunts publics, à hauteur de 4’000 milliards de dollars environ, soit 768 dollars par personne. Ceci étant, grâce à la solide relance économique, les taux d’endettement ont déjà atteint leur sommet.

Comme l’explique Bethany Payne, Gestionnaire de portefeuilles d’obligations internationales chez Janus Henderson: «La notion de dette est porteuse d’une connotation morale, comme quelque chose qu’il faut éviter. Mais cette vision moralisatrice méconnaît l’importance des emprunts publics pour soutenir l’économie en période de crise comme en 2020. La dette a atteint un niveau record, mais les coûts de financement sont tellement bas qu’emprunter était la bonne décision.

La croissance économique est la manière la moins douloureuse de résorber des dettes publiques importantes. La reprise après la Covid-19 sera très inégale. Les économies axées sur les services qui ont été durement touchées en 2020, comme celle du Royaume-Uni, devraient rebondir plus vite que les économies manufacturières, telles que l’Allemagne, qui ont moins souffert de la baisse de la demande mondiale en 2020.

De nombreux pays ont aussi concentré leur endettement récent sur des emprunts à relativement court terme. Pour ces emprunts, il existe un risque réel de devoir refinancer des montants de dette importants à des taux douloureusement plus élevés à l’avenir.»

Jim Cielinski, responsable mondial de la gestion obligataire, ajoute: «Les marchés obligataires sont d’énormes machines pour juger la solvabilité et la performance économique de chaque pays. Ils déterminent combien un gouvernement doit payer pour emprunter. Ils ne sont pas importants uniquement pour les investisseurs obligataires. Les taux d’intérêt fixés sur les marchés obligataires ont un impact sur la valeur de chaque actif, depuis les logements jusqu’aux marchés d’actions.

D’une façon ou d’une autre, le marché des obligations nous concerne tous. Les particuliers peuvent posséder des obligations directement, ou ils peuvent décider de les détenir par le biais de fonds d’investissement obligataires. Les obligations contribuent à financer les retraites pour les fonds de pension. Les compagnies d’assurance les utilisent pour gérer les risques et financer les dédommagements. Dans le système bancaire, les taux hypothécaires et les taux des comptes d’épargne dépendent tous du marché obligataire. Sans les marchés obligataires, les économies modernes ne pourraient tout simplement pas fonctionner.

Les investisseurs ont bénéficié de magnifiques rendements obligataires ces dernières années, mais les taux d’intérêt sont en train de repartir à la hausse et cela comporte des risques. Les banques centrales vont s’efforcer de maintenir les taux à un niveau bas pour le moment, mais la bonne santé des économies est généralement une mauvaise nouvelle pour les cours des obligations.»

1. Si l’on tient compte des effets de change, cette augmentation était de 8’100 milliards de dollars.

2. 14,8% du PIB des pays repris dans l’indice, qui représentent 88% du PIB mondial.

3. Les pays de notre indice représentent 67% de la population mondiale en 2020.

4. Intérêts payés sur la dette divisés par la dette publique moyenne.

5. Bloomberg : W0G0, rendement total, USD, couvert

Janus Henderson a obtenu des données concernant la dette publique, le PIB, les paiements d’intérêts sur la dette et les déficits budgétaires auprès d’EIU et les a complétées si nécessaire par des données provenant d’autres sources dans les différents pays. Afin de permette une comparabilité complète entre différents jeux de données, toutes les données sont en USD nominaux (c’est-à-dire sans ajustement pour l’inflation) sauf indication contraire. Les données relatives aux marchés obligataires proviennent de Bloomberg. Janus Henderson a obtenu d’autres données auprès des banques centrales nationales, de l’OCDE, du FMI et de la Banque mondiale. Les pays repris dans l’indice de Janus Henderson représentent collectivement 88 % du PIB mondial et deux tiers de la population mondiale. Les chiffres ne sont pas extrapolés aux parties du monde ne faisant pas partie de l’échantillon.

«En Suisse, la dette est passée de 149 milliards à 246 milliards entre 1995 et 2020. Par rapport au PIB, la dette est passée de 41% à 31% au cours de la même période. Cela place la Suisse en très bonne position par rapport aux normes mondiales. Selon les résultats de notre rapport sur l’indice, la dette devrait encore diminuer pour atteindre 29% du PIB en 2025. Sur le marché obligataire européen, la Suisse a été le premier pays à afficher un taux d’intérêt effectif négatif, ce qui, avec une faible dette totale, explique la faible charge d’intérêts», dit Sven Weideborg, Directeur Commercial Suisse chez Janus Henderson.

«En Suisse, la dette est passée de 149 milliards à 246 milliards entre 1995 et 2020. Par rapport au PIB, la dette est passée de 41% à 31% au cours de la même période. Cela place la Suisse en très bonne position par rapport aux normes mondiales. Selon les résultats de notre rapport sur l’indice, la dette devrait encore diminuer pour atteindre 29% du PIB en 2025. Sur le marché obligataire européen, la Suisse a été le premier pays à afficher un taux d’intérêt effectif négatif, ce qui, avec une faible dette totale, explique la faible charge d’intérêts», dit Sven Weideborg, Directeur Commercial Suisse chez Janus Henderson.