Le consensus des marchés semble inamovible depuis quelques mois : l’économie américaine se dirige vers un soft landing. La montée fulgurante des taux, 525bps en 18 mois, aurait eu raison de l’inflation et la FED pourrait entamer très rapidement un cycle de baisse de taux afin que l’économie réussisse son atterrissage en douceur. Ça, c’est la théorie.

Par l’équipe Prosper, Distributeur de TCW en Suisse Romande

La pratique diffère souvent de la théorie et c’est en regardant les décisions de la FED dans les cycles économiques précédents qu’une voix dissonante commence à se faire entendre; cette voix, c’est celle de TCW (Trust Company of the West), manager américain spécialiste du fixed income dont les 50 ans de track record en font un témoin privilégié de la santé des Etats-Unis et des actions de la FED.

TCW compte 650 employés et USD 210 milliards sous gestion ; une référence mondiale dans le domaine obligataire.

TCW est au fixed income ce que Warren Buffet est aux actions, un gérant value, bottom-up et fondamental avec de fortes convictions, n’hésitant pas à les suivre sans se laisser influencer par la foule. Si TCW ne remet pas en cause le fait que les taux américains vont devoir baisser, leur scénario économique est beaucoup plus pessimiste pour l’économie américaine que celui du consensus. Ce scenario pessimiste demeure positif pour les performances des obligations si les taux baissent, mais aura néanmoins des conséquences majeures sur le crédit et certains secteurs économiques plus sensibles à une contraction de l’activité.

Les éléments évoqués par David Vick, spécialiste obligataire de TCW lors de son passage à Genève fin janvier sont de 4 ordres:

Les éléments évoqués par David Vick, spécialiste obligataire de TCW lors de son passage à Genève fin janvier sont de 4 ordres:

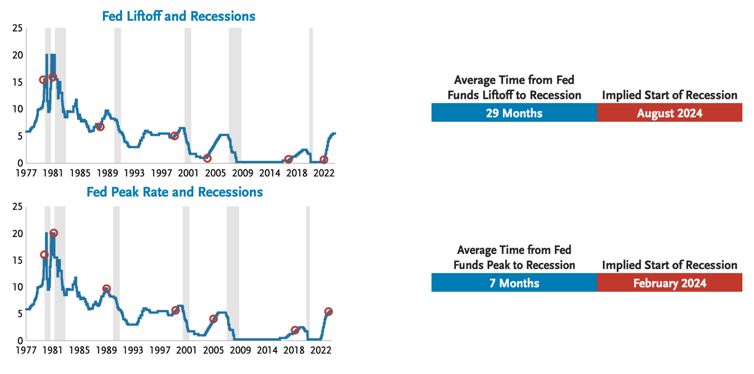

1.Le fameux «cette fois c’est différent» auquel TCW ne croit pas

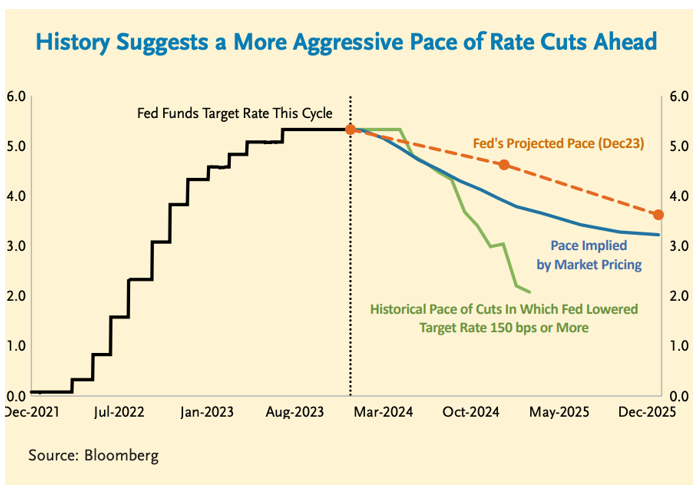

L’histoire ne se répète pas mais elle rime et dans le passé la FED a toujours attendu de voir l’économie américaine effectivement tomber en récession avant de commencer à baisser ses taux directeurs. Si la récession que tout le monde attendait tarde à pointer son nez, cela ne signifie pas pour autant qu’elle ne viendra jamais. Les comparaisons avec des phases de restrictions monétaires précédentes laissent envisager une entrée en récession entre février et août 2024 ; cela signifierait une première baisse des taux beaucoup plus tardive qu’anticipée par le marché. Historiquement la FED frappe fort mais tardivement ; le « landing » sera vraisemblablement plus brutal qu’attendu.

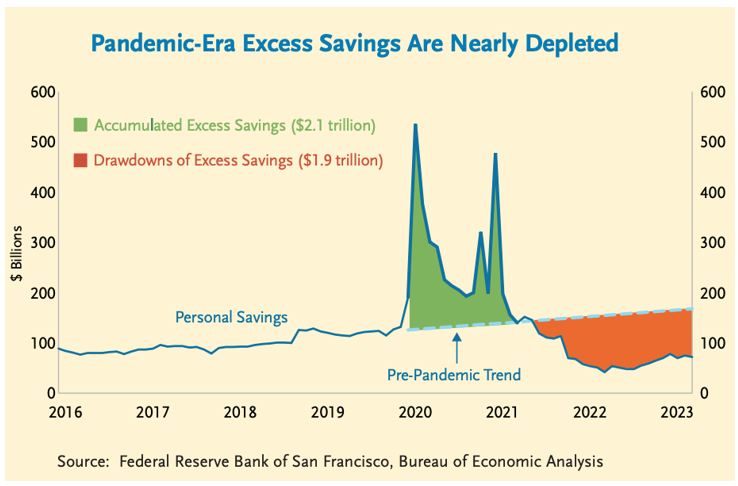

2.Le mythe du consommateur américain que rien n’arrête…ou pas

La consommation, colonne vertébrale de l’économie américaine, dont beaucoup pensent qu’elle est inébranlable va certainement ralentir… peut-être fortement; en effet, après avoir largement puisé dans une épargne constituée de manière « forcée » durant les années Covid, le consommateur américain arrive désormais au terme de ses réserves comme le démontre le graphique ci-dessous. Oui les salaires ont augmenté mais cela ne fait que compenser leur érosion due à l’inflation ; sans épargne disponible pour soutenir le moteur de la consommation, un ralentissement brutal va avoir lieu.

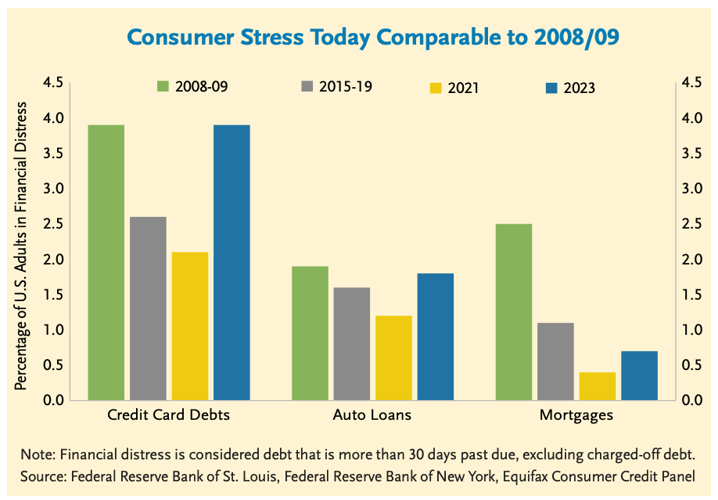

3.Le crédit commence à montrer des signes de faiblesse

Les taux de défauts sur les cartes de crédit et les prêts automobiles sont en augmentation et ils induisent que les consommateurs les plus fragiles sont déjà dans le rouge.

Le stress n’a pas encore touché les crédits hypothécaires mais sur les cartes de crédit et les crédits automobiles, le Consumer Stress Index de 2023 a un petit air de 2008; or, si le crédit se grippe, la consommation américaine va se contracter, des secteurs entiers de l’économie et de nombreuses entreprises en subiront les conséquences.Pour autant, les spreads de crédit Investment Grade et High Yield sont toujours à des niveaux très bas (respectivement +/- 90 bps et +/-325 bps) et ne correspondant pas du tout au scénario d’une récession. Les taux de défaut du High Yield sont déjà en augmentation car les 525 bps de hausse de taux ont eu des conséquences auprès des entreprises les plus fragiles. Quand la récession sera finalement là, que les spreads de crédit seront enfin à leur juste niveau, des vendeurs forcés apparaîtront ; TCW sera là pour se positionner et saisir ces opportunités grâce à ses capacités d’analyse, sa discipline et sa réactivité.

4.Un salut économique venu de l’étranger?

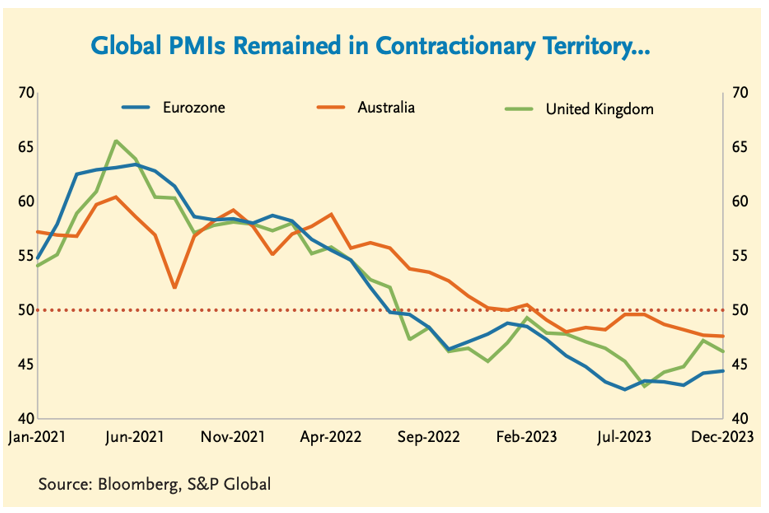

Les optimistes en seront pour leur frais mais l’économie américaine n’évitera pas la récession grâce au reste du monde; l’Europe, l’Australie et le Royaume Uni sont déjà en forte décélération économique comme le montre l’indice de confiance des directeurs d’achat (PMI) inférieur à 50, signe économique annonciateur de vents contraires.

Mais alors, quels segments trouvent grâce aux yeux de TCW en attendant le re-pricing du crédit?

Au-delà des obligations d’état, du crédit Investment Grade en général et bancaire en particulier, TCW privilégie les Agency MBS : des titres implicitement garantis par le trésor américain dont le collatéral sont des crédits hypothécaires ; le risque ici n’est donc plus un risque de défaut, mais celui de remboursements anticipés, impactant la duration. TCW semble trouver ce risque parfaitement rémunéré à l’heure actuelle car à 150bps de spread au 31.12.2023, ce secteur offre pour un débiteur étatique une prime de 60bps supplémentaires par rapport au crédit Investment Grade.

La dette titrisée non-«garantie» offre également des opportunités, comme sur les RMBS (Residential MBS) soutenus par l’appréciation des biens immobiliers résidentiels et le faible niveau de dette par rapport à leur valeur, ainsi que les ABS (Asset Backed Securities) de qualité supérieure. Bien qu’il soit encore relativement tôt, car les spreads de crédit ne reflètent pas encore l’impact à venir de la récession sur leur portefeuille, les CMBS (Commercial Mortgage Backed Securities) sont susceptibles de constituer l’une des opportunités les plus attrayantes sur les marchés obligataires ces deux prochaines années. Comme pour le High Yield, TCW se prépare donc à y investir une fois que le re-pricing aura eu lieu.

Et si TCW avait tort?

La prudence de TCW sur le crédit en général est un risque acceptable car asymétrique ; la probabilité que les spreads se resserrent et constituent un manque à gagner pour TCW est bien inférieure à la probabilité qu’ils ne s’écartent grandement dans un scénario de récession. Et pour le reste, la duration des portefeuilles de TCW viendra jouer son rôle, quel que soit le timing choisi par la FED pour baisser ses taux.

La clé du succès: une grande flexibilité!

C’est avec cette flexibilité que TCW a fait de son fonds Unconstrained Bond Fund un flagship en Europe avec un historique de performance de 12 ans et plus de USD 500 millions qui lui permet de rester dans le monde des « cash bonds », un produit simple sans utilisation de produits dérivés.

Dans ce fonds, la performance provient de 4 sources distinctes: la duration, la pente de la courbe des taux, les rotations sectorielles et le crédit dans différents secteurs, Investment Grade, High Yield et la dette titrisée; faire varier la composition de ces éléments dans un portefeuille en fonction du cycle économique fait partie des savoir-faire du gérant; dans un contexte économique encore semé d’incertitudes, bénéficier d’une grande flexibilité est encore la meilleure stratégie à adopter pour le fixed income.