Avec l’apparition de fissures dans l’économie américaine, nombreux sont ceux qui se demandent si le resserrement des spreads des obligations d’entreprises ne fragilise pas les investisseurs. Les bilans des entreprises restant solides et les rendements des obligations de qualité supérieure intéressants, maintenir ses investissements dans le crédit devrait rester profitable aux investisseurs.

Par Eoin Walsh, Partner TwentyFour

En bref

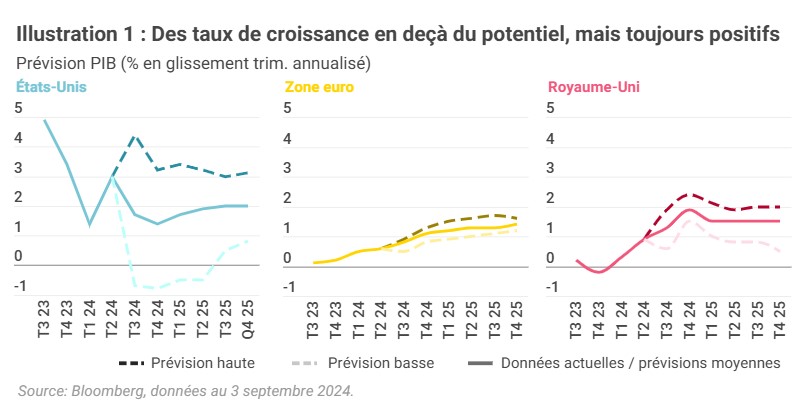

- Il s’agit d’une phase critique pour un cycle conjoncturel inhabituel: la croissance ralentit après un pic aux États-Unis et se redresse après avoir été faible dans la zone euro

- Si les investisseurs doivent rester prudents face aux faiblesses de l’économie mondiale, les bilans des entreprises ne présentent guère de signes des excès habituellement associés aux marchés en fin de cycle

- Des rendements globalement élevés permettent aux investisseurs d’atténuer le risque d’élargissement des spreads en privilégiant des obligations de meilleure qualité et de plus courte durée, sans trop sacrifier le potentiel de rendement

Depuis que la Réserve fédérale (Fed) a relevé ses taux à un niveau record de 5,5% en juillet 2023, les acteurs du marché s’attendaient à ce que quelque chose finisse par céder.

Depuis que la Réserve fédérale (Fed) a relevé ses taux à un niveau record de 5,5% en juillet 2023, les acteurs du marché s’attendaient à ce que quelque chose finisse par céder.

Étant donné que la grande majorité des cycles de relèvement s’accompagnent d’une récession, ce constat n’est pas aussi pessimiste qu’il n’y paraît. Des coûts d’emprunt plus élevés visent à restreindre la croissance économique, même si les banques centrales préfèrent que cela se produise graduellement, produisant un atterrissage en douceur plutôt qu’une récession.

Pour les investisseurs en obligations, l’une des décisions clés est alors de définir combien de temps maintenir leur investissement dans le crédit. Les spreads des obligations d’entreprise tendent à se resserrer et subir des liquidations en fin de cycle, comme nous l’avons vu début août quand le taux de chômage aux États-Unis a atteint de manière inattendue les 4,3%.

Mais les conditions de fin de cycle peuvent durer des années alors que les spreads de crédit souffrent occasionnellement d’épisodes de volatilité. Les obligations US à haut rendement, par exemple, ont généré env. 15% dans les 14 mois environ qui ont suivi le pic des taux. Sortir trop tôt du crédit peut donc signifier passer à côté de rendements intéressants.

S’agit-il d’un marché en fin de cycle?

Bien que le consensus du marché estime pour l’instant que les banques centrales ont de fortes chances de réussir le challenge de l’atterrissage en douceur, des fissures commencent à apparaître.

À un peu moins de 3%, le taux d’épargne aux USA s’établit désormais confortablement et régulièrement en dessous de son niveau d’avant la pandémie, ce qui suggère que les ménages de ce pays doivent puiser davantage dans leurs revenus salariaux pour faire face à la hausse des prix due à la poussée inflationniste post-pandémique.

En outre, certaines cohortes s’essoufflent: les taux d’impayés sur les cartes de crédit et les prêts automobiles sont en hausse chez les emprunteurs à faibles revenus. Aujourd’hui, le taux d’impayés sur les prêts automobiles à risque s’élève à 15%, soit plus élevé qu’au pic de la crise financière mondiale de 2009.

Cependant, on assiste globalement à une modération des dépenses de consommation aux USA, plutôt qu’à un effondrement. Les ventes au détail ont crû de 0,1% d’un mois sur l’autre en août, défiant les anticipations de baisse de 0,2%, après une progression revue à la hausse de 1,1% en juillet.

De même, nous n’envisageons pas un déclin brutal de l’économie américaine. Les prévisionnistes économiques interrogés par Bloomberg estiment en moyenne que la croissance devrait avoisiner les 2 % aux USA jusque fin 2025 (voir graphique 1). En fait, sur les 65 prévisionnistes interrogés, seuls 2 prévoient une récession américaine sur cette période et 4 seulement des chiffres de croissance trimestrielle négatifs.

Il existe évidemment d’autres zones de faiblesse dans l’économie mondiale qui incitent les investisseurs à rester prudents.

Les plus grandes économies de la zone euro, l’Allemagne et la France, ont récemment publié des données peu encourageantes, notamment dans le secteur manufacturier, bien que compensées par des chiffres de croissance bien plus élevés dans les pays de la périphérie. Au Royaume-Uni, la faible inflation dans les services a contraint la Banque d’Angleterre à faire preuve de prudence dans ses baisses de taux, tandis que le gouvernement travailliste a alerté sur les contraintes budgétaires.

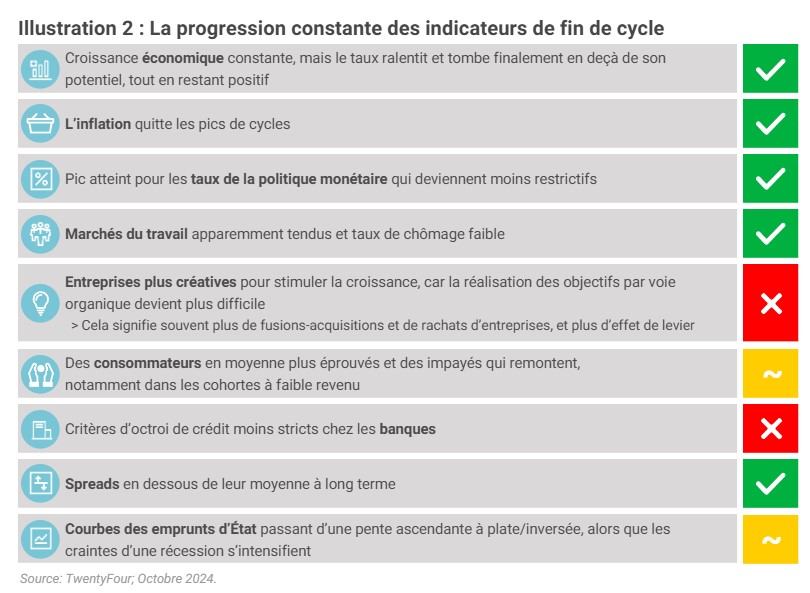

Conformément à l’illustration 2, un certain nombre d’indicateurs suggèrent, selon nous, que nous sommes sortis de la phase de reprise et que nous entrons en fin de cycle.

Cela ne signifie pas pour autant l’imminence d’une récession. Au contraire, nous pensons que les taux de croissance seront peut-être en deçà de leur potentiel, mais qu’ils resteront positifs – un environnement généralement favorable pour les obligations.

Les entreprises sont-elles sous pression?

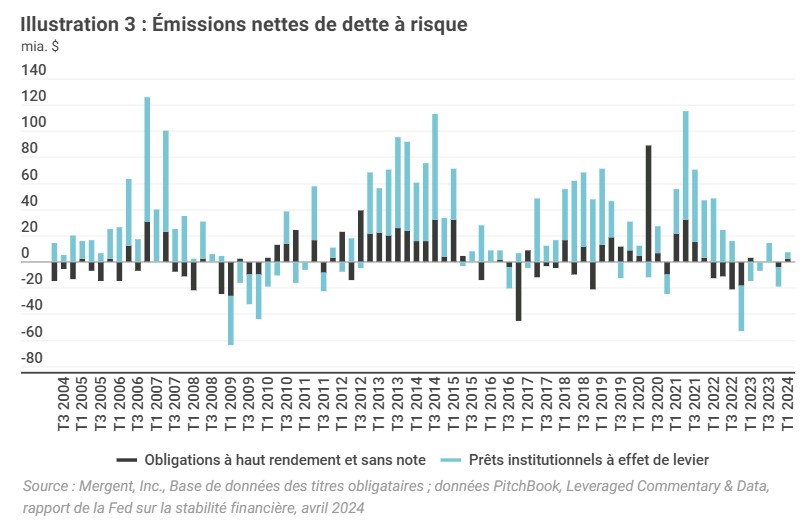

En fin de cycle, les entreprises devraient faire preuve de créativité dans leurs bilans, en émettant de nouvelles dettes et en augmentant l’effet de levier, car elles tentent de maintenir la croissance dans des économies qui ralentissent.

Cependant, comme le montre l’illustration 3, les entreprises US moins bien notées ont fait preuve d’une grande retenue en termes d’émission d’obligations. Certes, les rendements sont désormais plus élevés et l’incitation à émettre moindre, mais cela démontre que les entreprises à haut rendement ne sont pas contraintes de lever des capitaux; elles ont profité des faibles rendements en 2021 pour émettre des obligations bon marché, allonger leurs échéances et accroître les liquidités de leur bilan.

Quand ces entreprises ont cherché à emprunter ces deux dernières années, elles l’ont fait surtout par le biais de prêts à effet de levier, qui ont tendance à être à taux variable : à mesure que les taux baissent, les coûts d’emprunt des émetteurs baissent aussi. Là encore, nous pensons que les entreprises font preuve de stratégie en empruntant plutôt que de subir des pressions.

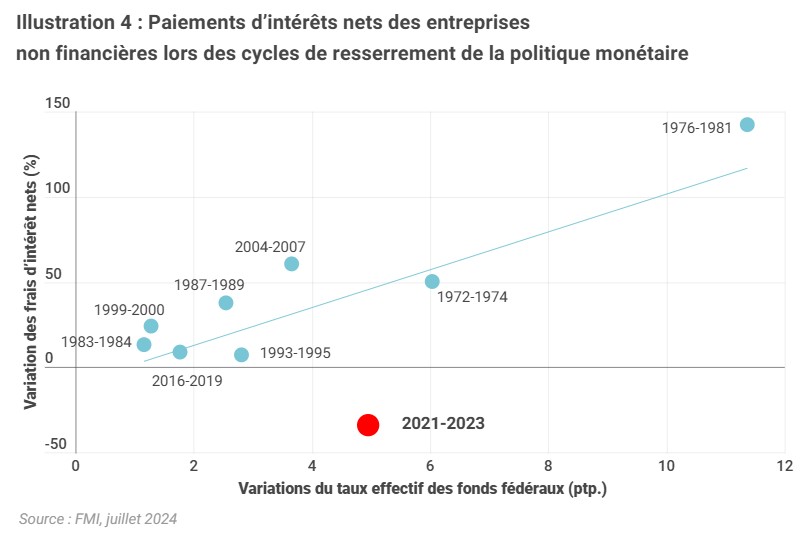

Un autre indicateur qui plaide en faveur du crédit est le montant net des paiements d’intérêts des entreprises non financières (v. figure 4). Historiquement, les frais d’intérêt nets ont tendance à croître avec les taux, car les entreprises paient davantage pour leur dette. Or, lors du dernier cycle de resserrement de la Fed, les frais d’intérêt nets ont en fait diminué, selon un rapport du FMI sur l’économie US de juillet 2024.1

Les auteurs du rapport citent deux raisons à cela. La première est que les entreprises détenaient un niveau relativement élevé de liquidités, d’où le cycle de défaillance limité initié par la crise Covid, qui a vu les entreprises les plus faibles faire faillite ou se restructurer et a incité les entreprises plus solides à augmenter leurs liquidités en prévision des temps plus difficiles qui s’annonçaient. La deuxième est que les entreprises ont profité de la période relativement brève de baisse des rendements post-Covid pour émettre des emprunts à plus long terme et à taux fixe. Ainsi, si leurs revenus d’intérêts ont grimpé en même temps que les taux, il n’en a pas été de même pour le paiement d’intérêts.

Resserrement excessif des spreads?

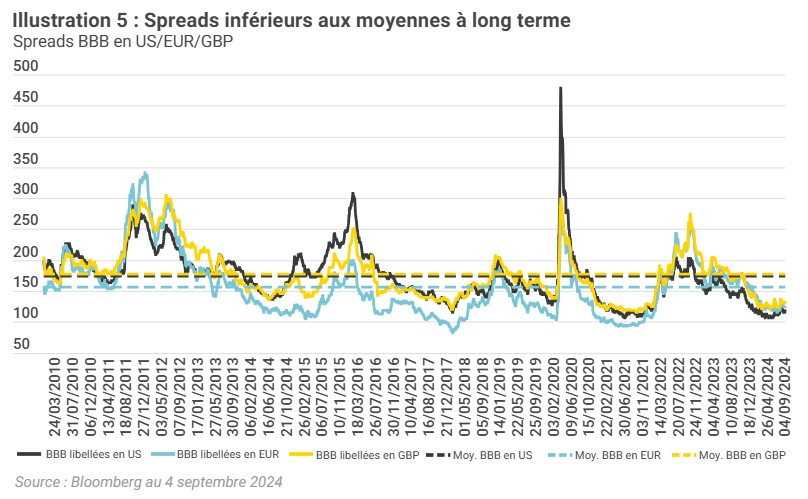

Comme de nombreux commentateurs l’ont souligné, la forte performance du crédit ces 18 derniers mois a laissé les spreads bien en dessous de leurs moyennes à long terme (voir illustration 5).

Vu la toile de fond macroéconomique décrite plus haut, les spreads des obligations d’entreprise devraient actuellement se contracter. Cela ne les rend pas pour autant inintéressantes. À l’instar des conditions de fin de cycle, les spreads de crédit peuvent rester en dessous de la moyenne pendant longtemps. En fait, les spreads passent habituellement la majeure partie du cycle en dessous de la moyenne, puisqu’ils ont tendance à baisser progressivement lorsque les marchés sont sereins, puis à grimper à des niveaux bien plus élevés lorsque le sentiment se détériore, dans des mouvements brutaux mais de courte durée.

En outre, le volume des liquidités mises de côté pourrait jouer un rôle important dans le maintien des spreads de crédit lors de futures liquidations.

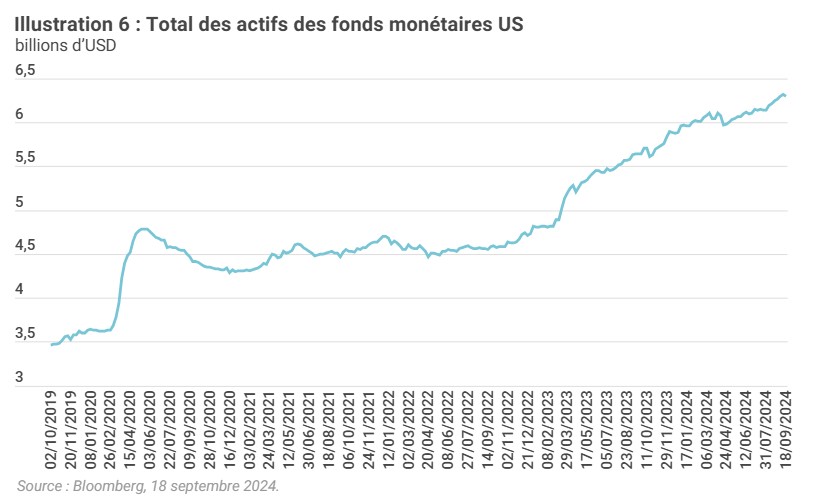

Comme le montre l’illustration 6, le cycle de fortes hausses de taux de la Fed a entraîné une augmentation de 40% du total des actifs des fonds du marché monétaire américain au cours des deux dernières années, pour atteindre 6,3 billions USD. Cette tendance ralentit désormais, avec seulement 180 mia. USD environ depuis le début de l’année (contre plus de 500 mia. USD en 2023), tandis que les fonds obligataires américains ont reçu plus de 120 mia. USD de flux entrants sur la même période, après deux ans consécutifs de flux négatifs.

Jusqu’à présent, ces changements se sont concentrés, sans surprise, en grande partie sur les emprunts d’État de meilleure qualité et les obligations Investment Grade. Mais, à moins d’une détérioration significative des perspectives macroéconomiques, nous prévoyons un regain d’appétit pour les actifs à haut rendement. Pour rappel, la taille de l’indice des obligations US à haut rendement est d’environ 1,3 trillion USD; si seulement une très petite partie du stock du marché monétaire entrait sur le marché, cela pourrait constituer un soutien important.

Les rendements facilitent la réduction du risque

Lorsque les spreads se resserrent, les investisseurs peuvent facilement craindre qu’un élargissement des spreads ne nuise à leurs rendements.

Une inquiétude légitime, car en fin de cycle, la volatilité augmente généralement, les marchés devenant plus réactifs aux signes d’un ralentissement trop rapide des économies. Comme mentionné, ce phénomène s’est manifesté début août et, dans une moindre mesure, début septembre, lorsque des données américaines plus faibles ont fait craindre que les plans de baisse des taux de la Fed soient à la traîne.

Néanmoins, pour les investisseurs à moyen terme, nous pensons qu’il est assez facile d’atténuer ce risque en augmentant la qualité du crédit et en réduisant la durée du crédit de leurs portefeuilles.

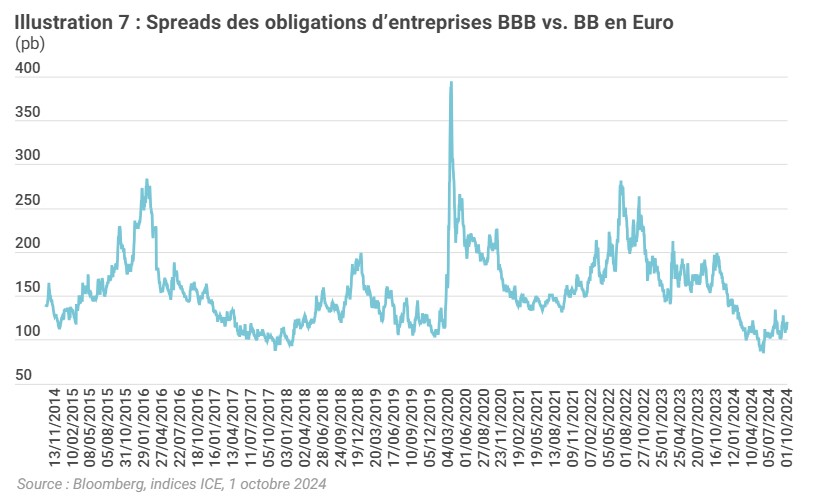

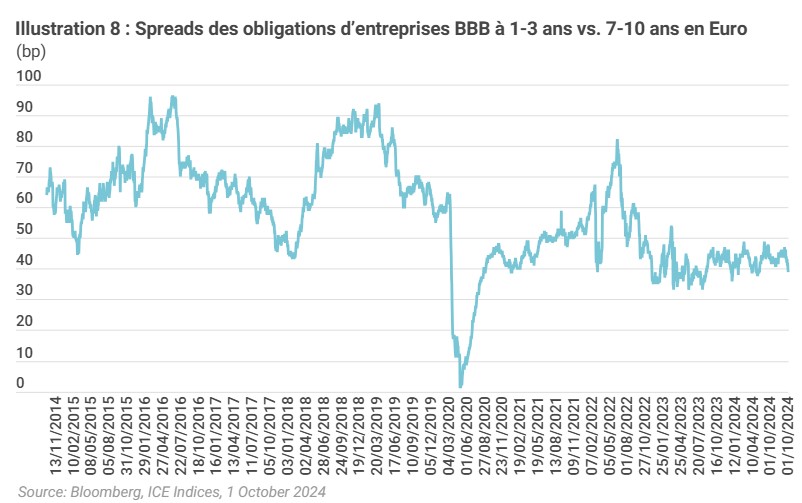

Les rendements restant globalement très attractifs, il est possible de privilégier des obligations de meilleure qualité et de plus courte durée sans trop sacrifier le potentiel de rendement. En effet, comme le montrent les graphiques ci-dessous, les primes associées à l’abaissement de la courbe du crédit (illustration 7) ou à l’allongement de la courbe des échéances (illustration 8) sont aujourd’hui faibles en comparaison historique.

Une autre stratégie prudente à ce stade du cycle consiste à éviter les secteurs cycliques, qui ont tendance à sous-performer à mesure que le cycle se prolonge, surtout si les économies finissent par entrer en récession.

Si les spreads de crédit sont susceptibles de s’élargir au fur et à mesure que les marchés intègrent de nouvelles données et évaluent en continu la probabilité d’un atterrissage en douceur, pour les investisseurs à moyen terme, le portage – le revenu obtenu en détenant des obligations même si les prix sont statiques – peut continuer à offrir des rendements attrayants dans les mois à venir.

Dans une perspective de valeur relative, les secteurs que nous privilégions actuellement sont les valeurs financières et les titres adossés à des actifs (ABS), y compris les obligations adossées à des prêts (CLO). Si nous ne prévoyons pas de hausse brutale des taux de défaillance des entreprises à haut rendement, du point de vue de la valeur relative, les rendements ne sont pas, selon nous, suffisamment attrayants pour compenser le risque supplémentaire lié à la détention d’obligations à haut rendement moins bien notées.

Rester prudent, mais continuer d’investir

Globalement, nous pensons que c’est le bon moment pour maintenir les investissements de crédit.

Il s’agit d’une phase critique pour un cycle conjoncturel inhabituel, où les principales économies convergent mais dans des directions différentes et la croissance ralentit après un pic aux États-Unis et se redresse après avoir été faible dans la zone euro.

Nous pensons qu’il est judicieux d’améliorer progressivement la qualité et de réduire la durée du crédit afin d’être mieux positionné pour l’avenir. Toutefois, nous ne pensons pas que ce cycle soit sur le point de s’achever, et c’est pourquoi nous voyons beaucoup de valeur dans les marchés obligataires et dans le crédit.

Notre opinion est de rester calme et de continuer dans le crédit encore un certain temps. Si les investisseurs choisissent le bon type d’exposition au crédit, nous pensons qu’ils devraient bénéficier d’une performance similaire à celle observée ces 18 derniers mois.

1 Fonds monétaire international, Staff Report for 2024 Article IV Consultation (United States), 18 juillet 2024.

Le présent document est fourni uniquement à des fins d’information et son contenu ne constitue en aucun cas une sollicitation, offre ou recommandation d’achat ou de vente d’instruments de placement, de réalisation de transactions ou de conclusion d’actes juridiques, de quelque nature qu’ils soient. Les décisions prises sur la base des informations contenues dans le présent document relèvent de la seule responsabilité du lecteur. Vous ne devez pas vous fier aux informations contenues dans le présent document pour décider d’un investissement ou autre. Le présent document n’a pas été rédigé sur la base de l’examen des circonstances individuelles des investisseurs. Toute projection, déclaration prospective ou estimation contenue dans le présent document est de nature spéculative et, étant donné les divers risques et incertitudes, il est impossible de garantir que les estimations ou hypothèses formulées se révèleront correctes et les événements ou résultats effectifs pourront sensiblement différer de ceux présentés ou envisagés dans le présent document. Les opinions exprimées dans le présent document sont susceptibles de changer selon les conditions de marché, économiques ou autres. Les informations du présent document doivent être interprétées non pas comme des recommandations, mais comme une illustration de thèmes économiques plus généraux. La performance passée ne constitue pas un indicateur fiable de la performance actuelle ou future. Le rendement d’un investissement peut baisser ou augmenter, par exemple en raison des fluctuations des taux de change entre les devises. La valeur de l’argent investi dans un fonds peut augmenter ou diminuer et rien ne garantit que le capital que vous avez investi pourra être remboursé en tout ou en partie.