Les dividendes mondiaux ont chuté de 11% au troisième trimestre, mais le pire semble passé pour les investisseurs en quête de rendement.

Points importants

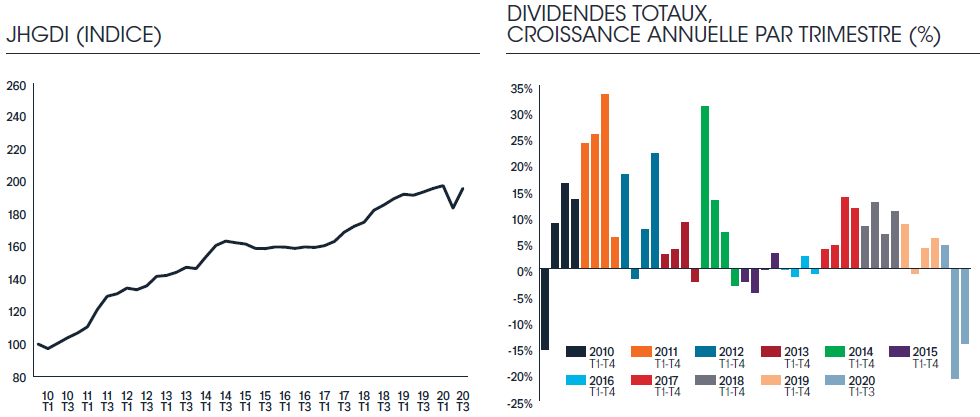

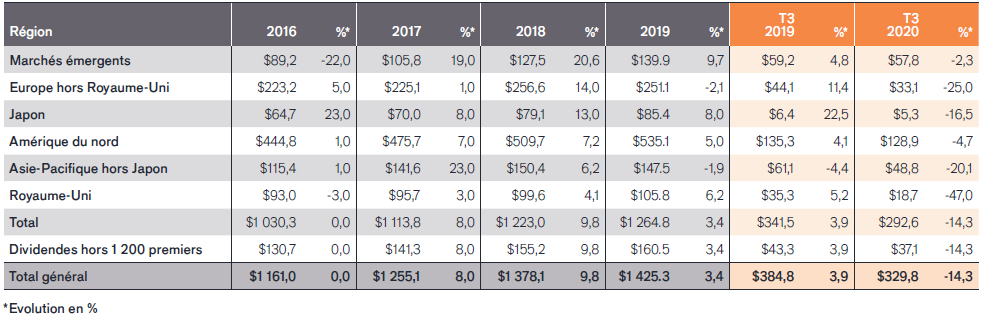

- Les dividendes mondiaux ont baissé de 55 milliards de dollars à 329,8 milliards au troisième trimestre, soit une baisse sous-jacente de 11,4% et une baisse globale de 14,3%.

- La baisse a été moins sévère qu’au deuxième trimestre, car les tendances saisonnières du troisième trimestre ont favorisé les régions du monde où les dividendes ont le mieux résisté.

- Un tiers des entreprises ont réduit ou annulé les distributions, mais certaines entreprises les ont rétablies, ce qui est encourageant.

- Le JHGDI est tombé à 176,0, un niveau qui n’avait plus été observé depuis près de trois ans.

- Les prévisions pour 2020 ont été révisées à la hausse: meilleur scénario -17,5% (contre -19%) et pire scénario -20,2% (contre -25%).

Des dividendes au plus bas depuis 2016

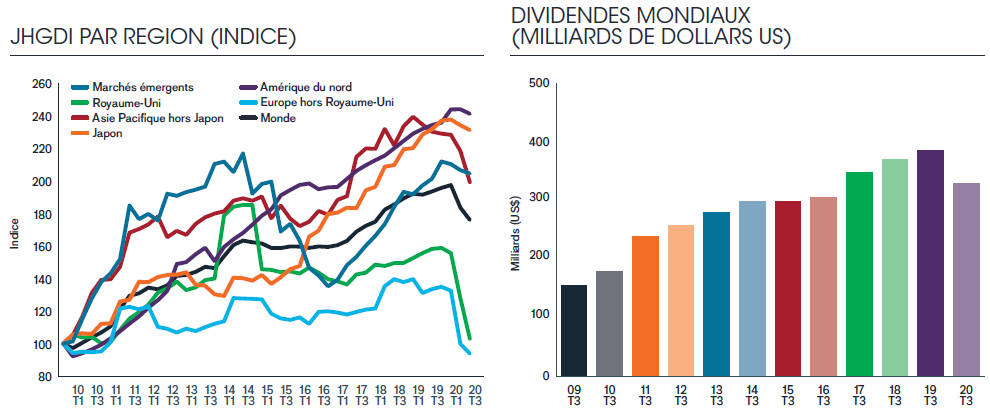

Avec la dernière mise à jour de l’indice Janus Henderson Global Dividend, l’impact de la pandémie sur la capacité des entreprises du monde entier à distribuer des dividendes est désormais bien plus net. Au troisième trimestre, le total des versements de dividendes a diminué de 55 milliards de dollars pour tomber à 329,8 milliards, le niveau le plus bas depuis 2016. La baisse d’ensemble de 14,3 % équivaut à une baisse sous-jacente de 11,4 %, ce qui est bien mieux que la baisse de 18,3 %1 enregistrée au deuxième trimestre. Cet impact plus modeste reflète avant tout une répartition géographique au troisième trimestre qui privilégie les régions du monde où les dividendes ont le mieux résisté, notamment en Amérique du Nord et dans les marchés émergents, mais suggère également que le pire est passé. Dans l’ensemble, plus des deux tiers des entreprises ont augmenté ou maintenu leurs versements au troisième trimestre, contre un peu moins d’un tiers qui les ont réduits ou annulés.

Le troisième trimestre est la grande saison des dividendes en Chine et les versements y ont progressé de 3,3% par rapport à l’année précédente. Les trois quarts des entreprises chinoises ont augmenté leurs versements ou les ont maintenus au même niveau. Le Canada et Hong Kong figurent également parmi les rares grands pays à enregistrer une hausse des dividendes. Le Royaume-Uni, l’Australie et les Pays-Bas, quant à eux, ont enregistré les résultats les plus faibles.

Les dividendes australiens comptent parmi les plus durement touchés dans le monde, avec une baisse sous-jacente de 40,3% pour tomber à seulement 9,6 milliards de dollars, le total le plus bas pour un troisième trimestre en au moins 11 ans. Les réductions opérées par les banques ont eu un impact particulièrement important sur ces chiffres. Les versements au Royaume-Uni ont reculé de 41,6%, tandis qu’aux Pays-Bas, l’annulation des dividendes des banques et des brasseurs a eu un impact considérable.

Suisse

Au total, les entreprises suisses inclues dans l’indice ont distribué 1,8 milliard de dollars au troisième trimestre 2020. Kuhne & Nagel a restauré son dividende suspendu, mais en le réduisant d’un tiers, alors que Richemont, le conglomérat de produits de luxe, l’a diminué de moitié, le groupe ayant été affecté par les fermetures de magasins à travers le monde. Ceci a conduit les dividendes sous-jacents de la Suisse à diminuer de 29,1% bien que nous nous attendons toutefois à ce que les dividendes suisses soient, sur l’ensemble de l’année, légèrement supérieurs à ceux de 2019.

Etats-Unis

Les entreprises américaines ont versé deux cinquièmes des dividendes mondiaux. Leur repli relativement modeste (total inchangé au deuxième trimestre et baisse de -3,9% au troisième) a contribué à soutenir le total mondial cette année.

Huit entreprises américaines sur dix ont maintenu ou augmenté leurs versements au troisième trimestre, l’essentiel de leurs efforts pour préserver leur trésorerie aurait été imputable à la diminution des rachats d’actions. Janus Henderson estime que le rendement total pour les actionnaires américains (qui cumule les dividendes et les rachats d’actions) sera similaire à celui des nations européennes les plus résilientes cette année.

Si l’on exclut l’Australie, les dividendes dans la région Asie-Pacifique hors Japon sont restés identiques d’une année sur l’autre, grâce à l’impact plus modéré de la pandémie sur la population et l’économie, à des bilans plus solides, à des ratios de distribution plus faibles, mais aussi parce qu’une grande partie des distributions de ce trimestre sont liées aux bénéfices de 2019 et ont été fixées il y a plusieurs mois. Hong Kong a signé la croissance des dividendes la plus rapide du monde développé au troisième trimestre, avec une hausse sous-jacente de 9,9%, pour atteindre 21,7 milliards de dollars, soit le deuxième total trimestriel le plus élevé jamais enregistré par ce territoire.

Les baisses les plus importantes du troisième trimestre ont été effectuées par les entreprises du secteur de la consommation discrétionnaire et notamment les constructeurs automobiles et les entreprises du secteur des loisirs, avec une baisse sous-jacente de 43 %. Les secteurs des médias, de l’aérospatiale et des banques ont également été sévèrement touchés. Les secteurs les plus résilients ont été les secteurs traditionnellement défensifs tels que la pharmacie, les producteurs de denrées alimentaires et les détaillants en alimentation dont les distributions sous-jacentes se sont toutes inscrites en hausse.

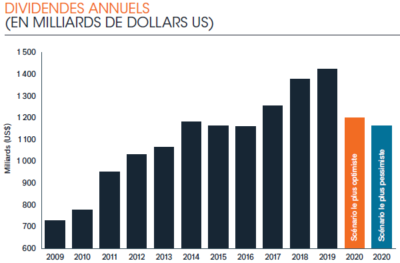

Trois années de croissance effacées

En avril, au plus fort de l’incertitude provoquée par la pandémie, Janus Henderson a estimé que les dividendes mondiaux étaient susceptibles de reculer d’au moins 15% cette année avec un repli sous-jacent pouvant aller jusqu’à 35%. L’équipe a réduit cette fourchette, en juillet, à -19%/-25%. Janus Henderson est désormais confiante que le chiffre final sera proche de l’estimation la plus élevée. Selon le scénario le plus optimiste, on s’attend désormais à une baisse sous-jacente de -17,5% à 1 200 milliards de dollars, ce qui équivaut à une baisse globale de -15,7%, tandis que notre scénario le plus noir prévoit une chute sous-jacente des dividendes de -20,2% à 1 160 milliards de dollars, soit une baisse globale de -18,5%.

En avril, au plus fort de l’incertitude provoquée par la pandémie, Janus Henderson a estimé que les dividendes mondiaux étaient susceptibles de reculer d’au moins 15% cette année avec un repli sous-jacent pouvant aller jusqu’à 35%. L’équipe a réduit cette fourchette, en juillet, à -19%/-25%. Janus Henderson est désormais confiante que le chiffre final sera proche de l’estimation la plus élevée. Selon le scénario le plus optimiste, on s’attend désormais à une baisse sous-jacente de -17,5% à 1 200 milliards de dollars, ce qui équivaut à une baisse globale de -15,7%, tandis que notre scénario le plus noir prévoit une chute sous-jacente des dividendes de -20,2% à 1 160 milliards de dollars, soit une baisse globale de -18,5%.

Dans le meilleur des scénarios, ce sont donc plus de trois années de croissance des dividendes qui seraient effacées, privant les investisseurs de 224 milliards de dollars de revenus cette année.

Selon Sven Weideborg, Sales Director Suisse Romande chez Janus Henderson: «La perte de 224 milliards de dollars de dividendes dans le monde en 2020 n’a rien de réjouissant, mais la résilience des versements dans de nombreuses régions du monde, notamment en Asie, aux États-Unis, au Japon et dans les marchés émergents, est un signe encourageant. Cette résilience est en partie liée au fait que les entreprises cherchent à protéger les investisseurs des perturbations de leurs activités, mais aussi au fait que les ratios de distribution (la part des bénéfices distribués) se sont avérés confortables dans de nombreuses régions du monde.

Selon Sven Weideborg, Sales Director Suisse Romande chez Janus Henderson: «La perte de 224 milliards de dollars de dividendes dans le monde en 2020 n’a rien de réjouissant, mais la résilience des versements dans de nombreuses régions du monde, notamment en Asie, aux États-Unis, au Japon et dans les marchés émergents, est un signe encourageant. Cette résilience est en partie liée au fait que les entreprises cherchent à protéger les investisseurs des perturbations de leurs activités, mais aussi au fait que les ratios de distribution (la part des bénéfices distribués) se sont avérés confortables dans de nombreuses régions du monde.

Le Royaume-Uni, l’Australie et certaines régions d’Europe se sont révélés plus vulnérables, du fait notamment que les ratios de distribution y étaient déjà trop élevés et qu’une correction était attendue depuis longtemps pour certaines entreprises clés. Ces entreprises disposent désormais d’une base plus solide pour leur croissance future.

De plus, historiquement, deux cinquièmes des dividendes mondiaux ont été distribués par des secteurs défensifs qui ont été relativement épargnés par la crise ainsi que par les grands secteurs de croissance comme la technologie qui ont traversé 2020 presque sans encombre.

En Suisse ainsi qu’en France, en Allemagne et aux Pays-Bas, les entreprises ont pu reprendre les versements suspendus, mais souvent à un niveau inférieur, comme c’est le cas de Kuehne + Nagel. Néanmoins, nous nous attendons à ce que le volume total de versement en Suisse cette année soit légèrement supérieur au niveau de 2019.

Le premier trimestre 2021 sera encore marqué par quelques réductions, mais la situation devrait ensuite s’améliorer. Le grand point d’interrogation concerne les décisions que prendront les régulateurs du Royaume-Uni, d’Europe et d’Australie à propos des distributions dans le secteur des banques. Sans oublier, bien sûr, la pandémie et les confinements dont la sévérité et la durée seront déterminantes. À titre indicatif, nous estimons que dans le pire des scénarios les dividendes sous-jacents resteront inchangés l’an prochain et qu’ils pourraient rebondir de 12% dans le meilleur des scénarios.»

Télécharger l’étude complète sur le site de Janus Henderson (28 pages, en français)

1. Révisé à la hausse de -19,1 % – consulter le rapport pour plus de précisions.

Chaque année, Janus Henderson analyse les dividendes versés par les 1 200 plus grandes entreprises en fonction de leur capitalisation boursière (au 31/12 avant le début de chaque année). Les dividendes sont saisis dans le modèle à la date de leur versement. Les dividendes sont calculés en brut, en utilisant le nombre d’actions existant à la date de paiement (il s’agit d’une approximation, car les entreprises fixent en pratique le taux de change un peu avant la date de paiement), et convertis en dollars américains en utilisant le taux de change en vigueur. Lorsqu’un réinvestissement en actions est proposé, nous faisons l’hypothèse que les investisseurs décident à 100 % d’opter pour un paiement. Cela surestimera légèrement les sommes versées, mais nous pensons qu’il s’agit de l’approche la plus proactive pour traiter les dividendes en actions. Cela ne fait aucune différence, d’un point de vue matériel, sur la plupart des marchés toutefois, sur certains marchés et en particulier sur les marchés européens, l’effet ressenti est plus important. L’Espagne est un cas particulier. Le modèle ne tient pas compte du flottant puisqu’il vise à capter la capacité de paiement des dividendes des plus grandes sociétés cotées en bourse, sans tenir compte de leur base d’actionnaires. Nous avons estimé les dividendes des actions en dehors des 1 200 premières en utilisant la valeur moyenne de ces paiements par rapport aux dividendes des grandes capitalisations sur une période de cinq ans (d’après les données sur les rendements cotés). Ils représentent une part fixe correspondant à 12.7 % du total des dividendes payés par les 1 200 plus importantes sociétés et notre modèle évolue par conséquent au même rythme. Nous n’avons donc pas besoin de nous baser sur des hypothèses non fondées en ce qui concerne la croissance des dividendes de ces plus petites sociétés. Toutes les données brutes ont été fournies par Exchange Data International et l’analyse a été réalisée par Janus Henderson Investors.