Une stratégie alternative indépendante des catégories d’actifs classiques et offrant la prévisibilité que vous recherchez

Les assurances vies ne constituent pas forcément des placements courants, même pour les investisseurs habitués à adopter des perspectives différentes. Dans l’environnement actuel, les investisseurs institutionnels se tournent davantage vers cette stratégie, car elle garantit une faible volatilité indépendamment des marchés des actions et des obligations. L’arrivée de nouveaux investisseurs institutionnels sur le marché entraîne une plus grande complexité et une hausse des liquidités.

La pandémie de Covid-19 a profondément perturbé le paysage de l’investissement dans le monde entier. Les institutions, les family offices et les conseillers financiers qui recherchent une faible volatilité, des placements indépendants et des rendements à deux chiffres doivent envisager les assurances vie.

L’origine des assurances vie

L’histoire des assurances vie remonte à loin. En 1911, la Cour suprême des États-Unis a décrété qu’un contrat d’assurance vie était de fait un bien personnel. Cette décision impliquait que le titulaire pouvait vendre ce contrat à un tiers.

La transaction au cœur du processus

- Pour résumer, les investissements en assurance vie impliquent d’acheter des contrats d’assurance vie auprès des titulaires de police en recherchant un versement final supérieur à la valeur de rachat du contrat (le cas échéant).

- Outre le coût d’achat du contrat, le fonds règle toutes les primes à venir et devient le bénéficiaire du capital décès.

- Le retour sur investissement se produit lorsque le contrat d’assurance arrive à échéance et que le fonds perçoit le capital décès, généralement à un taux de rentabilité interne (TRI) allant de 12% à 18%.

Avantages pour les titulaires de police:

Par le passé, si une personne n’était plus en mesure d’alimenter son assurance ou si sa situation avait évolué et qu’elle n’en avait plus besoin, elle disposait de peu d’options. Il était possible de laisser l’assurance expirer en perdant ainsi tous les versements précédents, ou de la revendre à l’assureur pour une fraction de ce qu’elle aurait valu à échéance.

Désormais, avec un marché secondaire des polices bien établi, les titulaires peuvent percevoir une somme réaliste en échange de leur contrat, et en tirer un avantage social pour leur famille et pour eux-mêmes.

Les bénéfices reviennent aux souscripteurs et non aux compagnies d’assurance

Observations actuelles dans l’industrie

- Le marché évolue de manière constante depuis 15 ans.

- De plus en plus d’investisseurs institutionnels s’y intéressent, et la concurrence ne cesse d’augmenter.

- Il existe maintenant un marché tertiaire actif pour la négociation des contrats. Le marché tertiaire est désormais plus étendu que le marché secondaire, et toujours plus concurrentiel.

- Conning Analytics prévoit un potentiel de marché brut annuel moyen d’environ 182 milliards USD pour les assurances vie d’ici 2024.

Le marché des assurances vie est désormais entièrement réglementé dans 42 états. - Les longues périodes traditionnelles de blocage sont remplacées par des périodes d’investissement à plus court terme.

Facteurs de valorisation des assurances vie

Plusieurs facteurs permettent de déterminer la somme qu’un fonds d’investissement doit verser pour une assurance vie. Par exemple:

- Le capital décès (valeur nominale du contrat)

- La prime mensuelle ou annuelle

- L’âge de l’assuré

- L’état de santé de l’assuré

L’autre facteur susceptible d’influencer la rentabilité d’un investissement d’assurance vie est la compagnie auprès de laquelle il a été souscrit. La dépense initiale peut être considérablement réduite en évitant les courtiers du marché tertiaire. Le paysage des courtiers est hautement concurrentiel. Souscrire par l’intermédiaire de sociétés d’investissement concurrentes entraîne inévitablement une augmentation du prix des contrats d’assurance vie.

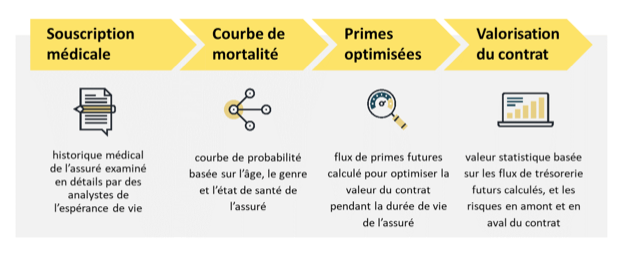

L’importance de la souscription du contrat

Les investisseurs institutionnels du marché de l’assurance vie n’achètent généralement que les polices par groupes, sur des tranches spécifiques. Cette pratique s’explique par leur envergure et le montant du capital disponible pour l’investissement. Au sein de ces groupes, certains contrats sont intéressants, d’autres sont moins pertinents. Dans cet environnement, le plus petit gestionnaire peut tirer un bénéfice considérable de sa capacité à acheter les contrats directement auprès du titulaire de police. Il peut ainsi sélectionner les contrats de manière plus scrupuleuse et éviter les polices regroupées.

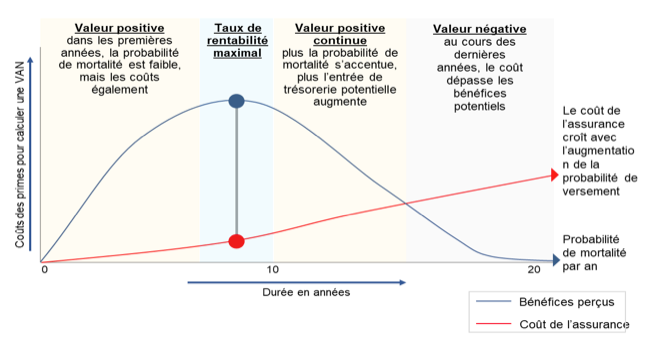

Taux de rentabilité et durée des investissements

Un investissement en assurance vie peut généralement entraîner un taux de rentabilité interne (TRI) de 12% à 18%. Par le passé, le facteur de rentabilité le plus important était la perception du capital décès, ce qui signifiait que la plupart des fonds d’investissement achetaient les contrats les plus chers, pour lesquels il ne restait que quelques années selon l’analyse de l’espérance de vie. Au début, la stratégie était efficace car le marché était relativement nouveau et la concurrence en matière de contrats était faible.

Aujourd’hui, cependant, l’émergence de fonds institutionnels plus importants a intensifié la compétition, rendant ces polices d’assurance encore plus coûteuses. L’évolution du marché tertiaire implique que les gestionnaires présents sur le marché secondaire peuvent dégager une valeur ajoutée considérable du rachat et de la revente de contrats. Ainsi, la valeur dépend de moins en moins du capital décès final. Et surtout, les fonds peuvent réduire la période de blocage de l’investisseur, ce qui permet une plus grande flexibilité dans les investissements.

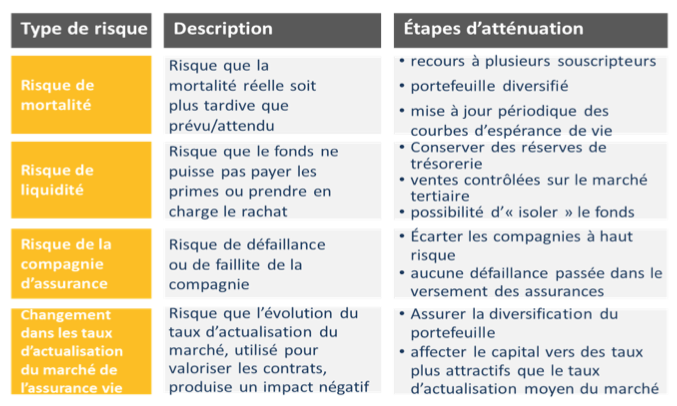

La diversification au sein des fonds d’assurance vie

Le taux de rentabilité est basé sur le taux de mortalité; c’est-à-dire, lorsque les assurés vieillissent pendant la période calculée par les formules actuarielles. Pour cette raison, les fonds d’assurance vie achètent et détiennent généralement des groupes importants de contrats, ce qui revient à suivre les principes de diversification utilisés pour de nombreux portefeuilles d’investissement tels que les fonds communs. La détention de 150 à 200 contrats semble optimale, car les grands regroupements s’accompagnent de meilleures chances de voir les taux de mortalité correspondre aux attentes et d’obtenir le versement des capitaux décès. Le résultat classique est une réduction de la volatilité et une augmentation du flux de trésorerie, ce qui peut représenter un objectif intéressant lorsque l’incertitude vient miner de nombreuses autres stratégies d’investissement.

Diversification complémentaire

Les transactions d’assurance vie impliquent généralement des assurés présentant des problèmes de santé et une espérance de vie allant de 3 à 15 ans. L’acquisition de tels contrats peut coûter des centaines de milliers de dollars. Le prix d’investissement relativement élevé est corrélé à une forte probabilité de percevoir le capital décès avant que des paiements complémentaires de prime viennent annuler le retour sur investissement potentiel.

Outre la détention de groupes importants de contrats, l’autre possibilité pour un fonds d’assurance vie est de diversifier son portefeuille en investissant dans des contrats d’assurés en bonne santé. Le prix d’achat de ces contrats est plus faible, car ces personnes présentent un risque statistiquement plus faible de décéder avant la date d’échéance et les investisseurs paient les primes des contrats pendant plus longtemps. Toutefois, dans ces situations, le capital décès ne représente pas l’unique source de rentabilité. À mesure que l’âge de ces assurés avance et que leur espérance de vie se réduit, les contrats deviennent de plus en plus intéressants pour les autres investisseurs en assurance vie et peuvent être revendus avec une plus-value nette.

Conclusion

Cette approche qui constituait auparavant une stratégie et un secteur de niche est désormais institutionnalisée à l’avantage des investisseurs et des titulaires de police. Les assurances vie offrent une faible volatilité et une rentabilité potentielle à deux chiffres. En cette période où la forte fluctuation des actions et la faible rentabilité des obligations semblent destinées à perdurer, les assurances vie sont des actifs intéressants pour les investisseurs à la recherche de nouveaux placements.

HedgeACT a été lancé en 2014 dans le but de permettre aux conseillers financiers d’ajouter facilement des alternatives d’investissement privé indépendantes et génératrices d’alpha à leurs modèles de portefeuilles existants.

Philosophie HedgeACT

Philosophie HedgeACT

- Griffin Asset Management LLC est un conseiller en rapports financiers non soumis à la SEC

- Recherche de gestionnaires d’exception et difficiles à trouver

- Sans corrélation avec les marchés des actions et des obligations, et entre eux.

- Objectif : générer une rentabilité constante et positive, avec une volatilité négative limitée