Découplage en temps réel: Bitcoin, obligations et nouveau régime de marché

Principaux points à retenir

- Bien qu’il soit historiquement volatil, bitcoin fait preuve d’une résilience croissante en période de stress macroéconomique, surperformant les actions (même les Magnificent 7) lors des récentes baisses du marché.

- Sur des horizons temporels plus longs, bitcoin et d’autres cryptoactifs maintiennent de faibles corrélations avec les actifs traditionnels comme les actions et les obligations, ce qui améliore la diversification d’un portefeuille. Cependant, les corrélations intra journalières révèlent un comportement dynamique, en particulier pendant les heures de négociation, ce qui souligne l’importance de comprendre les changements de corrélation temporelle.

- Avec une baisse de la volatilité réalisée à long terme, une rareté et un intérêt institutionnel croissants (y compris de la part des banques centrales et des fonds souverains), bitcoin se transforme en un actif de réserve potentiel, démontrant même, dans des scénarios spécifiques, des caractéristiques de couverture supérieures contre les bons du Trésor américain par rapport à l’or.

Bitcoin a fait preuve d’une résilience remarquable au milieu des récentes turbulences de marché créées par une augmentation record de l’incertitude en matière de politique économique américaine et les politiques commerciales de l’administration Trump.

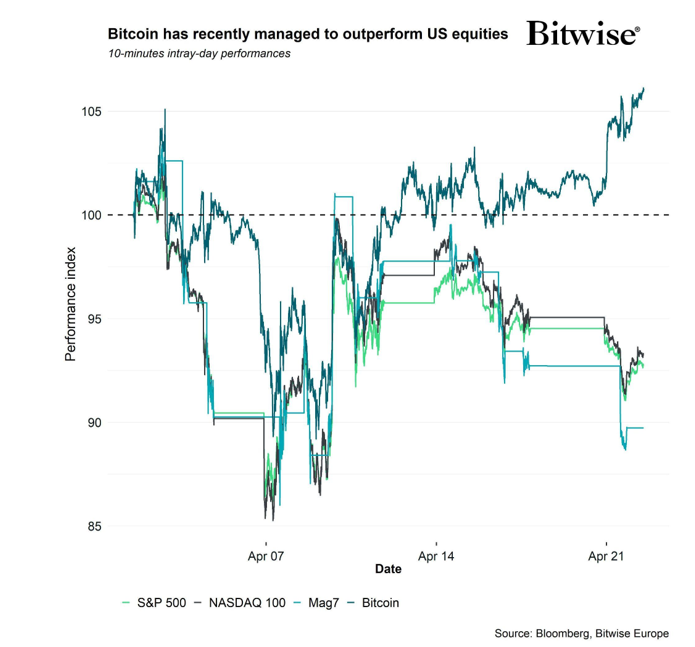

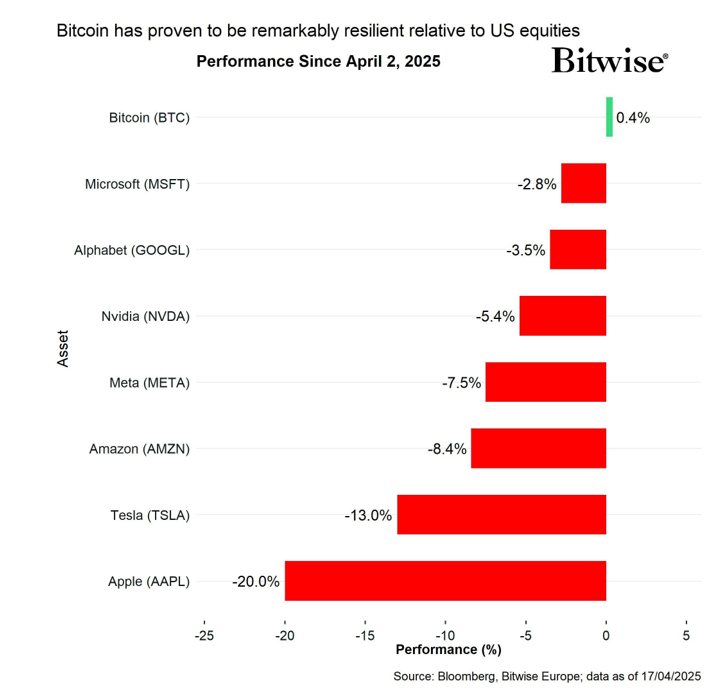

Par exemple, depuis le 2 avril – le jour où le président Trump a publié un décret mettant en œuvre des tarifs douaniers globaux – le S&P 500, le NASDAQ 100 et toutes les actions «Magnificent 7» (Mag7) ont sous-performé.

Bitcoin (BTC) a cependant réussi à performer positivement et battre les actions de Magnificent 7:

C’est remarquable. Comme l’a souligné notre collègue Matt Hougan dans son CIO Memo du 14 avril, bitcoin a historiquement sous-performé les actions pendant les périodes de stress macroéconomique. Cette fois, nous assistons à un résultat différent et il est raisonnable de se demander pourquoi.

Notre thèse est que bitcoin arrive à maturité en tant qu’actif de couverture institutionnel et qu’il adopte de plus en plus les caractéristiques que l’on pourrait attendre d’un tel actif: de faibles corrélations avec les actions et les obligations et une volatilité en baisse. Sa transformation n’est pas complète, mais nous constatons des avancées significatives dans les données.

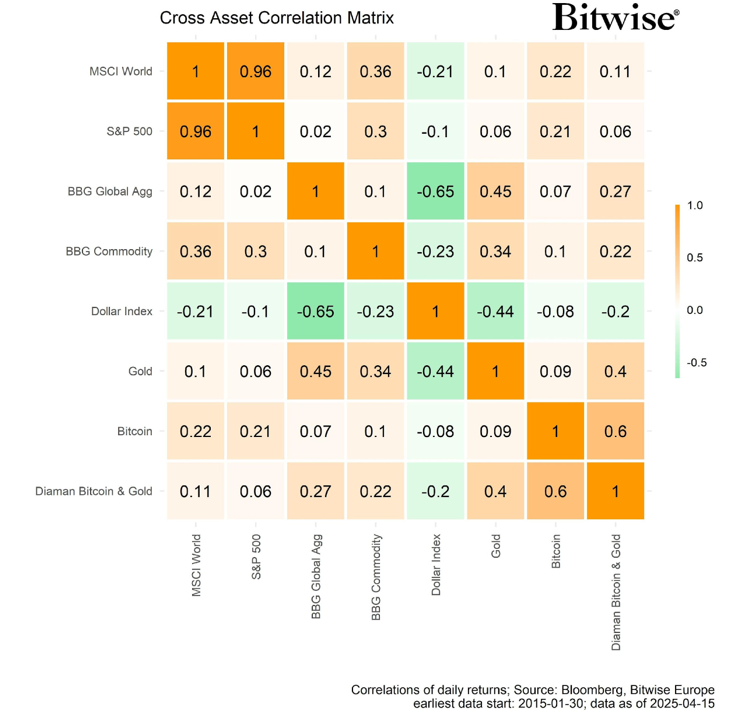

Historiquement, les corrélations entre les principaux cryptoactifs et d’autres actifs ont été assez faibles sur de longs horizons temporels, comme le démontre la matrice de corrélation suivante.

C’est l’une des principales raisons pour lesquelles les cryptoactifs peuvent améliorer considérablement la diversification d’un portefeuille multi-actifs et augmenter les rendements ajustés au risque sur de longues périodes. (Voir notre étude de portefeuille mise à jour ici.)

Néanmoins, les corrélations sont dynamiques et peuvent changer considérablement à court terme en fonction du régime de marché.

À court terme, en particulier pendant les périodes d’aversion au risque, les corrélations entre les actifs risqués ont tendance à augmenter. Cette «co-évolution» accrue est en grande partie attribuable à la réduction généralisée des risques, dans le cadre de laquelle les investisseurs vendent divers actifs sans discernement, sans tenir compte de leurs fondamentaux sous-jacents.

Les gestionnaires de portefeuille peuvent également être contraints de dénouer des positions ou de répondre à des appels de marge, ce qui entraîne des ventes synchronisées sur les marchés. Dans le même temps, une « fuite vers la sécurité » collective peut pousser tous les actifs à risque dans la même direction, généralement à la baisse.

À long terme, cependant, ces corrélations ont tendance à s’affaiblir à mesure que les facteurs fondamentaux se réaffirment. La performance des actifs est de plus en plus influencée par les tendances spécifiques aux actifs, les facteurs macroéconomiques, la croissance des bénéfices, les valorisations et d’autres éléments idiosyncrasiques.

Essentiellement, alors que le comportement à court terme du marché est souvent régi par le sentiment et les réactions systémiques, la dynamique à long terme reflète l’impact différencié des fondamentaux économiques et financiers.

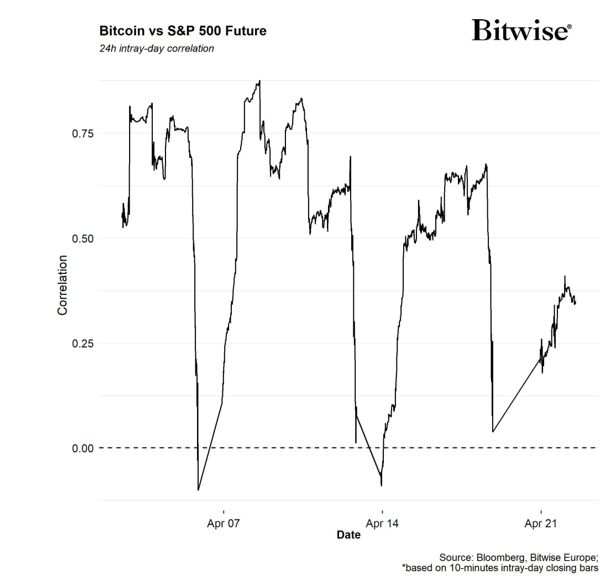

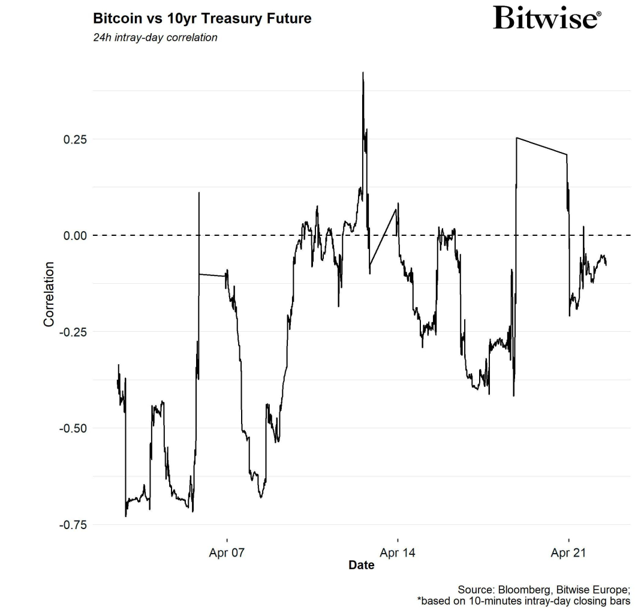

Dans ce contexte, les dernières corrélations intra journalières révèlent que les corrélations entre les actions américaines et bitcoin sur une base de 10 minutes sont restées élevées.

Cela étant dit, elles ont récemment commencé à baisser, laissant entrevoir un découplage potentiel.

Prise en compte de la volatilité

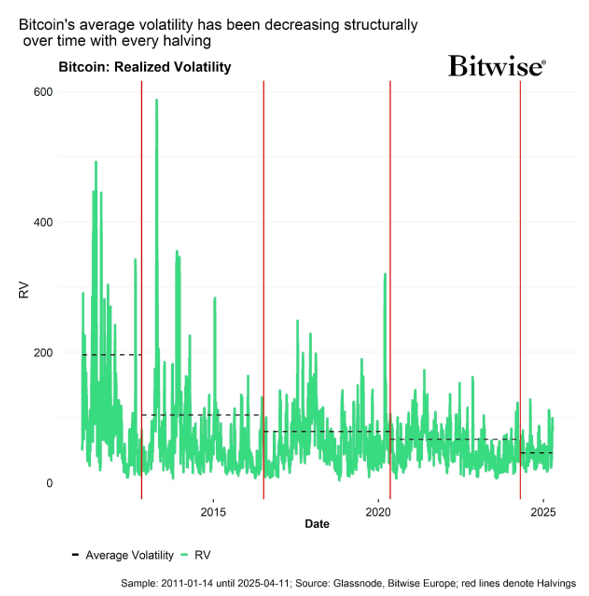

En général, les cryptoactifs sont encore une classe d’actifs relativement volatile. Cela étant dit, en ce qui concerne bitcoin, la volatilité réalisée a suivi une tendance structurelle à la baisse depuis sa création.

D’un point de vue investissement, bitcoin aujourd’hui est différent de ce qu’il était il y a 10 ans et le sera à l’avenir.

Regardons la volatilité réalisée du bitcoin lors de la dernière crise tarifaire: bien que la volatilité ait augmenté, elle est considérablement inférieure au pic de volatilité que bitcoin a connu au cours des périodes de «Halving» précédentes. En effet, une volatilité considérée élevée aujourd’hui représente une volatilité médiane durant la période 2012-2016.

Il est fort probable que cette tendance structurelle à la baisse se poursuive à l’avenir car bitcoin évolue progressivement d’un actif risqué à un actif refuge.

Nous notons également que, bien que le risque de marché (i.e. la volatilité) reste relativement élevé, bitcoin ne possède essentiellement pas de risque de contrepartie en tant qu’actif décentralisé. Cela devient de plus en plus pertinent dans un monde où la dette budgétaire est élevée et les risques de défaut souverain s’intensifient.

Nous avons récemment démontré que la «juste valeur» du bitcoin devrait déjà être supérieure à 200’000 $ s’il agissait comme une couverture contre un panier d’obligations souveraines du G20 (ici).

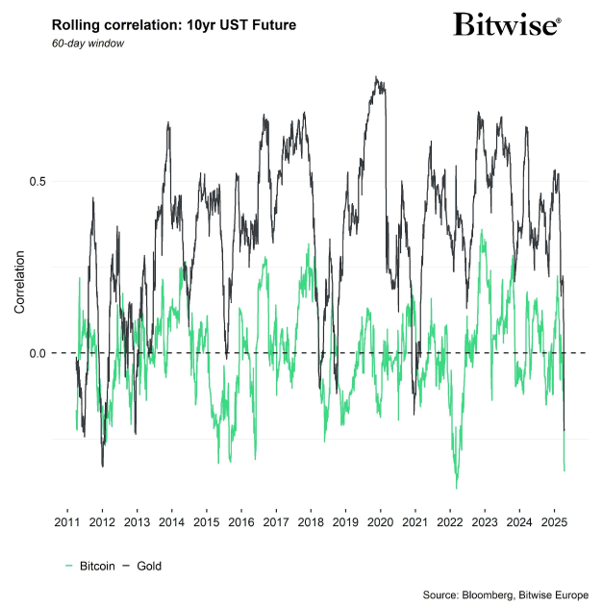

Il convient de noter que, bien que l’or puisse être une meilleure couverture contre les risques de baisse des actions, bitcoin présente généralement une corrélation plus faible avec les obligations du Trésor américain que l’or. De plus, bitcoin a de meilleures caractéristiques de couverture pendant les jours de baisse du Trésor américain que l’or. C’est ce que nous avons surnommé «L’énigme Bitcoin-Bond» qui est également expliquée ici.

En fait, nous avons récemment constaté une forte corrélation négative entre bitcoin et les obligations du Trésor américain sur une base intra journalière.

Les implications sont vastes. Bitcoin peut avoir des caractéristiques importantes et complémentaires de «valeur refuge» aux côtés de l’or.

Il n’est pas surprenant que les banques centrales et les fonds souverains se penchent sur bitcoin comme un actif de réserve alternatif. En fait, nous pourrions être à l’aube d’un changement important dans le régime du marché.

Conclusion

- Bien qu’il soit historiquement volatil, bitcoin fait preuve d’une résilience croissante en période de stress macroéconomique, surperformant les actions (même les Magnificent 7) lors des récentes baisses du marché.

- Sur des horizons temporels plus longs, bitcoin et d’autres cryptoactifs maintiennent de faibles corrélations avec les actifs traditionnels comme les actions et les obligations, ce qui améliore la diversification d’un portefeuille. Cependant, les corrélations intra journalières révèlent un comportement dynamique, en particulier pendant les heures de négociation, ce qui souligne l’importance de comprendre les changements de corrélation temporelle.

- Avec une baisse de la volatilité réalisée à long terme, une rareté et un intérêt institutionnel croissants (y compris de la part des banques centrales et des fonds souverains), bitcoin se transforme en un actif de réserve potentiel, démontrant même, dans des scénarios spécifiques, des caractéristiques de couverture supérieures contre les bons du Trésor américain par rapport à l’or.

Les informations fournies dans ce document sont fournies à titre informatif uniquement et ne constituent pas un conseil en investissement, une recommandation ou une sollicitation pour conclure une transaction. Ce document (qui peut prendre la forme d’un article de blog, d’un article de recherche, d’une brochure marketing, d’un communiqué de presse, d’un message sur les réseaux sociaux, d’un article de blog, d’une communication radiodiffusée ou d’un instrument similaire – nous nous référons généralement à cette catégorie de communications en tant que « document » aux fins de la présente clause de non-responsabilité) est publié par ETC Issuance GmbH (l’« émetteur »), une société à responsabilité limitée constituée en vertu des lois de l’Allemagne, ayant son siège social en Allemagne. Ce document a été préparé conformément aux lois et réglementations applicables (y compris celles relatives aux promotions financières). Si vous envisagez d’investir dans des titres émis par ETC Group, y compris les titres décrits dans le présent document, vous devez vérifier auprès de votre courtier ou de votre banque que les titres émis par ETC Group sont disponibles dans votre juridiction et conviennent à votre profil d’investisseur.

Les matières premières/crypto-monnaies négociées en bourse, ou ETP, sont un actif très volatil et les performances sont imprévisibles. Les performances passées ne sont pas un indicateur fiable des performances futures. Le prix du marché des ETP varie et ils n’offrent pas de revenu fixe. La valeur de tout investissement dans les ETP peut être affectée par les mouvements de change et de prix sous-jacents. Ce document peut contenir des déclarations prospectives, y compris des déclarations concernant la conviction ou les attentes actuelles d’ETC Group en ce qui concerne la performance de certaines classes d’actifs. Les énoncés prospectifs sont assujettis à certains risques, incertitudes et hypothèses, et rien ne garantit que ces énoncés seront exacts et que les résultats réels pourraient différer sensiblement. Par conséquent, vous ne devez pas vous fier indûment aux énoncés prospectifs. Le présent document ne constitue pas un conseil en investissement, ni une offre de vente, ni une sollicitation d’une offre d’achat de produit ou d’investissement. Un investissement dans un ETC lié à une crypto-monnaie, comme ceux proposés par ETC Group, dépend de la performance de la crypto-monnaie sous-jacente, moins les coûts, mais il n’est pas censé correspondre précisément à cette performance. Les ETP comportent de nombreux risques, y compris, entre autres, des risques de marché généraux liés à des mouvements de prix défavorables sous-jacents et à des risques de change, de liquidité, opérationnels, juridiques et réglementaires.

Pour plus de détails et l’intégralité de la clause de non-responsabilité, rendez-vous sur : https://etc-group.com/resources/disclaimer/etc_group_disclaimer.pdf