Naviguer avec succès sur les marchés du Bitcoin et des cryptoactifs

Principaux points de la semaine

- Les marchés crypto sont restés en mode consolidation, avec bitcoin traitant autour des 85’000 dollars avant d’atteindre 87’000 dollars durant le week-end. Le marché s’attend à des catalyseurs clés cette semaine, notamment les données sur l’inflation PCE, le PIB américain du quatrième trimestre et l’expiration de 11,67 milliards de dollars d’options sur bitcoin.

- Notre «Cryptoassets Sentiment Index» interne commence à signaler des perspectives légèrement haussières, avec certains indicateurs tels que les flux d’échange et le beta des fonds spéculatifs connaissant une légère amélioration.

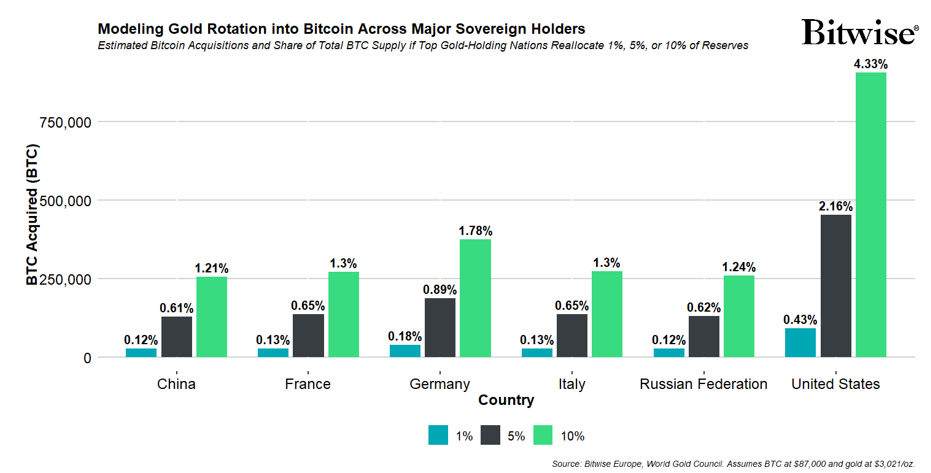

- L’accumulation de biens durables par les états souverains s’accélère, la Chine augmentant ses réserves d’or et les États-Unis envisageant d’acheter des bitcoins par le biais de ventes d’or. Le risque potentiel de surévaluation de l’or pourrait déclencher un transfert de capitaux vers bitcoin en tant qu’actif de réserve souverain.

Graphique de la semaine

Performance

Le marché des cryptoactifs est resté en mode consolidation, avec bitcoin traitant autour des 85’000 dollars. Toutefois, au cours du week-end, bitcoin a atteint 87’000 dollars, sortant ainsi de sa récente fourchette de négociation. Cette stabilité des prix masque l’anticipation accrue de plusieurs catalyseurs à fort impact attendus cette semaine, notamment les données sur l’inflation PCE de février, les données sur le PIB du quatrième trimestre aux États-Unis et l’expiration de 11,67 milliards de dollars d’options BTC vendredi.

Dans un développement très attendu, Bo Hines, directeur exécutif du Conseil présidentiel sur les actifs numériques, a révélé que l’administration envisage la vente de réserves d’or américaines pour acquérir des bitcoins dans le cadre d’une stratégie budgétaire neutre. Cette approche s’aligne sur le Bitcoin Act de 2025 de la sénatrice Cynthia Lummis, qui propose que les États-Unis accumulent 1 million de bitcoins sur cinq ans, équivalant à environ 5% de l’offre totale de BTC. Le président Trump, dans un discours préenregistré lors du Blockworks Digital Assets Summit, a réaffirmé son engagement à faire des États-Unis la « superpuissance incontestée du bitcoin et la capitale mondiale de la cryptographie ».

Ces déclarations interviennent alors que la Chine continue d’accroître ses réserves d’or, ajoutant 160’000 onces au cours du seul mois de février. Les réserves d’or de la Chine atteignent désormais le niveau record de 73,6 millions d’onces, soit 5,9% de ses réserves totales. L’accumulation de biens durables par les puissances mondiales reflète une tendance plus large à la diversification des réserves en monnaie fiduciaire, ce qui accroît le rôle potentiel de bitcoin dans les bilans nationaux. Avec des prix atteignant des pics et une accumulation souveraine en accélération, il existe un risque croissant que l’or devienne surévalué. Lorsque les investisseurs percevront une diminution des rendements de l’or, cela pourrait déclencher un transfert de capitaux plus important vers bitcoin (graphique de la semaine).

Sur le plan réglementaire, la SEC a renoncé à son appel contre Ripple Labs, ce qui indique que le président par intérim Mark Uyeda a décidé de réduire la pression exercée sur l’application de la loi. Toutefois, Ripple continue de contester une amende de 125 millions de dollars liée aux ventes institutionnelles de XRP. Dans le même temps, le ministère de la justice maintient une position plus stricte et poursuit Roman Storm, cofondateur de Tornado Cash, pour blanchiment d’argent et violation des sanctions. L’affaire a relancé le débat sur la responsabilité des développeurs dans le cadre DeFi et les implications pour l’innovation en matière de logiciels libres.

Le Bureau du Contrôle des Changes (OCC) a également annoncé qu’il cesserait d’évaluer les banques en fonction du risque de réputation lié aux clients, une mesure qui devrait améliorer pour les entreprises de crypto-monnaie l’accès aux services bancaires traditionnels, dont beaucoup ont été historiquement exclues.

Ce recalibrage réglementaire pourrait favoriser considérablement le développement de l’infrastructure du secteur au cours des prochains trimestres.

Malgré la consolidation générale des prix, le déploiement de capitaux stratégiques se poursuit dans l’ensemble de l’écosystème. Coinbase serait en pourparlers avancés pour acquérir Deribit, la plus grande bourse de dérivés crypto, tandis que Kraken a annoncé l’acquisition de NinjaTrader pour un montant de 1,5 milliard de dollars, ce qui lui permettra d’étendre sa présence sur les marchés à terme aux États-Unis. MoonPay a obtenu une ligne de crédit de 200 millions de dollars de la part de Galaxy Digital, soulignant le soutien institutionnel continu au développement de l’infrastructure crypto malgré le récent ralentissement du financement par capital-risque.

Alors que l’or continue d’établir de nouveaux records, nous nous attendons à ce que l’écart de valorisation relative entre l’or et bitcoin se réduise. L’investissement dans bitcoin est de plus en plus convaincant sur une base relative: il offre une rareté comparable à celle de l’or, mais avec une portabilité et une divisibilité supérieures, ainsi qu’une liquidité permanente. Ces caractéristiques correspondent mieux aux exigences opérationnelles des marchés de capitaux modernes. La diversification des portefeuilles en bitcoins et en or permet non seulement d’améliorer les rendements ajustés au risque, mais aussi de protéger les portefeuilles souverains et institutionnels contre la dépréciation monétaire et le réalignement des capitaux à l’échelle mondiale.

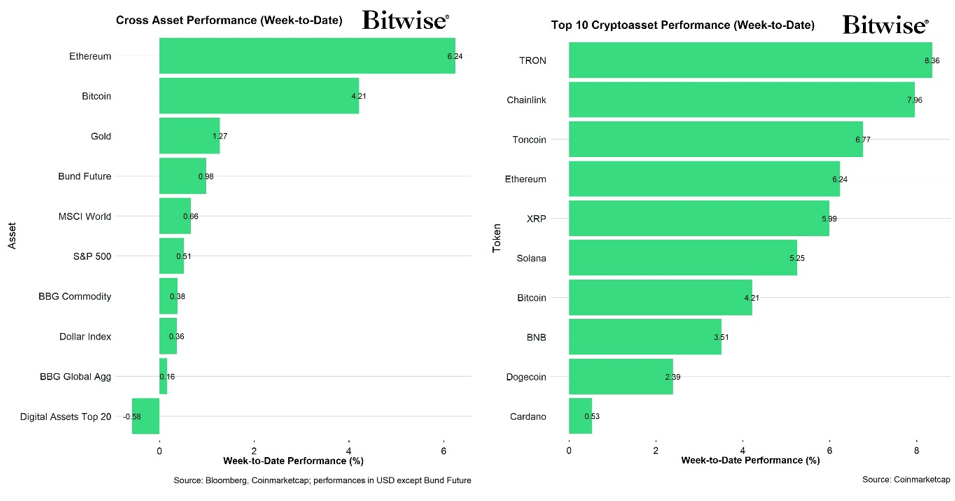

Parmi les 10 premiers cryptoactifs, TRON, Chainlink et Toncoin ont été les plus performants.

Dans l’ensemble, la surperformance des altcoins par rapport à bitcoin a augmenté, avec 60% des altcoins suivis qui ont réussi à surperformer bitcoin sur une base hebdomadaire. Ethereum a également surperformé bitcoin la semaine dernière.

Sentiment

Notre «Cryptoasset Sentiment Index» a commencé à signaler un sentiment légèrement haussier. Actuellement, 4 des 15 indicateurs sont au-dessus de leur tendance à court terme.

Le beta des fonds spéculatifs crypto et les flux d’échange de BTC ont augmenté par rapport à la semaine dernière, tandis que les autres indicateurs restent relativement baissiers.

L’indice Crypto Fear & Greed signale un niveau de sentiment « Fear » en ce début de semaine, en légère amélioration par rapport à la semaine dernière.

La dispersion des performances entre les cryptoactifs est restée très faible, ce qui indique que les altcoins ont continué à être fortement corrélés à la performance de bitcoin.

Le sentiment sur les marchés financiers traditionnels, mesuré par notre indice interne d’appétit pour le risque multi-actifs (CARA), a continué de s’améliorer, passant de 0,23 à 0,31. L’indice signale un appétit pour le risque légèrement haussier.

Flux de fonds

Les flux hebdomadaires de capital vers les ETP crypto globaux se sont accélérés la semaine dernière, signe d’une amélioration du sentiment. Ils ont enregistré des entrées nettes hebdomadaires d’environ +689,6 millions d’USD pour tous les types de cryptoactifs, après sorties nettes de -1’610,4 millions d’USD la semaine précédente.

Les ETP Bitcoin ont enregistré des entrées nettes totalisant +736,5 millions USD, dont +744,3 millions USD d’entrées nettes liées aux ETF américains.

Les sorties du Grayscale Bitcoin Trust (GBTC) se sont poursuivies la semaine dernière, avec environ -24,5 millions USD de sorties nettes. L’iShares Bitcoin Trust (IBIT), quant à lui, a enregistré des entrées nettes d’environ +537,5 millions USD.

Parallèlement, les flux vers les ETP Ethereum sont restés négatifs mais ont décéléré la semaine dernière, avec environ -74,3 millions USD de sorties nettes.

Les ETF ETH américains ont enregistré des sorties nettes d’environ -102,9 millions USD au total. Néanmoins, le Grayscale Ethereum Trust (ETHE) a connu de légères entrées nettes d’environ +2,9 millions USD.

Les flux ETP Altcoin ex Ethereum ont été légèrement positifs, avec environ +14,5 millions USD d’entrées nettes globalement. Les ETP crypto thématiques et paniers ont connu des entrées nettes mineures d’environ +12,9 millions USD au total.

Les fonds spéculatifs crypto globaux continué à augmenter leur exposition au marché du bitcoin. Leur beta sur 20 jours a augmenté à environ 0,90 à la clôture de dimanche, contre 0,83 la semaine précédente.

Données «on-chain»

Les développements sur le réseau Bitcoin se sont légèrement améliorés. La pression à la vente s’est inversée, avec seulement -0,27 milliard USD de volumes de vente nets sur les échanges.

En ce qui concerne le spot Cumulative Volume Delta (CVD), qui mesure la différence entre le volume d’achat et le volume de vente, la mesure a été négative la majeure partie de la semaine dernière, ce qui indique une domination de la pression du côté des vendeurs. Toutefois, il convient de noter que la dynamique de l’offre sur les marchés boursiers tend à fournir une explication un peu plus claire de l’action des prix.

Les «whales» ont retiré leurs bitcoins des échanges sur une base nette, indiquant une diminution de la pression de vente. Plus précisément, elles ont retiré -91’067 BTC des échanges, soit une légère décélération par rapport aux -249’253 BTC de la semaine précédente.

À l’heure où nous écrivons ces lignes, selon Glassnode il ne reste plus que 2,66 millions de BTC sur les échanges (13,4% de l’offre en circulation), soit le niveau le plus bas depuis novembre 2018.

Cela dit, la mesure de la «demande apparente» de bitcoins au cours des 30 derniers jours a poursuivi sa tendance négative, indiquant une demande de bitcoins ralentie.

Contrats à terme, options et perpétuels

L’intérêt ouvert des contrats à terme sur BTC a augmenté d’environ +2k BTC, tandis que l’intérêt ouvert perpétuel a augmenté d’environ +2,2k BTC.

Les taux de financement des contrats perpétuels sur BTC sont devenus légèrement négatifs en début de semaine, signalant un sentiment baissier parmi les traders.

En général, lorsque le taux de financement est positif (négatif), les positions longues (courtes) paient périodiquement les positions courtes (longues), ce qui indique un sentiment haussier (baissier).

Le taux de base annualisé à 3 mois sur BTC a chuté à environ 5,2% par an sur les différents marchés à terme. L’intérêt ouvert pour les options sur BTC a également légèrement diminué d’environ -4k BTC. Le ratio d’intérêt ouvert put-call a suivi le même chemin, tombant à 0,49.

Le skew 25-delta à 1 mois pour BTC a continué à augmenter après mercredi dernier, indiquant une légère augmentation de la demande d’options de vente et un sentiment de marché moins haussier.

Les volatilités implicites des options sur BTC ont également baissé, la volatilité réalisée à 1 mois ayant légèrement diminué de 5%.

À l’heure où nous écrivons ces lignes, la volatilité implicite des options sur bitcoin à 1 mois est d’environ 46,62 % par an.

Les informations fournies dans ce document le sont à titre informatif uniquement et ne constituent pas un conseil en investissement, une recommandation ou une sollicitation pour conclure une transaction. Ce document (qui peut prendre la forme d’un billet de blog, d’un article de recherche, d’une brochure marketing, d’un communiqué de presse, d’un message sur les médias sociaux, d’un billet de blog, d’une communication radiodiffusée ou d’un instrument similaire – nous désignons généralement cette catégorie de communications par le terme » document » aux fins de la présente clause de non-responsabilité) est publié par ETC Issuance GmbH (l' » émetteur « ), une société à responsabilité limitée constituée en vertu des lois allemandes et dont le siège social se trouve en Allemagne. Ce document a été préparé conformément aux lois et réglementations applicables (y compris celles relatives aux promotions financières). Si vous envisagez d’investir dans des titres émis par ETC Group, y compris les titres décrits dans le présent document, vous devez vérifier auprès de votre courtier ou de votre banque que les titres émis par ETC Group sont disponibles dans votre juridiction et qu’ils conviennent à votre profil d’investissement.

Les matières premières/cryptocurrencies négociées en bourse, ou ETP, sont des actifs très volatils et leur performance est imprévisible. Les performances passées ne constituent pas un indicateur fiable des performances futures. Le prix du marché des ETP variera et ils n’offrent pas de revenu fixe. La valeur de tout investissement dans les ETP peut être affectée par les fluctuations des taux de change et des prix sous-jacents. Ce document peut contenir des déclarations prospectives, y compris des déclarations concernant les convictions ou les attentes actuelles d’ETC Group en ce qui concerne la performance de certaines catégories d’actifs. Les déclarations prospectives sont soumises à certains risques, incertitudes et hypothèses, et il ne peut y avoir aucune garantie que ces déclarations seront exactes et les résultats réels pourraient différer matériellement. Par conséquent, vous ne devez pas accorder une confiance excessive aux déclarations prospectives. Ce document ne constitue pas un conseil en investissement, ni une offre de vente, ni une sollicitation d’une offre d’achat d’un produit ou d’un investissement. Un investissement dans un ETC lié à une crypto-monnaie, comme ceux proposés par ETC Group, dépend de la performance de la crypto-monnaie sous-jacente, moins les coûts, mais on ne s’attend pas à ce qu’il corresponde précisément à cette performance. Les ETP comportent de nombreux risques, y compris, entre autres, les risques généraux de marché liés aux mouvements de prix défavorables sous-jacents et les risques de change, de liquidité, opérationnels, juridiques et réglementaires.

Pour plus de détails et la clause de non-responsabilité complète, voir : https://etc-group.com/resources/disclaimer/etc_group_disclaimer.pdf