En Europe, l'inflation a augmenté en décembre à 2,9% en glissement annuel, en raison de l'effet des prix de l'énergie. Aux Etats-Unis, après une année pleine de défis, l’économie s’est révélée résiliente, même si elle continue à ralentir. L’inflation poursuit sa tendance à la baisse.

Europe

En Europe, l’inflation a augmenté en décembre à 2,9% en glissement annuel, en raison de l’effet des prix de l’énergie. Néanmoins, elle est restée inférieure au consensus du marché. Les indices PMI continuent d’indiquer un ralentissement significatif de l’activité économique, mais le creux de la vague semble atteint et certains indicateurs montrent des signes d’amélioration timide. Les investisseurs ont continué à observer l’environnement macroéconomique en vue d’indices sur les réductions potentielles de taux par la Fed et la BCE en 2024. Les craintes inflationnistes ont cependant augmenté lorsque les géants mondiaux du transport maritime et les principales compagnies pétrolières ont annoncé qu’elles suspendaient leur activité en mer Rouge, en raison de la recrudescence des attaques dans la région.

En Europe, l’inflation a augmenté en décembre à 2,9% en glissement annuel, en raison de l’effet des prix de l’énergie. Néanmoins, elle est restée inférieure au consensus du marché. Les indices PMI continuent d’indiquer un ralentissement significatif de l’activité économique, mais le creux de la vague semble atteint et certains indicateurs montrent des signes d’amélioration timide. Les investisseurs ont continué à observer l’environnement macroéconomique en vue d’indices sur les réductions potentielles de taux par la Fed et la BCE en 2024. Les craintes inflationnistes ont cependant augmenté lorsque les géants mondiaux du transport maritime et les principales compagnies pétrolières ont annoncé qu’elles suspendaient leur activité en mer Rouge, en raison de la recrudescence des attaques dans la région.

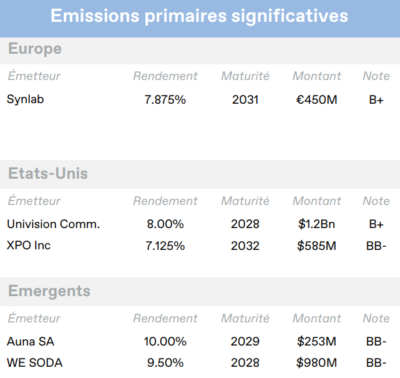

Les marchés financiers européens ont terminé l’année 2023 sur une note positive. La perspective d’un atterrissage en douceur de l’économie, et donc du retour à une politique monétaire accommodante, a alimenté un fort rallye. Le Bund à 10 ans a reculé de 43 points de base à 2,02%. Les courbes de taux à 2 et 10 ans sont toujours inversées d’environ 40 points de base en Allemagne et au Royaume-Uni. Sur le crédit, le marché primaire a connu une activité modérée en décembre, avec seulement 5 milliards d’euros de nouvelles émissions, la plupart des entreprises ayant satisfait leurs besoins de financement. Les spreads se sont sensiblement resserrés de 31 points de base au cours du mois sur le marché européen du Haut Rendement. Les flux positifs vers ce segment se sont poursuivis, tant sur les ETF que sur les fonds. Le rendement de l’indice corporate européen s’établit en fin de mois à 6,17%.

Etats-unis

Aux Etats-Unis, après une année pleine de défis, l’économie s’est révélée résiliente, même si elle continue à ralentir. L’inflation poursuit sa tendance à la baisse. La Fed a confirmé qu’elle pivoterait sur un assouplissement de sa politique monétaire cette année, avec une prévision de trois baisses de taux de 25 points de base chacune. L’activité est en phase d’expansion pour le onzième mois consécutif. Elle est soutenue par un marché du travail toujours solide, bien qu’en légère perte de vitesse sur les derniers mois. Le taux de chômage s’est maintenu en effet à 3,7%, ce qui représente une hausse par rapport au niveau le plus bas d’avril 2023. La période de publication des résultats des entreprises a montré une croissance des bénéfices qui dépasse les attentes dans la plupart des secteurs. Cela confirme que les fondamentaux restent solides en termes de qualité des actifs, de génération de capital, de liquidité et d’accès au marché.

Le discours de la Fed autour de son pivot monétaire et les rendements réels élevés ont servi de catalyseur à la poursuite de la hausse des marchés obligataires au mois de décembre. Les bons du Trésor américain à 10 ans ont reculé de 45 points de base à 3,88% fin décembre, soit le même rendement qu’en début d’année 2023. La courbe des rendements à 2 et 10 ans est restée inversée tout au long de l’année. Elle termine à -37 points de base. Le resserrement des spreads de crédit a illustré l’appétit croissant des investisseurs pour les obligations d’entreprises. Il a été de -127 points de base en 2023 pour le Haut Rendement, contre -35 points de base pour l’Investment Grade. Le rendement offert par l’indice corporate américain s’établit en fin de mois à 7,01%.

Marchés émergents

Dans les pays émergents, la tendance est également positive. La baisse de l’inflation en Amérique latine a permis à plusieurs banques centrales de poursuivre ou d’accélérer leurs cycles de réduction des taux. Au Brésil, l’approbation d’une réforme fiscale essentielle a incité S&P à relever la note à long terme du pays de BB- à BB. Les données économiques mitigées de la Chine, où la désinflation a été plus prononcée que prévu, ont donné lieu à diverses mesures de soutien politique. Dans un contexte de baisse des rendements des obligations d’État et de regain d’appétit pour le risque, la dette et les devises des pays émergents ont connu un mois solide, qui clôture une année globalement positive. Un nombre conséquent de banques centrales de ces pays assoupliront probablement leur politique au cours de cette année, avec une inflation qui se rapproche de plus en plus de leurs objectifs.

Le mois de décembre a de nouveau été un bon mois sur les marchés financiers émergents, après un mois de novembre fort. Les actions et les obligations se sont fortement redressées par rapport aux précédents mois de l’année. Il semblerait que les inquiétudes géopolitiques ne soient plus une préoccupation pour les marchés. Les conditions financières ont continué à se détendre et les spreads se sont resserrés. Le rendement de l’indice corporate émergent termine le mois à 9,67%.

Entreprises en vue

Alain Afflelou (EU)

Alain Afflelou (EU)

Alain Afflelou, l’opticien français, a publié des résultats satisfaisants pour le 1er trimestre 23/24, avec un chiffre d’affaires en hausse de 4,7% en glissement annuel à 97 millions d’euros et un EBITDA ajusté en hausse de 4,3% à 27 millions d’euros. Le FCF est resté inchangé en glissement annuel à 14 millions d’euros. La hausse de l’EBITDA a été contrebalancée par une augmentation des taxes et des intérêts de la dette, ainsi qu’un flux moins élevé depuis le fonds de roulement. La dette nette déclarée a baissé à 537 millions d’euros, avec une trésorerie au bilan qui augmente à 91 millions d’euros. L’effet de levier net était de 4,7x, en baisse par rapport à 4,8x pour l’exercice 22/23. Le management a confirmé ses priorités stratégiques au cours de la conférence sur ses résultats. Le groupe prévoit de fermer 10 magasins discount supplémentaires d’ici la fin de l’exercice 23/24. La société développera également son offre de prothèses auditives, en s’appuyant sur les synergies avec l’activité optique. Les vents contraires liés à la réglementation 100% Santé devraient s’atténuer, ce qui devrait soutenir la performance en France. La société prévoit de faire face à l’échéance de sa dette au 2nd semestre. Compte tenu de l’environnement actuel des taux d’intérêt, AA ne prévoit pas d’utiliser les liquidités excédentaires pour racheter des obligations. Elle étudie les possibilités de fusions-acquisitions et pourrait également envisager des versements en amont aux actionnaires.

Clarios (US)

Clarios (anciennement Power Solutions), l’un des plus grands distributeurs de technologies avancées de batteries automobiles basse tension, a vu sa notation Corporate Family Ratings (CFR) relevée d’un cran à B1 par Moody’s à la suite d’une amélioration du profil de crédit et de l’effet de levier de l’entreprise. La notation des obligations de premier rang en euros et en dollars a ensuite été relevée à Ba3, soit un cran au-dessus de S&P et Fitch. Pour l’exercice 22/23, clos le 30 septembre, Clarios a annoncé un chiffre d’affaires de 10,03 milliards de dollars, en hausse de 8,3% en glissement annuel, avec une forte croissance organique partiellement contrebalancée par les prix du plomb et les vents contraires liés au taux de change. La marge brute a augmenté de +23,9% grâce à l’augmentation des prix, à un mix de produits positif et à des volumes plus importants, permettant de compenser l’augmentation des coûts, notamment d’exploitation. Soutenu par une marge brute forte, l’EBITDA ajusté a augmenté de 7,3% pour atteindre 1,9 milliard de dollars, tandis que le levier net a terminé l’année à 4,4x, en baisse de 0,5x en glissement trimestriel.

Auna SA (EM)

Auna SA, le prestataire de soins de santé péruvien, a réussi à améliorer son calendrier d’échéances en échangeant la plupart de ses obligations non garanties de premier rang à échéance 2025 contre de nouvelles obligations garanties à échéance 2029. Dans le même temps, Auna a conclu un nouveau prêt à terme syndiqué de premier rang garanti en double devise (MXN/USD) à échéance 2028. Le produit net de cet emprunt servira à rembourser les obligations privées garanties de premier rang à échéance 2028. Enfin, Auna a publié des chiffres plus solides pour le 3e trimestre 2023, principalement grâce à la consolidation des actifs mexicains et des opérations colombiennes acquises l’année dernière. Le FCF s’est amélioré et le levier net a baissé de 0,5x en glissement trimestriel, à 4,4x. La société vise un effet de levier net d’environ 4,0x d’ici la fin de l’année fiscale.

Télécharger le Corporate Credit Monthly Update complet (pdf, 4 pages, en français)

Date de rédaction : 11/01/2024