«Surpopulation ESG»: un nouveau risque à prendre en compte dans les processus d'investissement?

Par Augustin Vincent, Responsable de la Recherche ESG

L’investissement durable est en plein essor depuis plusieurs années: en 2025, il devrait représenter plus d’un tiers des actifs sous gestion mondiaux (53 trillions de dollars pour un total de 141 trillions de dollars)1. Le poids et l’influence de l’investissement ESG sont désormais incontestables et nous assistons à une affluence croissante d’investisseurs responsables au capital des sociétés cotées. C’est ce qu’on appelle le risque de «surpopulation ESG». Les fonds ESG, qu’ils soient gérés activement ou passivement, devraient peser de plus en plus sur la performance des marchés actions, créant ainsi un risque pour l’ensemble des investisseurs, comme tout risque de concentration.

L’investissement durable est en plein essor depuis plusieurs années: en 2025, il devrait représenter plus d’un tiers des actifs sous gestion mondiaux (53 trillions de dollars pour un total de 141 trillions de dollars)1. Le poids et l’influence de l’investissement ESG sont désormais incontestables et nous assistons à une affluence croissante d’investisseurs responsables au capital des sociétés cotées. C’est ce qu’on appelle le risque de «surpopulation ESG». Les fonds ESG, qu’ils soient gérés activement ou passivement, devraient peser de plus en plus sur la performance des marchés actions, créant ainsi un risque pour l’ensemble des investisseurs, comme tout risque de concentration.

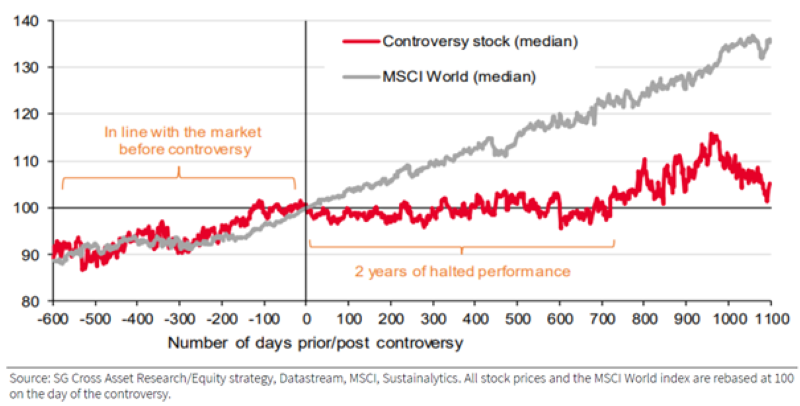

Le risque de surpopulation ESG peut amplifier les ventes brutales de titres dans des volumes importants, conduisant à des chutes simultanées des cours de bourse. Un des principaux déclencheurs que nous identifions est la controverse. En effet, de nombreux actionnaires ESG décident de vendre simultanément leurs participations lorsque les controverses font la Une des journaux et des débats sur les réseaux sociaux. Les flux sortants des fonds ESG consécutifs aux controverses peuvent entraîner une sous-performance des actions concernées par rapport au reste de la cote, comme l’illustre le graphe ci-dessous.

L’étude de la Société Générale souligne que dans deux tiers des grandes controverses ESG, le cours de l’action d’une entreprise est affecté négativement. En moyenne, le panier composé de sociétés controversées sous performe le MSCI World d’environ 12% par an au cours des deux années post controverses. Cependant, la bonne réactivité de la part des entreprises sur la gestion de controverses peut amener les cours de bourse à se ressaisir plus rapidement, à l’instar de Téléperformance. En effet, le cours de bourse qui avait chuté de plus de 30% en novembre 2022 à la suite de l’enquête sur les pratiques sociales du groupe en Colombie, a retrouvé son niveau d’avant crise seulement trois mois plus tard, grâce à l’accord mondial signé en début décembre 2022 avec UNI Global Union. Les fonds ESG détenaient plus de 20% du capital de l’entreprise au moment où la controverse a éclaté.

Un autre exemple, sans équivoque, est le cas Orpea. Les actionnaires ESG détenaient 22,6% de son capital avant que n’éclate, en janvier 2022, la polémique sur les questions de qualité et de sécurité suscitée par la publication du livre de Victor Castanet (Les Fossoyeurs). Six mois après, la part des actionnaires ESG était tombée à 16,3% du capital d’Orpea, ce qui reste en réalité assez élevé (deux fois plus que la médiane du Stoxx 600). Le cours de l’action a sous-performé le Stoxx 600 de plus de 60 % au cours des six mois suivants. Notons également que pendant le mois qui a suivi la parution du livre, plus d’actions Orpea ont été échangées que sur l’ensemble de l’année 2021. Chez Mandarine Gestion, nous avions d’un côté identifié des signaux négatifs comme l’absence d’un comité ESG adossé au Conseil d’administration et plusieurs articles de presse faisant état de problèmes dans les établissements, et de l’autre, un discours rassurant du management qui mettait en avant les efforts accomplis en matière de formation du personnel et d’audit. Finalement, la décision de sortir ou de rester a reposé sur la sensibilité du gérant. Bien avant l’éclatement du scandale, nous avions désinvesti le titre des fonds concernés, notamment grâce aux éclairages apportés par l’analyse extra-financière.

Même si aucun gérant de portefeuille ne souhaite que la réputation de son fonds soit ternie, aucun investisseur n’est plus enclin à vendre une action en raison d’une controverse qu’un investisseur ESG. Les gestionnaires de fonds ESG sont dos au mur en cas de controverse, car ils peuvent, selon leur processus d’investissement, devoir vendre rapidement leur position pour liquider leur participation. Outre les problèmes potentiels de liquidité, on ignore souvent quelles entreprises feront l’objet de controverses jusqu’au jour où ces dernières éclatent. Néanmoins, nous pensons que les investisseurs responsables, notamment dans la gestion active, doivent désormais considérer le risque de surpopulation ESG dans leur processus d’investissement, afin de minimiser les impacts boursiers des éventuelles controverses.

1 ESG Overcrowding, Société Générale, juin 2022

Ce document est destiné à des clients professionnels. Il ne peut être utilisé dans un but autre que celui pour lequel il a été conçu et ne peut pas être reproduit, diffusé ou communiqué à des tiers en tout ou partie sans l’autorisation préalable et écrite de Mandarine Gestion. Aucune information contenue dans ce document ne saurait être interprétée comme possédant une quelconque valeur contractuelle. Ce document est produit à titre purement indicatif. Il constitue une présentation conçue et réalisée par Mandarine Gestion à partir de sources qu’elle estime fiables. Mandarine Gestion se réserve la possibilité de modifier les informations présentées dans ce document à tout moment et sans préavis et notamment, en ce qui concerne la description des processus de gestion qui ne constitue en aucun cas un engagement de la part de Mandarine Gestion. Mandarine Gestion ne saurait être tenue responsable de toute décision prise ou non sur la base d’une information contenue dans ce document, ni de l’utilisation qui pourrait en être faite par un tiers.