Dans des marchés en hausse significative (+12.58% pour le MSCI World et +10.85% pour le STOXX Europe 600), les gérants actifs de la plateforme amLeague ont produit une performance en ligne avec les indices en moyenne.

Par Antoine Briant, CEO de amLeague

Ce fait cache néanmoins de très fortes disparités de performance. Ainsi, le résultat des meilleurs, sur lesquels nous nous concentrons pour cette étude intermédiaire, produit des chiffres nettement au-dessus des benchmarks (resp. les moins bons sont nettement en-dessous).

Ce fait cache néanmoins de très fortes disparités de performance. Ainsi, le résultat des meilleurs, sur lesquels nous nous concentrons pour cette étude intermédiaire, produit des chiffres nettement au-dessus des benchmarks (resp. les moins bons sont nettement en-dessous).

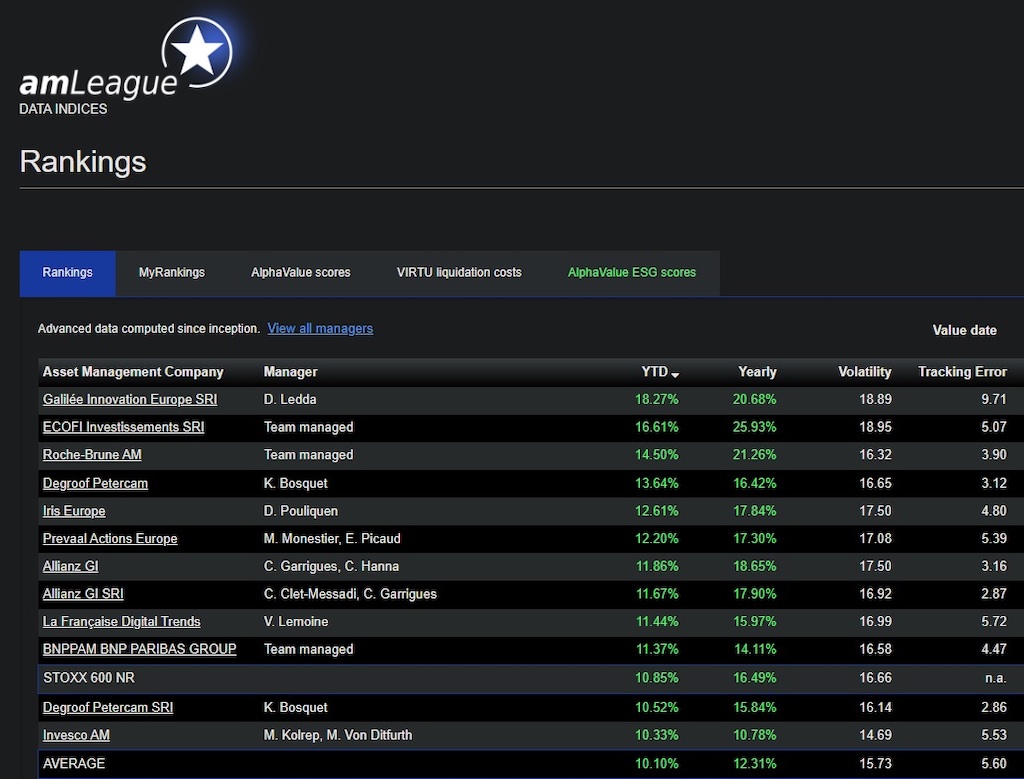

Europe Equities

Ainsi, sur EUROPE Equities, les 5 meilleurs asset managers sont en moyenne 3 points au-dessus du benchmark ce qui est une excellente performance pour des portefeuilles, rappelons le, investis à 100% (règle amLeague #1) sur des valeurs forcément comprises dans le benchmark (univers d’investissement = benchmark, règle amLeague #2).

Autre point à noter, les habituels cadors du classement qui sont souvent des acteurs importants au « brand » reconnu ne sont pas réellement présents en tête du classement sur H1 2023: INVESCO et ALLIANZ GI par exemple (les meilleurs au ratio Performance dans la durée avec la même équipe de gestion, et de loin) sont certes au-dessus du bench, au dessus de la moyenne des compétiteurs et donc améliorent encore leur historique …mais ne sont pas parmi les premiers de ce premier semestre.

Deux petites maisons (Galilée et IRIS) encadrent des acteurs de moyenne taille (ECOFI, Degroof, APICIL) en tête du classement EUROPE pour la période.

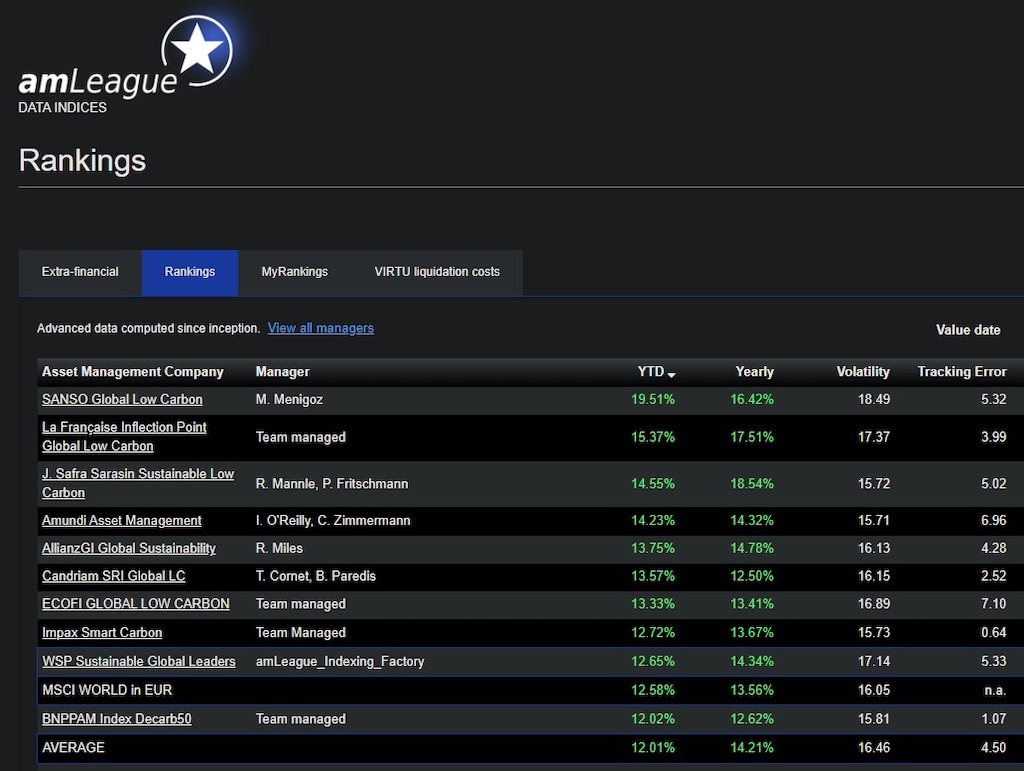

Global Low Carbon

Concernant les portefeuilles d’actions internationales visant à améliorer le score carbone du benchmark, c’est encore une maison de taille modeste qui domine le classement de la tête et des épaules, et cela fait quelque temps que ça dure: SANSO IS devance ainsi des acteurs tels que ALLIANZ GI, PIONNEER, LA FRANCAISE AM, etc…

Là encore les écrats des meilleurs avec le benchmark sont signifiants (SANSO IS à 19.51% vs 12.58% pour le MSCI World) et non isolés mais insuffisants pour que l’ensemble des participants battent le benchmark (moyenne à 12.01% seulement). Ainsi, les difficultés constatées sur les résultats des portefeuilles de gestion active depuis 2021 se confirment malgré un semestre plus encourageant.

Un rapide tri par le critère « ESG » sur la page Rankings du site amLeague (www.am-league.com/rankings) permet de constater en revanche que tous les acteurs à l’exception de deux améliorent le score ESG du benchmark. Mais c’est bien le moins qu’on puisse attendre d’acteurs engagés dans la chasse au carbone. »

Source: amLeague au 2023