Dans le dernier tour d'horizon des principales évolutions des marchés financiers et des économies, Muzinich tente de répondre à la grande question sur les écarts de crédit.

Au cours d’une semaine relativement calme pour les marchés financiers, la politique et l’annonce des résultats du troisième trimestre du géant de l’intelligence artificielle Nvidia ont été les principaux sujets de discussion.

Pour mettre la taille de Nvidia en perspective, s’il s’agissait d’un marché boursier, sa capitalisation boursière actuelle de 3,59 billions de dollars US en ferait la sixième plus grande au monde[1]. L’entreprise a déclaré des revenus de 35,1 milliards de dollars US au troisième trimestre, soit presque le double de la même période en 2023 et plus que les prévisions de 33,2 milliards de dollars US. Les prévisions de revenus de Nvidia pour le quatrième trimestre s’élèvent à 37,5 milliards de dollars US, ce qui correspond aux estimations du consensus[2].

Bien qu’assez respectable, l’absence relative de feu d’artifice de la part de Nvidia a maintenu les principaux indices boursiers mondiaux dans une fourchette étroite de +/-1% pour la semaine.

Sur le front géopolitique, le conflit de 1’000 jours en Ukraine est entré dans une nouvelle phase avec l’utilisation de missiles à longue portée[3]. Entre-temps, aux États-Unis, l’incertitude politique a persisté, avec des spéculations continues sur l’identité du prochain secrétaire au Trésor – le 22 novembre, Scott Bessent a été choisi par Donald Trump – et Matt Gaetz s’est retiré de la course au poste de ministre de la Justice. Pam Bondi est apparue comme la candidate de remplacement[4].

Ces événements politiques ont fait baisser les rendements des emprunts d’État mondiaux, les obligations européennes étant plus performantes. L’euro a continué à se déprécier; il s’est affaibli de 7% par rapport au dollar américain depuis septembre. Dans le même temps, les matières premières ont connu une semaine faste, l’or et le pétrole s’appréciant tous deux de plus de 4%.

Tenir bon….

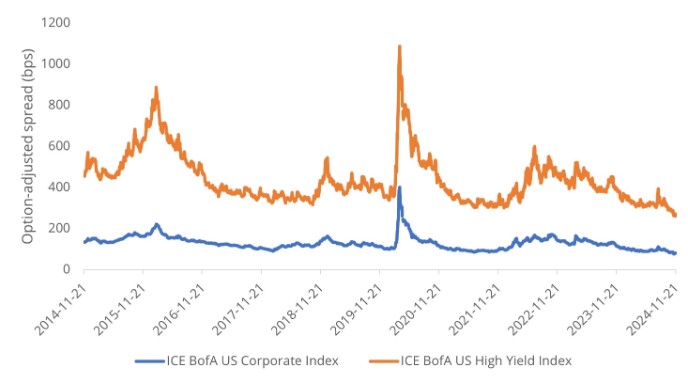

Les marchés du crédit aux entreprises sont restés stables la semaine dernière. Cependant, sans grand bruit, les spreads de crédit des entreprises américaines à haut rendement et de qualité se sont resserrés pour atteindre leurs niveaux les plus bas depuis plus de dix ans (voir le graphique de la semaine).

Les marchés du crédit ne présentent pas actuellement les signaux d’alarme typiques d’une bulle financière : l’effet de levier n’est pas excessif, les échéances ont été repoussées et les défaillances ont été contenues. En outre, les investisseurs ne se font pas d’illusions sur le fait que les écarts ne peuvent pas s’élargir à partir de maintenant. Toutefois, il convient de se demander si ces niveaux de spreads serrés sont justifiés.

Pour les investisseurs «bottom-up», les écarts de crédit représentent une compensation pour les risques susceptibles d’affecter la santé financière d’une entreprise tout au long du cycle. Ces risques comprennent la dégradation potentielle de la notation, la restructuration et, dans le pire des cas, le défaut de paiement. En outre, les investisseurs souhaitent généralement une certaine augmentation des spreads en raison de la liquidité plus faible des obligations d’entreprise par rapport aux emprunts d’État.

Si de nombreuses variables influencent la santé d’une entreprise, les fondamentaux dépendent de deux cycles. Le premier est le cycle économique, car la croissance influe sur les volumes de production et l’inflation sur les marges bénéficiaires. Le second est le cycle financier, car la disponibilité et le coût du financement influencent la flexibilité financière d’une entreprise. Selon nous, ces deux cycles sont actuellement favorables aux écarts de crédit. La plus grande économie du monde, les États-Unis, se développe au-delà de son potentiel à long terme et les prix mondiaux connaissent une tendance désinflationniste. Cette situation a permis aux banques centrales d’assouplir leur politique monétaire, réduisant ainsi les coûts d’emprunt pour les sociétés émettrices et augmentant la liquidité du système financier.

La liquidité peut être considérée comme une fonction de l’activité du marché primaire et de la volatilité. Lorsque l’activité du marché primaire augmente, la transparence des prix et le flottement des titres augmentent également. En outre, lorsque la volatilité est faible, la confiance augmente. Ces deux variables se combinent pour resserrer les écarts entre les cours acheteur et vendeur. L’activité du marché primaire a été soutenue tout au long de l’année[5] et la volatilité du marché obligataire (mesurée par l’indice MOVE) se situe autour de sa moyenne sur un an[6], ce qui exerce peu de pression à la hausse sur les écarts.

Vue d’en haut

Pour les investisseurs «top-down» – ou «macro» -, les banques centrales et la politique gouvernementale sont tout aussi importantes pour déterminer l’orientation des spreads de crédit ; actuellement, nous dirions qu’elles les soutiennent également.

Après deux années de lutte contre l’inflation, la plupart des grandes banques se sont concentrées sur la manière dont la politique monétaire peut soutenir la croissance et l’emploi. Cette approche, souvent appelée « Fed put » aux États-Unis, a vu le jour en 1987 lorsque le président de la Réserve fédérale, Alan Greenspan, est intervenu pour soutenir les marchés après l’effondrement de la bourse[7].

De nombreux macro-investisseurs ont encore confiance dans le Fed put, qu’ils considèrent comme une police d’assurance pendant les périodes de tensions extrêmes sur les marchés ou dans un scénario d’atterrissage brutal. Cette croyance a conduit à une approche commune consistant à «acheter les creux» – si les écarts s’élargissent, les macro-investisseurs achètent.

Au cours de son premier mandat, Donald Trump a souvent cité la hausse des prix des actions américaines comme une mesure du succès et une preuve que les politiques de son administration étaient sur la bonne voie. Mais pour une explication plus rationnelle du comportement des marchés, il convient de se rappeler les mots de Benjamin Graham, père de l’investissement axé sur la valeur:

«Le marché n’est pas une machine à peser, sur laquelle la valeur de chaque émission est enregistrée par un mécanisme exact et impersonnel, en fonction de ses qualités spécifiques», écrivait-il. «Nous devrions plutôt dire que le marché est une machine à voter, sur laquelle d’innombrables individus enregistrent des choix qui sont le produit en partie de la raison et en partie de l’émotion »[8].

Un marché de vendeurs ?

Les écarts de crédit sont-ils donc serrés simplement parce qu’il y a plus d’acheteurs que de vendeurs? Il y a des arguments en faveur de cette thèse.

Tout d’abord, les marchés du crédit privé se sont développés de manière agressive, triplant leur taille au cours des dix dernières années pour atteindre aujourd’hui 1 500 milliards de dollars[9]. Pour les entreprises à la recherche de sources de financement alternatives, en particulier celles qui pourraient avoir du mal à accéder aux marchés publics, l’écart moyen dans les transactions de prêt direct (la plus grande classe d’actifs de crédit privé) au cours des trois premiers trimestres de cette année a été de 560 points de base[10].

Deuxièmement, comme les courbes des obligations d’État commencent à se normaliser – en s’inclinant vers le haut de gauche à droite, ce qui permet aux rendements du marché monétaire de tomber en dessous des rendements obligataires – nous pourrions assister à un redéploiement significatif des liquidités actuellement sur les marchés monétaires vers les marchés du crédit aux entreprises. Si les actifs gérés par les fonds monétaires revenaient à leur moyenne sur 10 ans, jusqu’à 3’000 milliards de dollars de capitaux auraient besoin d’un nouveau logement[11].

En Asie, les taux d’intérêt sont déjà nettement inférieurs à ceux des États-Unis, avec un taux directeur moyen de 2,63%[12], contre une fourchette de 4,5 à 4,75% pour le taux des fonds fédéraux américains[13]. Les taux asiatiques sont également inférieurs aux rendements des coupons des obligations d’entreprises américaines, ce qui a entraîné une résurgence des produits obligataires à effet de levier à date cible, après plusieurs années d’inactivité[14].

Dans le même temps, compte tenu de l’incertitude qui entoure la politique et le commerce, et à la suite de la forte hausse des actions au cours des 12 derniers mois – le S&P 500, par exemple, a augmenté de plus de 30% – les investisseurs peuvent se demander si le moment est bien choisi pour considérer les obligations comme un moyen de diversifier leurs placements. Ce changement pourrait être encouragé par la corrélation entre les actions et les obligations qui est redevenue négative au cours des derniers mois[15].

En fin de compte, ce qui importe pour les investisseurs, ce sont les rendements totaux prospectifs. Il est peu probable que les valorisations exagérées favorisent la surperformance, ce qui se traduit par des perspectives de rendement faibles. En ce qui concerne les obligations d’entreprise, nous pensons que le taux de rendement le plus bas reflète plus fidèlement les rendements potentiels que les écarts de crédit.

Actuellement, le yield-to-worst des obligations américaines de qualité est de 5,25% et de 7,2% pour les obligations américaines à haut rendement. En outre, les deux indices sous-jacents sont évalués en dessous du pair, à 93 et 96 respectivement[16]. Pour les indices boursiers S&P 500 et FTSE 100, le consensus Bloomberg prévoit des rendements totaux de 4% et 3,8% pour les 12 prochains mois[17]. Si l’on considère que les obligations d’entreprise occupent une place plus importante que les actions dans la structure du capital, le profil de rendement potentiel du crédit en 2025 se compare favorablement.

Plus tôt, nous avons posé la question : Ces niveaux de spreads serrés sont-ils justifiés? Compte tenu de fondamentaux raisonnablement solides, de données techniques favorables provenant d’une base d’acheteurs croissante et de perspectives de rendement relativement saines au cours des douze prochains mois par rapport aux actions, ils le sont peut-être.

Graphique de la semaine: Les spreads américains au plus bas depuis 10 ans

[1] Bloomberg, November 22, 2024

[2] Nvidia, ‘NVIDIA Announces Financial Results for Third Quarter Fiscal 2025,’ November 20, 2024

[3] BBC News, ‘Putin warns West as Russia hits Ukraine with new missile,’ November 21, 2024

[4] The Guardian, ‘How Trump’s nomination of Matt Gaetz unravelled in just eight days,’ November 21, 2024

[5] S&P Global, ‘Global Financing Conditions: Blockbuster Growth In 2024 With Tailwinds Heading Into 2025, October 23, 2024

[6] CNBC, Ice BofA Move Index, as of November 22, 2024

[7] Fed in Print, ‘The Fed, the Stock Market, and the « Greenspan Put,” January 2023

[8] Benjamin Graham, ‘Security Analysis,’ 1951

[9] Preqin, ‘Future of alternatives 2029,’ September 18, 2024

[10] Morgan Stanley, as of October 29, 2024

[11] Investment Company Institute, ‘Money Market Fund Assets,’ November 21, 2024

[12] JP Morgan, as of November 22, 2024

[13] Federal Reserve, ‘Federal Reserve issues FOMC statement,’ November 7, 2024

[14] Pensions & Investments, ‘Interest rates are falling. Managers employ varied strategies to reinforce fixed-income’s role in target-date funds,’ October 21, 2024

[15] Bloomberg, ‘Bonds Are Back as a Hedge After Failing Investors for Years,’ August 11, 2024

[16] Ice BofA Platform, ICE BofA US Corporate Index (C0A0) and ICE BofA US Cash Pay High Yield (J0A0), as of November 22, 2024. Indices used represent best proxies for US investment grade and high yield markets.

[17] Bloomberg, as of November 22, 2024

La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter et ne sont pas garantis. Les investisseurs peuvent ne pas récupérer l’intégralité du montant investi.

Ce document ne doit pas être considéré comme une prévision, une recherche ou un conseil en investissement, et ne constitue pas une recommandation, une offre ou une sollicitation d’achat ou de vente de titres ou d’adoption d’une stratégie d’investissement. Les opinions exprimées par Muzinich & Co sont en date du 14 avril 2023 et peuvent changer sans préavis. Toutes les données chiffrées proviennent de Bloomberg au 14 avril 2023, sauf indication contraire.

La société Muzinich & Co. mentionnée dans le présent document est définie comme Muzinich & Co., Inc. et ses sociétés affiliées. Ce document a été produit à des fins d’information uniquement et, en tant que tel, les opinions qu’il contient ne doivent pas être considérées comme des conseils d’investissement. Les opinions sont celles de la date de publication et peuvent être modifiées sans référence ni notification. Les performances passées ne sont pas un indicateur fiable des résultats actuels ou futurs et ne doivent pas être le seul facteur à prendre en considération lors de la sélection d’un produit ou d’une stratégie. La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter, et ne sont pas garantis. Les taux de change peuvent entraîner une hausse ou une baisse de la valeur des investissements. Les marchés émergents peuvent être plus risqués que les marchés plus développés pour diverses raisons, y compris, mais sans s’y limiter, une instabilité politique, sociale et économique accrue, une volatilité accrue des prix et une liquidité réduite du marché.

Toute recherche contenue dans ce document a été obtenue et peut avoir été mise en œuvre par Muzinich pour ses propres besoins. Les résultats de ces recherches sont mis à disposition à titre d’information et aucune garantie n’est donnée quant à leur exactitude. Les opinions et les déclarations sur les tendances des marchés financiers qui sont fondées sur les conditions du marché constituent notre jugement et ce jugement peut s’avérer erroné. Les points de vue et opinions exprimés ne doivent pas être interprétés comme une offre d’achat ou de vente ou une invitation à s’engager dans une quelconque activité d’investissement, ils sont uniquement destinés à des fins d’information.

Toute information ou déclaration prospective exprimée dans ce document peut s’avérer incorrecte. Muzinich ne s’engage pas à mettre à jour les informations, données et opinions contenues dans ce document.

Emis dans l’Union européenne par Muzinich & Co. (Ireland) Limited, qui est autorisée et réglementée par la Banque centrale d’Irlande. Enregistrée en Irlande, numéro d’enregistrement de la société : 307511. Adresse du siège social : 32 Molesworth Street, Dublin 2, D02 Y512, Irlande. Emis en Suisse par Muzinich & Co. (Suisse) AG. Enregistrée en Suisse sous le numéro CHE-389.422.108. Adresse du siège social : Tödistrasse 5, 8002 Zurich, Suisse. Emis à Singapour et à Hong Kong par Muzinich & Co. (Singapore) Pte. Limited, qui est autorisée et réglementée par l’Autorité monétaire de Singapour. Enregistrée à Singapour sous le numéro 201624477K. Adresse enregistrée : 6 Battery Road, #26-05, Singapour, 049909. Émis dans toutes les autres juridictions (à l’exception des États-Unis) par Muzinich & Co. Limited. qui est autorisée et réglementée par la Financial Conduct Authority. Enregistré en Angleterre et au Pays de Galles sous le numéro 3852444. Adresse enregistrée : 8 Hanover Street, Londres W1S 1YQ, Royaume-Uni.