Le point de vue hebdomadaire de Muzinich sur les principales évolutions des marchés financiers et des économies se demande si le ralentissement du marché de l'emploi aux États-Unis pourrait inciter la Fed à prendre des mesures plus radicales.

Malgré les turbulences qui ont caractérisé la majeure partie du mois d’août, le bilan sera favorable aux investisseurs, en particulier à ceux qui investissent dans les titres à revenu fixe. Les rendements des obligations d’État ont baissé, avec en tête les obligations à court terme, car l’assouplissement de la politique monétaire aux États-Unis a été pratiquement confirmé le 23 août lors du symposium sur la politique économique de Jackson Hole, lorsque le président de la Réserve fédérale, Jérôme Powell, a déclaré: «Le moment est venu d’ajuster la politique»[1]: «Le temps est venu pour la politique de s’ajuster »[1].

L’écart entre les obligations d’État américaines à 2 et 10 ans n’est plus que de -5 points de base (pb), se réduisant par rapport à une inversion de -50 pb en juin. Les marchés du crédit aux entreprises ont bénéficié de la baisse des rendements des obligations d’État, de l’afflux de capitaux et de la faiblesse saisonnière de l’offre, ce qui a entraîné un resserrement des écarts. Le crédit à haut rendement des marchés émergents affiche désormais un rendement de +9,6% depuis le début de l’année[2].

Les prix du pétrole sont restés à l’intérieur d’une fourchette, le risque géopolitique et l’activité économique mondiale se compensant mutuellement. Pendant ce temps, l’or a atteint de nouveaux sommets en août, rappelant que tout n’est pas équilibré dans le monde.

La plupart des marchés boursiers sont en territoire positif, l’indice Hang Seng à Hong Kong étant le plus performant, soutenu par la spéculation selon laquelle les autorités chinoises pourraient autoriser les propriétaires à refinancer jusqu’à 5,4 billions de dollars US d’hypothèques afin de réduire les coûts d’emprunt[3], ce qui pourrait stimuler la consommation intérieure, mais au détriment de la rentabilité des banques d’État.

Au Japon, l’indice de référence Nikkei a été l’épicentre de la volatilité du marché au début du mois d’août. Mais après avoir chuté de 17% à un moment donné, il a terminé le mois avec une baisse de 1% seulement par rapport à son niveau de départ. En Europe, les actions espagnoles ont mené la danse, tandis qu’en Amérique, l’ Ibovespa brésilien a surperformé.

Dépendance à l’égard des données

Tout au long de l’année, les banques centrales du monde entier ont insisté sur le fait que les décisions politiques dépendaient des données. Ainsi, les mises à jour des prix à la consommation publiées au cours de la dernière semaine de chaque mois ont été suivies de près par les investisseurs à la recherche d’indices sur d’éventuels changements de politique.

Après avoir effrayé les marchés avec une hausse surprise des taux à la fin du mois de juillet, la Banque du Japon (BoJ) voudra éviter de provoquer d’autres nuages dans les mois à venir. Toutefois, les dernières données sur l’inflation publiées la semaine dernière ont mis à l’épreuve cette hypothèse, l’indice des prix à la consommation de Tokyo ayant augmenté de 2,6% en glissement annuel en août, contre 2,2% en juillet, ce qui est supérieur aux attentes du consensus[4].

Un effet de base dû à la baisse des prix de l’énergie il y a 12 mois a contribué à cette augmentation, mais le rapport a également montré que la faiblesse du yen et l’augmentation des coûts de la main-d’œuvre sont à l’origine d’une hausse généralisée des prix. Les spéculations se multiplient sur le fait que la BoJ pourrait être contrainte de resserrer encore sa politique en octobre si ces tendances se poursuivent.

La situation est plus claire dans la zone euro, où l’inflation est tombée à son niveau le plus bas depuis la mi-2021. Les prix à la consommation ont augmenté de 2,2% en glissement annuel en août, ce qui est nettement inférieur aux 2,6% enregistrés en juillet et conforme au consensus. Cela devrait donner à la Banque centrale européenne (BCE) le feu vert pour procéder à une nouvelle réduction de 25 points de base des taux directeurs en septembre. La question que se posent désormais les investisseurs est de savoir si la BCE réduira ses taux deux ou trois fois cette année, le marché des swaps de taux d’intérêt au jour le jour tablant actuellement sur un assouplissement de 62 points de base.

Les marchés recherchent un mouvement de grande ampleur de la part de la Fed

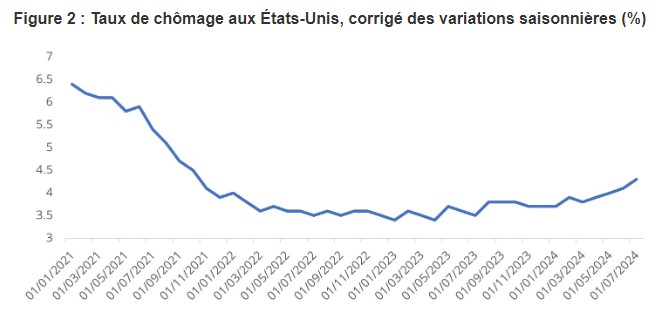

Aux États-Unis, deux autres conclusions peuvent être tirées de la conférence de Jackson Hole, en plus de l’annonce par M. Powell d’une réduction des taux directeurs lors de la réunion de septembre du Comité fédéral de l’open market (FOMC). La première est que les priorités de la Fed ont changé, passant du maintien de la stabilité des prix à la promotion d’un emploi maximum, comme l’illustre la déclaration de Powell: «Nous ne cherchons pas et n’accueillons pas favorablement un nouveau refroidissement des conditions du marché du travail »[5].

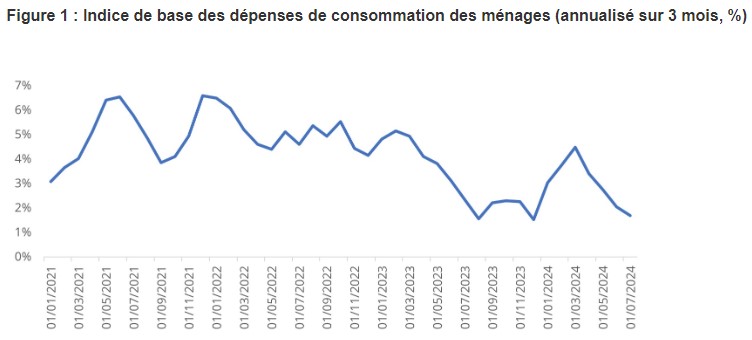

Les préoccupations croissantes concernant le marché de l’emploi pourraient réduire l’attention portée à l’indicateur d’inflation préféré de la Fed, l’indice des prix des dépenses de consommation personnelle (PCE). Malgré cela, la Fed aura été encouragée par les données de juillet, puisque l’inflation globale et l’inflation de base sont restées stables à 2,5% et 2,6% en glissement annuel, respectivement[6] Sur une base annualisée de trois mois, l’indice PCE de base, que de nombreux économistes considèrent comme le reflet le plus précis de la trajectoire de l’inflation, a ralenti à 1,7%, en baisse par rapport à 2,1% en juin. Il s’agit de la hausse des prix la plus lente de l’année (voir les graphiques de la semaine).

La deuxième conclusion est que la porte semble avoir été laissée ouverte à une baisse des taux de 50 points de base en septembre, le marché des swaps de taux d’intérêt au jour le jour évaluant actuellement à 61% la probabilité d’une telle mesure. Alors que la Fed a annoncé une baisse de 25 points de base, un rapport plus faible sur les emplois non agricoles le 6 septembre pourrait inciter les investisseurs à envisager une baisse de 50 points de base lors de la réunion du FOMC les 17 et 18 septembre. Quelle que soit la décision de la Fed, la réaction du marché en dira long sur le sentiment des investisseurs.

Graphiques de la semaine: Les priorités de la Fed changent-elles?

Source: Bureau of Economic Analysis, PCE Index, August 30, 2024

Source: Bureau of Labor Statistics, ‘The employment situation’, August 2, 2024

[1] US Federal Reserve, ‘Review and Outlook Speech by Jerome Powell,’ August 23, 2024.

[2] ICE BofA Platform, ICE BofA High Yield US Emerging Markets Liquid Corporate Plus Index (EMHY), as of August 30, 2024.

[3] Bloomberg, ‘China mulls allowing refinancing on $5 trillion of mortgages,’ August 30, 2024.

[4] Statistics Bureau of Japan, August 30, 2024.

[5] US Federal Reserve, ‘Review and Outlook Speech by Jerome Powell,’ August 23, 2024.

[6] Bureau of Economic Analysis, PCE Index, August 30, 2024

La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter et ne sont pas garantis. Les investisseurs peuvent ne pas récupérer l’intégralité du montant investi.

Ce document ne doit pas être considéré comme une prévision, une recherche ou un conseil en investissement, et ne constitue pas une recommandation, une offre ou une sollicitation d’achat ou de vente de titres ou d’adoption d’une stratégie d’investissement. Les opinions exprimées par Muzinich & Co sont en date du 14 avril 2023 et peuvent changer sans préavis. Toutes les données chiffrées proviennent de Bloomberg au 14 avril 2023, sauf indication contraire.

La société Muzinich & Co. mentionnée dans le présent document est définie comme Muzinich & Co., Inc. et ses sociétés affiliées. Ce document a été produit à des fins d’information uniquement et, en tant que tel, les opinions qu’il contient ne doivent pas être considérées comme des conseils d’investissement. Les opinions sont celles de la date de publication et peuvent être modifiées sans référence ni notification. Les performances passées ne sont pas un indicateur fiable des résultats actuels ou futurs et ne doivent pas être le seul facteur à prendre en considération lors de la sélection d’un produit ou d’une stratégie. La valeur des investissements et les revenus qu’ils génèrent peuvent baisser ou augmenter, et ne sont pas garantis. Les taux de change peuvent entraîner une hausse ou une baisse de la valeur des investissements. Les marchés émergents peuvent être plus risqués que les marchés plus développés pour diverses raisons, y compris, mais sans s’y limiter, une instabilité politique, sociale et économique accrue, une volatilité accrue des prix et une liquidité réduite du marché.

Toute recherche contenue dans ce document a été obtenue et peut avoir été mise en œuvre par Muzinich pour ses propres besoins. Les résultats de ces recherches sont mis à disposition à titre d’information et aucune garantie n’est donnée quant à leur exactitude. Les opinions et les déclarations sur les tendances des marchés financiers qui sont fondées sur les conditions du marché constituent notre jugement et ce jugement peut s’avérer erroné. Les points de vue et opinions exprimés ne doivent pas être interprétés comme une offre d’achat ou de vente ou une invitation à s’engager dans une quelconque activité d’investissement, ils sont uniquement destinés à des fins d’information.

Toute information ou déclaration prospective exprimée dans ce document peut s’avérer incorrecte. Muzinich ne s’engage pas à mettre à jour les informations, données et opinions contenues dans ce document.

Emis dans l’Union européenne par Muzinich & Co. (Ireland) Limited, qui est autorisée et réglementée par la Banque centrale d’Irlande. Enregistrée en Irlande, numéro d’enregistrement de la société : 307511. Adresse du siège social : 32 Molesworth Street, Dublin 2, D02 Y512, Irlande. Emis en Suisse par Muzinich & Co. (Suisse) AG. Enregistrée en Suisse sous le numéro CHE-389.422.108. Adresse du siège social : Tödistrasse 5, 8002 Zurich, Suisse. Emis à Singapour et à Hong Kong par Muzinich & Co. (Singapore) Pte. Limited, qui est autorisée et réglementée par l’Autorité monétaire de Singapour. Enregistrée à Singapour sous le numéro 201624477K. Adresse enregistrée : 6 Battery Road, #26-05, Singapour, 049909. Émis dans toutes les autres juridictions (à l’exception des États-Unis) par Muzinich & Co. Limited. qui est autorisée et réglementée par la Financial Conduct Authority. Enregistré en Angleterre et au Pays de Galles sous le numéro 3852444. Adresse enregistrée : 8 Hanover Street, Londres W1S 1YQ, Royaume-Uni.