Naviguer sur le marché des obligations d'entreprise en période de resserrement des spreads peut s'avérer délicat. Nous montrons que pour les investisseurs à long terme, le maintien d'une perspective stratégique peut l'emporter sur des vues plus tactiques concernant le meilleur point d'entrée.

Par Harry Goodacre, Strategist

Le resserrement des spreads peut être un défi pour les rendements des obligations d’entreprise par rapport à ceux des obligations d’État. Cependant, des spreads faibles ne sont pas nécessairement synonymes de désastre pour les investisseurs en obligations d’entreprise.

Le resserrement des spreads peut être un défi pour les rendements des obligations d’entreprise par rapport à ceux des obligations d’État. Cependant, des spreads faibles ne sont pas nécessairement synonymes de désastre pour les investisseurs en obligations d’entreprise.

Ce risque de sous-performance se manifeste lorsque vous négociez des obligations d’entreprises. Les prix des obligations d’entreprises baisseront si les spreads atteignent des niveaux plus normaux, toutes choses égales par ailleurs. Cependant, s’agit-il de la meilleure mesure pour les investisseurs à long terme? Les taux de défaut des obligations d’entreprises investment grade (IG) ont été en moyenne de 0,1% par an sur le long terme, ce qui signifie que 99,9% des obligations n’ont pas fait défaut au cours d’une année donnée. Bien que vous ne soyez pas rémunéré autant pour avoir prêté votre argent, cela ne veut pas dire que la détention jusqu’à l’échéance ne produira pas des rendements supérieurs à ceux des obligations d’État. Pour de nombreux investisseurs, ce résultat stratégique pourrait l’emporter sur des vues plus tactiques concernant le meilleur point d’entrée.

De plus, les niveaux de rendement globaux actuels sont nettement plus élevés qu’ils ne l’ont été pendant la majeure partie de la dernière décennie. Cela offre une plus grande marge de sécurité contre le risque de rendements négatifs. Sur une période à 12 mois, les rendements IG devraient augmenter d’environ 0,7%, tandis que les rendements des obligations à haut rendement (HY) devraient augmenter d’environ 2% avant que les détenteurs d’obligations ne subissent des pertes.

Le resserrement des spreads n’est évidemment pas une bonne chose pour les perspectives des obligations d’entreprise, mais il n’est pas non plus une fatalité. Tout dépend de l’horizon temporel et de la perspective.

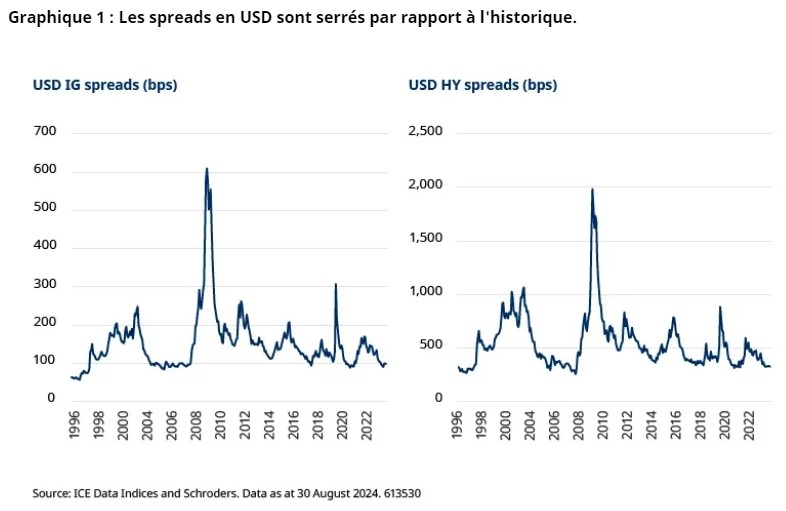

Malgré la récente volatilité des marchés, les spreads en USD sont serrés par rapport à l’historique, les spreads IG et HY étant proches de leurs plus bas niveaux d’après la crise financière mondiale (Graphique 1). Si l’on remonte plus loin, depuis le début des données en 1997, ils se situent respectivement dans le 19e et le 11e percentile, ce qui signifie qu’ils n’ont été inférieurs que 19% et 11% du temps.

Sans surprise, les spreads serrés ont toujours été un défi pour les rendements des obligations d’entreprises par rapport aux obligations d’État…

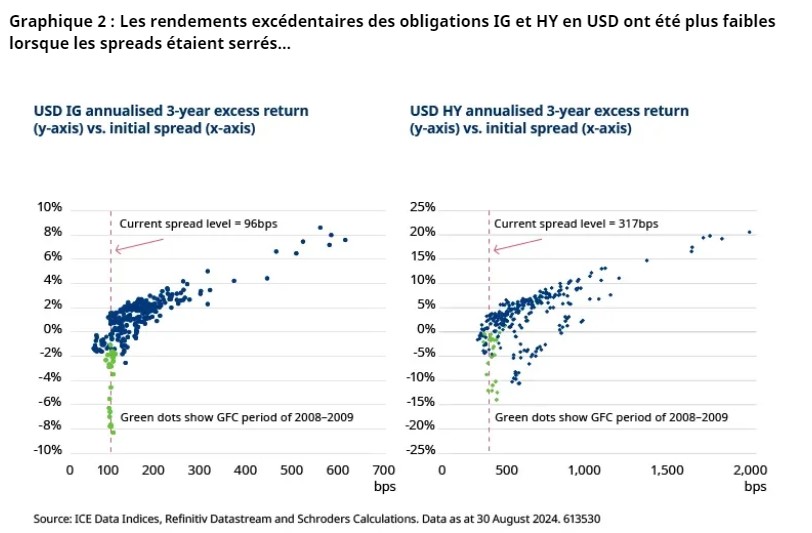

Pour les investisseurs en obligations d’entreprise, le rendement excédentaire est une mesure de performance souvent utilisée et se définit comme le rendement total de l’obligation d’entreprise moins le rendement total de l’obligation d’État sous-jacente. Notre analyse montre une association claire entre des spreads élevés et des rendements excédentaires plus forts. Des spreads faibles sont associés à des rendements excédentaires plus faibles, bien qu’il y ait une plus grande variabilité des résultats à cette extrémité de l’échelle (Graphique 2). Il est intuitivement logique que les résultats soient moins bons lorsque les spreads sont plus faibles, étant donné que le «carry» (l’intérêt supplémentaire perçu sur l’obligation d’État concernée) est plus faible et qu’il y a moins de place pour une nouvelle compression significative des spreads (par laquelle le prix de l’obligation augmente). Toutes choses égales par ailleurs, les rendements excédentaires seront d’autant plus élevés que le spread de départ est élevé et que les spreads se resserrent au cours de la période d’investissement.

En utilisant plus de 27 ans de données mensuelles, nous comparons les niveaux de spread de départ aux rendements excédentaires annualisés à 3 ans. L’analyse utilise des périodes glissantes pour garantir un nombre suffisant de points de données (par rapport à l’approche alternative de périodes non chevauchantes), mais cela signifie que les très mauvais rendements pendant l’éclatement de la bulle technologique et la crise financière mondiale (GFC – points verts) jouent un rôle important puisqu’ils apparaissent dans plusieurs périodes/points de données. Toutefois, le constat général selon lequel le resserrement des spreads a historiquement donné lieu à des rendements excédentaires plus faibles reste valable.

Et avec des spreads faibles, les chances que les obligations d’entreprises sous-performent les obligations d’État au cours des un à trois ans suivants sont élevées…

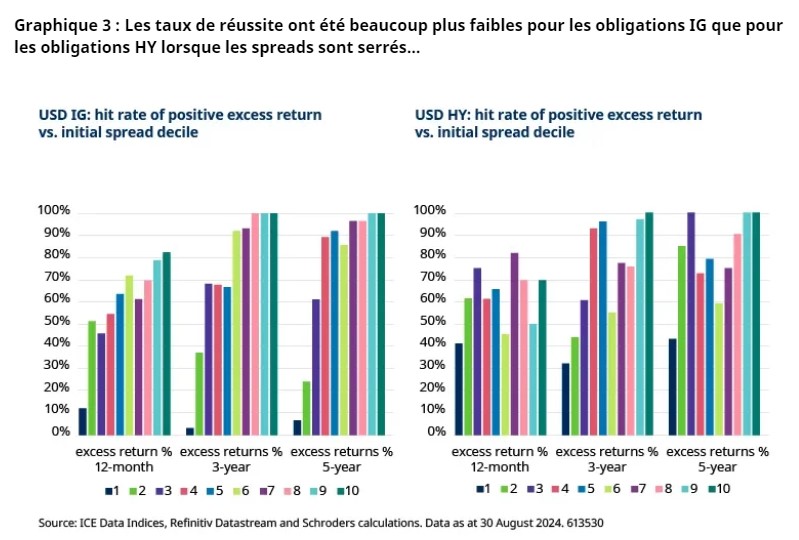

Nous avons divisé les spreads en tranches déciles (ce qui signifie que les spreads ont passé 10% de leur temps dans chaque tranche) pour mesurer leur ampleur ou leur resserrement, puis nous avons examiné l’analyse du «taux de réussite», qui est définie comme la proportion de temps pendant laquelle les rendements excédentaires ultérieurs sont positifs. Les taux de réussite ont tendance à être plus faibles lorsque les spreads partent de niveaux plus serrés et sont plus faibles en IG qu’en HY. Par exemple, lorsque les spreads IG se situent dans le 1er décile, les rendements excédentaires positifs sur 12 mois n’ont été générés que dans 12% du temps (Graphique 3 – panneau de gauche). En revanche, dans le cas des obligations HY, ce taux est beaucoup plus élevé (41%) (Graphique 3– panneau de droite).

Les chances de surperformer les obligations d’État s’améliorent nettement lorsque l’on se situe dans le deuxième décile. Et la probabilité de générer des rendements excédentaires a été la plus élevée à des niveaux de spreads très élevés.

Le resserrement des spreads n’est évidemment pas une bonne chose pour les perspectives des obligations d’entreprise, mais il n’est pas non plus une mauvaise chose. Tout dépend de votre horizon temporel et de votre perspective.

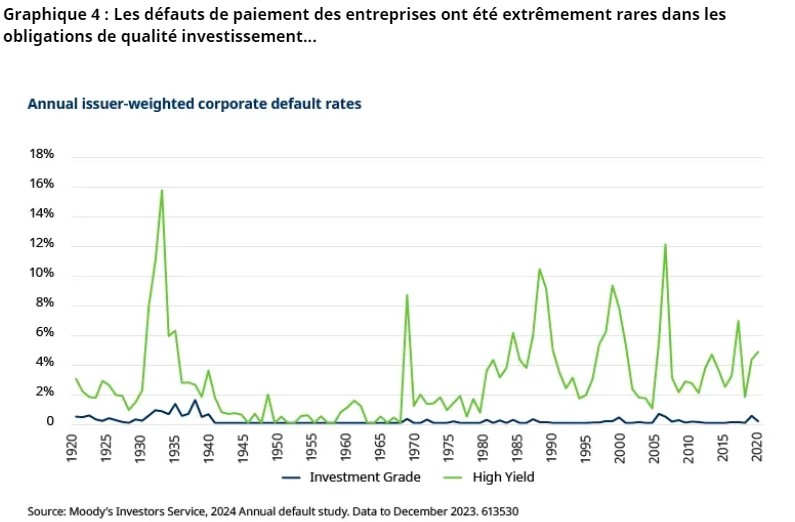

Ce risque de sous-performance se manifeste si vous négociez des obligations d’entreprises. Les prix des obligations d’entreprises baisseront si les spreads reviennent à des niveaux plus normaux, toutes choses égales par ailleurs. Mais est-ce la bonne mesure pour les investisseurs à long terme? Les taux de défaut des obligations de sociétés de qualité supérieure se situent en moyenne à 0,1% par an sur le long terme, ce qui signifie que 99,9% n’ont pas fait défaut au cours d’une année donnée (Graphique 4). Même dans les obligations à haut rendement, où les taux de défaut peuvent grimper en flèche, le taux de défaut annuel moyen à long terme a été d’environ 4% au cours des quatre dernières décennies (2,9% depuis 1920). Et même en cas de défaut, tout n’est pas perdu puisque les taux de recouvrement des obligations en défaut se situent en moyenne autour de 40% sur le long terme.

Ainsi, même si vous n’êtes pas aussi bien rémunéré pour avoir prêté votre argent, cela ne veut pas dire que vous n’obtiendrez pas un rendement supérieur à celui des obligations d’État si vous les conservez jusqu’à l’échéance. Pour de nombreux investisseurs, ce résultat stratégique peut l’emporter sur des points de vue plus tactiques sur le meilleur point d’entrée.

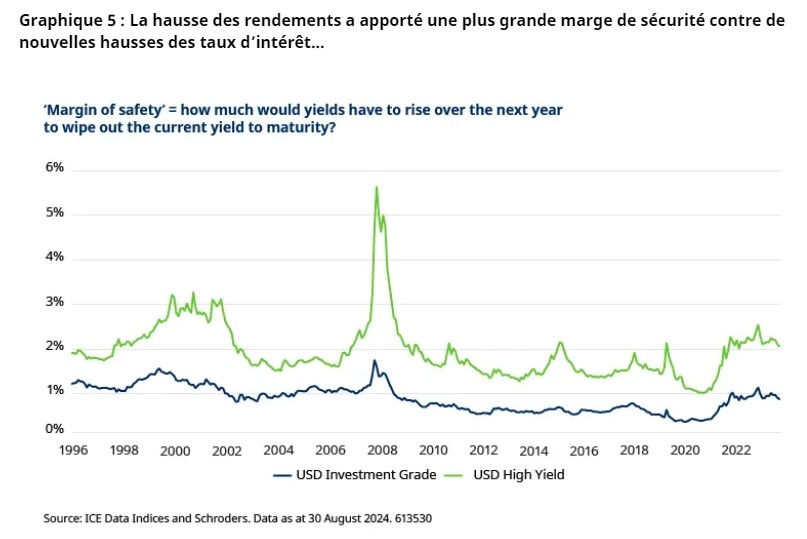

De plus, les rendements globaux se situent à des niveaux beaucoup plus raisonnables qu’au cours de la dernière décennie. Cela offre une plus grande marge de sécurité contre le risque de rendements carrément négatifs…

Alors que l’inflation est retombée vers les niveaux cibles et que les taux directeurs des banques centrales devraient baisser, les investisseurs à long terme peuvent considérer les obligations d’entreprises comme attrayantes, car elles leur permettent de conserver des rendements élevés pendant plus longtemps.

Et même pour les investisseurs qui ne conservent pas les obligations jusqu’à l’échéance, les rendements plus élevés ont apporté une plus grande «marge de sécurité». Sur une période de 12 mois, les rendements IG devraient augmenter d’environ 0,7% et les rendements HG d’environ 2% avant que les détenteurs d’obligations ne subissent des pertes. (Graphique 5). Bien que cela n’élimine pas le risque, ce matelas de sécurité élevé devrait rassurer les investisseurs à long terme inquiets du risque de nouvelles baisses de prix.

Cette communication est destinée à des fins marketing. Ce document exprime les opinions de ses auteurs sur cette page. Ces opinions ne représentent pas nécessairement celles formulées ou reflétées dans d’autres supports de communication, présentations de stratégies ou de fonds de Schroders. Ce support n’est destiné qu’à des fins d’information et ne constitue nullement une publication à caractère promotionnel. Le support n’est pas destiné à représenter une offre ou une sollicitation d’achat ou de vente de tout instrument financier. Il n’est pas destiné à fournir, et ne doit pas être considéré comme un conseil comptable, juridique ou fiscal, ou des recommandations d’investissement. Il convient de ne pas se fier aux opinions et informations fournies dans le présent document pour réaliser des investissements individuels et/ou prendre des décisions stratégiques. Les performances passées ne constituent pas une indication fiable des résultats futurs. La valeur des investissements peut varier à la hausse comme à la baisse et n’est pas garantie. Tous les investissements comportent des risques, y compris celui de perte du principal. Schroders considère que les informations de la présente communication sont fiables, mais n’en garantit ni l’exhaustivité ni l’exactitude. Certaines informations citées ont été obtenues auprès de sources externes que nous estimons fiables. Nous déclinons toute responsabilité quant aux éventuelles erreurs commises par ou informations factuelles obtenues auprès de tierces parties, sachant que ces données peuvent changer en fonction des conditions de marché. Cela n’exclut en aucune manière la responsabilité de Schroders à l’égard de ses clients en vertu d’un quelconque système réglementaire. Les régions/secteurs sont présentés à titre d’illustration uniquement et ne doivent pas être considérés comme une recommandation d’achat ou de vente. Les opinions exprimées dans le présent support contiennent des énoncés prospectifs. Nous estimons que ces énoncés reposent sur nos anticipations et convictions dans des hypothèses raisonnables dans les limites de nos connaissances actuelles. Toutefois, aucune garantie ne peut être apportée quant à la réalisation future de ces anticipations et opinions. Les avis et opinions sont susceptibles de changer. Ce contenu est publié au Royaume-Uni par Schroder Investment Management Limited, 1 London Wall Place, London EC2Y 5AU. Société immatriculée en Angleterre sous le numéro 1893220. Agréé et réglementé par la Financial Conduct Authority.