Célèbre pour ses mouvements frénétiques sur les actions et son rôle d’intermédiaire avec la Chine, Hong Kong a tranquillement bâti un marché obligataire de qualité en Asie. Et aujourd’hui, une fenêtre s’est ouverte pour les investisseurs désireux d’y trouver refuge.

Par Terrence Pang, gérant de portefeuille, Lawrence Yu, directeur associé, et Noah Sin, rédacteur en investissements

Les obligations discrètes de Hong Kong sont florissantes. Souvent occulté par le marché des actions de la métropole, beaucoup plus important, le marché hongkongais des obligations a enregistré une expansion de 60% depuis 2015[1], ce qui représente une croissance plus rapide que la plupart de ses homologues asiatiques l’année dernière[2]. Même s’il reste plus modeste que Singapour, son rival régional, et plusieurs autres places asiatiques moins solvables, ce marché obligataire témoigne d’une belle dynamique parmi la concurrence. Une poignée d’entreprises sont revenues récemment à Hong Kong pour émettre de nouvelles obligations dans des placements privés – juste après la conclusion d’opérations de refinancement sur le marché public – en réponse à la demande soutenue des investisseurs.

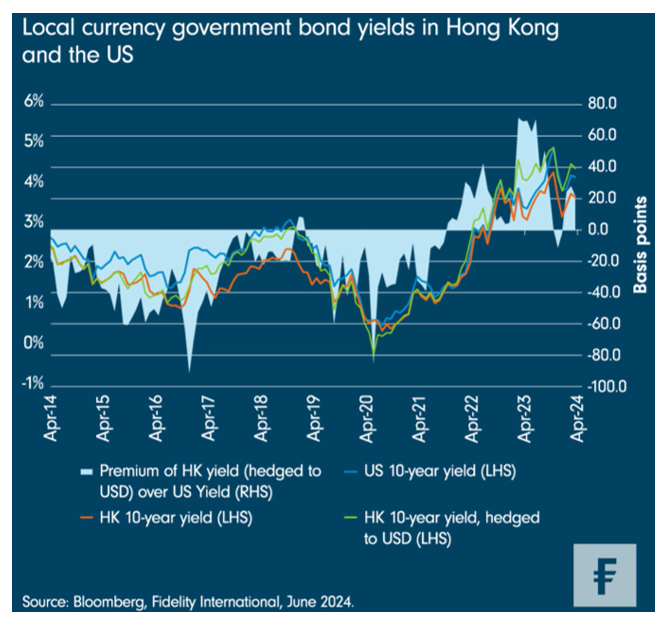

Cette demande est notamment alimentée par la corrélation entre les obligations de Hong Kong et celles des États-Unis. Sous l’effet du rattachement de longue date du dollar de Hong Kong au dollar américain, les taux directeurs de la région – et, dans leur sillage, les rendements obligataires – répliquent dans une large mesure les tendances observées aux États-Unis (bien que les obligations de Hong Kong soient plus rares et, par conséquent, légèrement plus chères, ce qui se traduit à l’inverse par des rendements moindres). Étant donné que la Réserve fédérale américaine se rapproche d’une politique d’assouplissement, les obligations de Hong Kong, à l’image des titres américains, devraient se redresser.

Désormais, l’offre d’obligations hongkongaises comporte toutefois un avantage supplémentaire. Avec une couverture en dollars des États-Unis, elles procurent depuis quelques trimestres un rendement plus élevé que les bons du Trésor américain – une anomalie relativement récente. Qu’est-ce qui a changé?

La réponse réside dans les nuances du régime monétaire de Hong Kong. Malgré le rattachement, la politique monétaire de Hong Kong est à la traîne des États-Unis depuis de multiples cycles politiques successifs (tant de resserrement que d’assouplissement). Les banques peuvent par exemple y bloquer les taux des hypothèques ou des dépôts si l’évolution aux États-Unis leur paraît défavorable pour leurs affaires. Les taux comprimés ont ainsi contribué à assécher les liquidités interbancaires dans la région lorsque les courtiers ont délaissé Hong Kong au profit des taux supérieurs des États-Unis, un phénomène encore exacerbé par un marché boursier local morose (impliquant une demande plus faible de dollars de Hong Kong). Par conséquent, la rémunération de la couverture du HKD en USD, censée refléter le différentiel entre le taux d’intérêt des deux marchés, a augmenté, hissant l’écart entre les rendements hongkongais à dix ans (pour les titres couverts) et les bons du Trésor américain au-delà d’un seuil confortable.

Hong Kong a d’autres atouts que cet écart ne le donne à penser pour les investisseurs en obligations. Il fait partie du petit nombre de marchés asiatiques, en dehors du Japon, qui sont notés AA et n’imposent pas de restrictions aux flux de capitaux. Le gouvernement, qui est le principal emprunteur, possède d’immenses réserves (près de 25% du PIB)[3]. Même les émetteurs d’un rang secondaire regorgent de qualités, étant de grandes institutions financières et des entreprises locales réputées, comme MTR, la société d’exploitation du métro, et l’Autorité aéroportuaire.

Dans les portefeuilles multi-actifs, la corrélation légère des obligations de Hong Kong avec les titres à risque en Asie (actions et obligations à haut rendement en dehors du Japon) est utile à la diversification dans les périodes incertaines. Avec l’aide d’un petit sursaut par rapport aux bons du Trésor américain, les obligations hongkongaises pourraient enfin bénéficier d’une attention bien méritée.

[1] Bloomberg, données d’avril 2024, sur la base de la valeur des obligations en circulation.

[2] P. 14 du rapport Asia Bond Monitor (mars 2024) de la Banque asiatique de développement. Deuxième taux de croissance après la Chine continentale.

[3] Pour l’exercice financier 2023-24, d’après les résultats financiers du gouvernement de Hong Kong.

Fidelity propose des services financiers constitutifs d’acquisitions et/ou d’aliénation d’instruments financiers au sens de la loi fédérale sur les services financiers ( LSFin ). Fidelity n’est pas requise de vérifier le caractère approprié et adéquat des services financiers qu’elle procure sela la LSFin. Tout investissement doit se faire sur la base du prospectus actuel et de la FIB (feuille d’information de base), qui sont disponibles gratuitement, tout comme les statuts et les derniers rapports annuels et semi-annuels de nos distributeurs, auprès de notre Centre de Service Européen au Luxembourg, FIL (Luxembourg) SA, 2a rue Albert Borschette BP 2174 L-1021 Luxembourg, ou auprès de notre représentant et service de paiement Suisse, BNP Paribas Securities Services, Paris, succursale de Zurich, Selnaustrasse 16, 8002 Zurich. Ce document promotionnel et publié par FIL Investment Switzerland AG. L’information contenue dans ce matériel promotionnel ne doit pas être comprise comme une offre ou une invitation à faire une offre d’acquisition ou d’aliénation des produits financiers mentionnés dans ce matériel promotionnel.