Un «short squeeze» phénoménal est en train de secouer Wall Street. En Europe, existe-t-il des titres dont la taille des positions à découvert pourrait avoir des répercussions sur les cours de bourse? Aperçu.

Par Charles-Henry Monchau, CFA, CMT, CAIA – CIO de FlowBank

La folie «GameStop»

La folie «GameStop»

La semaine qui est en train de s’achever a été marquée par plusieurs événements de «short squeeze», c’est-à-dire des rachats forcés de titres qui avaient été préalablement vendus à découvert. Pour rappel, la vente de titres à découvert consiste à emprunter des titres et les vendre en espérant les racheter à un cours inférieur. Mais lorsque ces titres viennent à s’apprécier de manière trop importante, les vendeurs à découvert n’ont d’autre choix que de racheter leurs positions au fur et à mesure de la hausse. Le vendeur à découvert rentre alors dans un véritable cercle vicieux: le rachat forcé des actions entraîne une hausse accrue des cours ce qui aggrave l’effet du «short squeeze».

Si le phénomène du «short squeeze» est bien connu des marchés financiers, il semblerait qu’il ait pris une ampleur peu commune ces derniers jours aux Etats-Unis avec le titre GameStop.

Petit retour en arrière. En proie à des difficultés financières, GameStop, une chaîne de magasins spécialisés dans les jeux vidéo, était une cible de choix pour certains vendeurs à découvert, au point que les positions «short» sont devenues supérieures au flottant de GameStop. Une situation extrême qui a poussé certains investisseurs à se positionner à l’achat sur le titre. Parmi eux, le Dr Burry, un gérant de hedge fund qui a en partie inspiré le film «The Big Short».

Mais l’affaire a pris une autre dimension lorsque GameStop a commencé à attirer l’attention de forums sociaux tels que les wallstreetbets sur Reddit. Source d’inspiration des boursicoteurs américains, le forum a également permis de fédérer les lecteurs et de créer un gigantesque mouvement acheteur sur le titre GameStop. Les néo-traders ont en effet pris fait et cause pour GameStop et se sont lancés à l’assaut des fonds spéculatifs dans un combat digne de David contre Goliath. Cette lutte est en train d’être gagnée par les «gentils boursicoteurs» puisque les hedge funds qui étaient short GameStop sont obligés de racheter leurs positions. Alors que le titre GameStop s’échangeait aux alentours des $20 il y a quelques semaines, il vient de passer la barre des $300, passant du statut de petite capitalisation (moins de 2 milliards) à grande capitalisation (plus de 15 milliards à l’heure où nous écrivons ces lignes) et ce à la vitesse de l’éclair.

Mais l’histoire ne s’arrête pas là. Nos apprentis traders sont partis à la chasse de leurs prochaines cibles, c’est-à-dire des titres dont le positionnement short semble trop élevé et donc en proie à des rachats forcés par les spéculateurs. Des titres tels que AMC, Blackberry, etc. explosent de plusieurs centaines de pour cent sur une même journée.

Le phénoméne du «short squeeze» va-t-il s’exporter en Europe?

Comme c’est souvent le cas, les événements de Wall Street ont tendance à traverser l’Atlantique et à se répercuter sur la City de Londres et les bourses européennes.

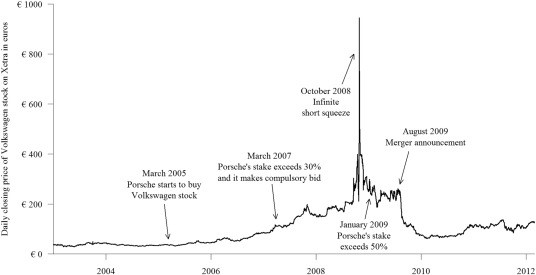

Mais tout d’abord, un petit retour dans le passé. Nous sommes nombreux à garder en mémoire un «short squeeze» célèbre qui a eu lieu en octobre 2008 sur le XETRA DAX, celui du titre Volkswagen. Le titre était passé de 200 € à 1’000 € en l’espace de deux jours et le constructeur automobile allemand était devenu, durant l’espace de quelques heures, l’entreprise avec la plus grande capitalisation boursière au monde. La liquidation forcée des positions short avait été causée par une combinaison parfaite. Porsche avait annoncé avoir gagné 74% du contrôle des part de votes de Volkswagen, ce qui avait entraîné une forte hausse du cours de son action, les vendeurs à découvert étant alors forcés de payer 1’005 € par action pour clôturer leurs positions. Pour ceux qui s’en souviennent, le cours du titre était ensuite retombé comme un soufflé (cf. graphique ci-dessous).

Au vu des derniers événements aux Etats-Unis, des «short squeeze» sont-ils possibles sur les marchés européens?

Pour répondre à cette question, il faut d’abord souligner les facteurs structurels qui ont permis le «short squeeze» géant actuellement observé aux Etats-Unis:

- Une activité de «short selling» très répandue aux Etats-Unis, via notamment les fonds spéculatifs. Même dans le cas des petites et moyennes capitalisations, il est relativement aisé d’emprunter les titres afin de les vendre à découvert;

- La démocratisation de l’investissement est en plein boom. Des plateformes en ligne telles que Robinhood facilitent l’accès des primo-épargnants (ou néo-traders) aux marchés. Et ce à des coûts très compétitifs qui incitent à une forte activité mais aussi à la prise de risque;

- L’essor des réseaux sociaux d’investissement tels que Reddit ainsi que le développement de sites audiovisuels qui permettent de vulgariser l’investissement mais aussi de créer une communauté d’investisseurs via Youtube par exemple;

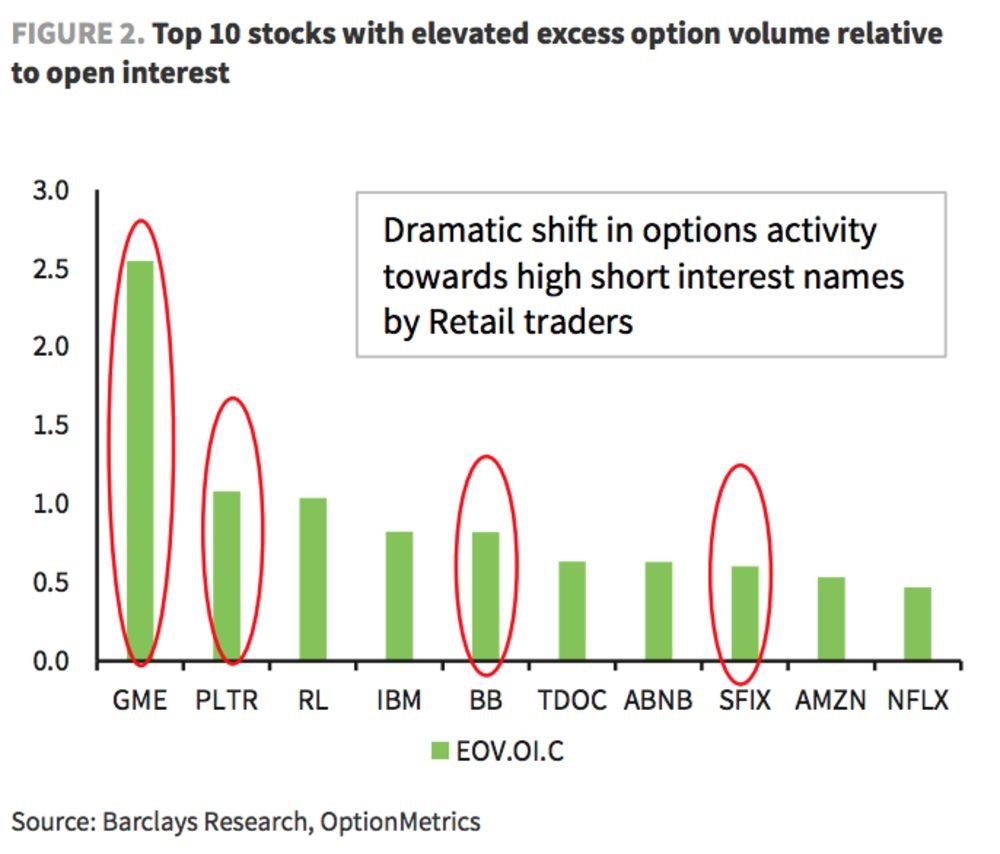

- Un marché des options très développé et à l’accès facilité ce qui permet aux investisseurs de prendre des paris avec une très faible mise de départ. La stratégie des wallstreetbetters a été d’utiliser des options call en dehors de la monnaie pour combiner un effet «gamma squeeze» au «short squeeze» sur les titres ciblés. En d’autres termes, les opérateurs en bourse ont été forcés d’acheter les titres pour couvrir leur risque face à l’explosion du volume de calls (cf. graphique ci-dessous). Cet effet de levier a donné beaucoup plus de poids au mouvement des wallstreetbetters.

C’est la confluence des éléments précités qui a conditionné le combat épique entre d’un côté une communauté de petits porteurs et de l’autre les mastodontes de Wall Street.

L’Europe n’est pas encore à ce stade de développement. Et nous laissons à nos lecteurs le soin de juger s’il s’agit d’un mal ou d’un bien.

En effet, l’activité de ventes à découvert n’y est pas aussi développée qu’outre-Atlantique. Comme le montre le graphique ci-dessous, les dix titres avec les plus grandes positions de ventes à découvert en pourcentage du flottant (et faisant partie de l’indice Stoxx 600) ont des positions «short» bien inférieures à celles des titres qui font actuellement la une aux Etats-Unis (par exemple 140% pour GameStop).

Il faut toutefois signaler une activité anormale sur ces actions dès mercredi après-midi. Des titres tels que Pearson et Evotec ont affiché des gains importants.

D’autre part, si la démocratisation de l’investissement et le boom des réseaux sociaux sont également d’actualité en Europe, il n’y a rien de comparable avec les Etats-Unis. Enfin, l’activité de stock-options est également moins développée. Des statistiques de la FIA montrent que l’Europe arrive loin derrière les Etats-Unis et l’Asie en ce qui concerne l’activité options et futures (cf ci-dessous).

Un titre européen a cependant affiché une activité particulièrement inhabituelle mercredi – il s’agit de l’action Nokia – ou plutôt du titre Nokia ADR côté aux Etats-Unis. L’ADR peut en effet être facilement traitée directement ou via des options sur les sites de trading en ligne aux Etats-Unis. Ayant attiré l’attention des wallstreetbets, les volumes échangés sur Nokia ont été sans précédent (3500% du volume moyen quotidien) alors que le titre a explosé de plus de 50% et voyait même sa cotation stoppée quelques instants. C’est certainement sur les titres européens ayant un équivalent ADR que des mouvements similaires à ceux observés sur GameStop ou AMC pourraient avoir lieu.

Mais d’une manière générale, on constate que les gains affichés par les titres européens ayant le pourcentage de shorts le plus élevé, s’expliquent par l’activité des investisseurs institutionnels qui ont préféré couper certaines positions par crainte d’un même phénomène qu’aux Etats-Unis. Mais rien ne dit que ce mouvement puisse persister, d’autant plus que le blocage de l’activité de trading sur les GameStop ou autre AMC aux Etats-Unis pourrait tout à fait mettre un terme au mouvement amorcé outre-Atlantique.

Rendez-vous sur www.flowbank.com

La folie «GameStop»

La folie «GameStop»