Oui, bon, d’accord. Je reconnais que 0.54% de baisse sur le S&P500 ne peut pas être considéré comme une « VIOLENTE » correction boursière, mais en ce moment c’est tellement rare de voir quelque chose baisser que je suis obligé d’utiliser des superlatifs pour rendre la chose un peu plus excitante. Il faut dire que lorsque l’on se concentre principalement sur la communication des banques centrales et que l’on sait ce qu’elles vont faire depuis pratiquement deux mois parce qu’il n’y pas d’autre alternative lorsque l’on voit la tronche des données macros, il est parfois plus excitant de passer l’aspirateur.

L’Audio du 13 décembre 2024

De la banque centrale en Europe en attendant la version US

On ne va donc pas perdre trop de temps avec des récits stériles et répétitifs et se concentrer sur les faits avant de se précipiter en week-end. Hier la BCE de Christine Lagarde a donc baissé les taux de 0.25% et c’était exactement ce que l’on attendait. C’est la 4ème fois de l’année que la Banque Centrale Européenne baisse les taux et le taux directeur est dorénavant à 3%. Madame Lagarde a déclaré que la « le processus de désinflation est en bonne voie » et ils ont supprimé le message récurrent qui disait que la BCE DOIT « maintenir les taux directeurs à un niveau suffisamment restrictif aussi longtemps que nécessaire », ce qui était considéré comme un signe DOVISH.

On peut donc considérer que l’institution de Francfort n’est plus aussi DOVIH qu’elle ne l’était encore hier matin. Cependant, la totalité des experts en baisse de taux d’intérêts sont tous absolument convaincus que Lagarde et ses amis vont continuer de baisser les taux à coup de 25 basis points lors de chaque meeting lors des 12 prochains mois, ce qui devrait nous amener gentiment en direction des 1.5%. La patronne de la BCE a expliqué qu’ils n’avaient pas forcément le choix étant donné la pression ressentie par l’économie européenne et a également révisé ses projections macros trimestriels en baissant les prévisions d’inflation pour 2024 et 2025. En 2024 nous aurons finalement eu 2.4% d’inflation et en 2025 on devrait avoir 2.1% à la place des 2.2% qui étaient attendus précédemment. Les chiffres parlent d’eux-mêmes : c’était vraiment TRÈS excitant. Par moment j’avais le sentiment de regarder un film de Claude Lelouch, mais sans le son et en sachant que je ne pouvais même pas quitter la salle de projection. Finalement la seule chose qui était vraiment très stimulante et qui donnait l’envie de rester jusqu’à la clôture, c’était le fait que la BCE a déclaré que : « la possibilité de baisser les taux de 50 bp AVAIT été discutée. Mais bon, à la fin ils ne l’ont pas fait.

La Suisse plus forte que les autres

Par contre, si la BCE l’a joué « petit bras » en ne baissant les taux « que » de 0.25%, il y a un gros joueur qui n’a pas eu peur de rouler les mécaniques, c’est la Banque Nationale Suisse – parce qu’y en n’a point comme nous. Alors que tout le monde s’attendait à une baisse des taux classique de 0.25% de la part du plus gros Hedge Fund du monde, voici que la BNS a décidé de frapper fort pour montrer que la faiblesse de l’inflation ne gagnerait pas la partie et ils ont carrément tranché dans le vif en baissant les taux directeurs de 0.5% à 0.5%, justement. Alors si vous trouviez que le prix de votre café sur la place du Molard augmentait un peu trop vite depuis quatre ans, soyez rassurés, ça sera encore pire dorénavant, puisque la BNS affirme son intention de lutter contre une inflation qui est un peu trop molle pour être honnête.

85% des analystes attendaient une baisse de 0.25% – ce qui veut dire que la surprise était totale. Maintenant, il faut relativiser, parce qu’une surprise TOTALE en Suisse, ça reste la Suisse. Le SMI a carrément bondit de 0.25% pour fêter ça et on sentait que c’était très chaud durant la séance. Non. En fait c’est pas vrai j’ai juste rajouté ça pour vous maintenir éveillé en attendant les vacances de Noël, vu que plus personne n’a l’air de s’intéresser à ce qui se passe sur les marchés mondiaux. Depuis que le Bitcoin a franchi les 100’000$, on a l’impression qu’il n’y a plus rien à attendre et que l’on veut juste passer à 2025.

Le PPI et l’inflation

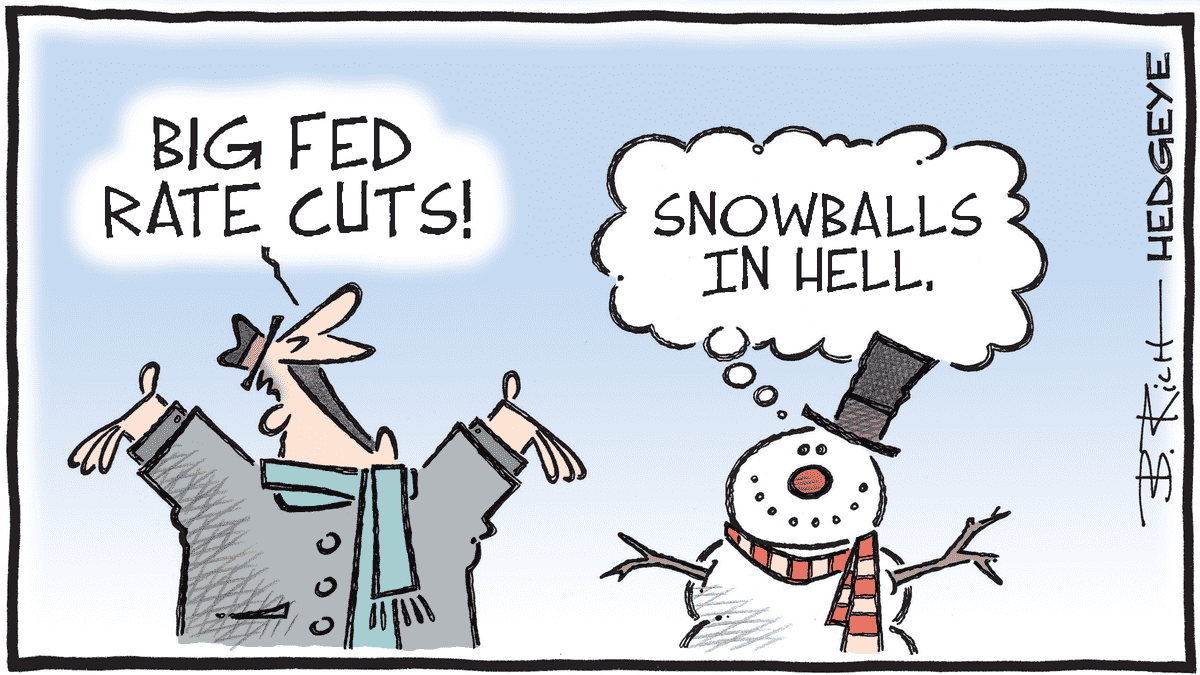

L’inflation refait parler d’elle aux USA, mais chut, il ne faut pas en parler trop fort de peur de faire peur à ceux qui persistent à croire que c’est seulement transitoire. En effet, comme les Américains n’ont pas de banque centrale à se mettre sous la dent, il fallait essayer de capter l’attention des intervenants par d’autres moyens. Le PPI a donc été publié et, un peu comme le CPI la veille, les choses ne se passent pas aussi bien que prévu pour la FED. Pour novembre, le PPI est sorti à 3% alors que les économistes attendaient du 2.6%. Et le CORE PPI passe à 3,4 %, bien au-dessus des attentes de 3,2 %. Donc, si l’on tient compte du CPI d’avant-hier, cela veut dire que les deux publications montrent que l’inflation a tendance à repartir à la hausse. Alors oui, on sait tous que c’est transitoire et sous contrôle, mais ça commence à sentir le roussi pour les fesses de la FED. Sans parler de celles du consommateur.

Et comme une mauvaise nouvelle ne vient jamais seule, il faudra aussi noter que le BLS – pardon, que dis-je : L’EXTRAODINAIREMENT COMPÉTENT Bureau of Labor Statistics a également révisé les chiffres du mois d’octobre À LA HAUSSE ! Sans oublier qu’hier il y a aussi eu la publication de L’inflation dite « supercore » et elle a bondi de 4,3 % sur une année restant au-dessus de 4,0 % pour la quasi-totalité de l’année 2024. On notera que l’inflation « supercore » est une mesure importante que les marchés ne regardent que très peu, mais qui très suivie par la Fed. En résumé, et pour faire simple, alors que la FED va baisser les taux la semaine prochaine, l’inflation est en train de repartir à la hausse. La plupart des stars de l’économie martèlent à qui veut l’entendre que ça va bien se passer. Et on ne peut qu’espérer qu’ils aient raison. Parce que lorsque l’on regarde en plus les chiffres des Jobless Claims d’hier, on se rend à nouveau compte que le marché de l’emploi est bien plus faible que ce que l’on veut bien nous dire et que si vous avez l’emploi qui part en vrille et l’inflation qui repart à la hausse, ça va rapidement se compliquer. Heureusement que Trump arrive bientôt. Moi je serais Biden je demanderais à rendre les clés le plus vite possible, avant que le prochain locataire se rende compte que la maison est infestée de cafards.

Trump n’aura pas suffi

Les autorités boursières avaient pourtant tout fait pour que l’ambiance reste festive jusqu’à la fin de l’année et hier ils avaient même invité Trump à sonner la cloche pour l’ouverture de Wall Street. Ça n’a pas très bien fonctionné. Enfin je veux dire que le marché n’a pas vraiment salué la présence de Trump, la cloche elle, a très bien fonctionné. Et puis comme Jim Cramer était aussi là, il y avait deux cloches sur le podium. Bref, tout ça pour dire que Trump a sonné la cloche, il a répondu à deux-trois questions sur CNBC, le PPI est sorti un peu trop fort au goût des intervenants et les trois indices terminaient la séance dans le pâté. Pas de beaucoup, mais comme je le disais en introduction ; en ce moment, si l’on veut des séances de baisse, il faut se contenter de ce qu’on a – tellement elles sont rares.

Dans les situations individuelles, on notera qu’Adobe a publié des prévisions pour l’année prochaine qui étaient en-dessous des attentes. Le titre s’est fait déglinguer durant la séance et reculait de près de 13.7% et dans l’autre sens, Broadcom a annoncé un chiffre d’affaires trimestriel supérieur aux estimations de Wall Street et a prédit une demande en plein essor pour ses puces d’intelligence artificielle personnalisées durant les années à venir. Le titre prenait 14% after close et le CEO de la société a déclaré qu’il s’attendait à que l’intelligence artificielle génère des revenus de l’ordre de 60 à 90 milliards de dollars au cours de l’exercice 2027. Encore un qui a la capacité de voir très loin dans un marché qui regarde le bout de ses chaussures. En conclusion la séance n’aura pas été extraordinaire, l’Europe finissait péniblement dans le vert, principalement drivée par la BCE et les USA se concentraient sur leur macro qui bat de l’aile en attendant que la FED vienne leur montrer le chemin à suivre mercredi prochain.

En Asie

Ce matin en Asie, tout est dans le rouge dans le sillage de New York et de ses doutes. Le Japon recule de 1% en sympathie avec Wall Street et la Chine et Hong Kong baissent respectivement de 1.5% et 1.8% dans le sillage de l’absence de mesures de relance agressives à la suite de la Conférence centrale sur l’économie chinoise (CEWC), une réunion de deux jours qui s’est achevée jeudi. On y a beaucoup reparlé des mesures déjà mises en place, mais comme rien de neuf n’est sorti, les marchés exprimaient leur déception. On voit clairement que POUR LE MOMENT, tant qu’il n’y a pas de VRAIS chiffres économiques qui démontrent la reprise chinoise, le marché ne peut monter que sur des annonces de stimulus. Du côté du baril, le pétrole est à 70.02$, l’or s’échange à 2706$ et le Bitcoin est à 100’000$.

Pour ce qui est des « news » du jour, ça reste assez mince en ce vendredi matin. On notera qu’un dernier chiffre sur l’inflation vient de sortir en fin de soirée américaine, c’est le prix des œufs. Le BLS (encore lui) a été harceler des poules sur le terrain pour en arriver à la constatation que dorénavant, la douzaine d’œufs coûtera 3.65$ alors qu’en mai, le prix était de 2.70$. Le Président Trump a d’ailleurs mentionné que ça ne sera pas simple de faire baisser le prix des biens de consommation de base. QUOI ? Quelle déception. Et moi qui pensait qu’il pouvait tout faire. Au chapitre des IPO’s, on notera que les actions de ServiceTitan ont fait un bond de 42 % lors de leur premier jour de trading sur le Nasdaq. Le fournisseur de logiciels pour le « cloud » a levé environ 625 millions de dollars lors de son introduction en bourse. La société, cotée sous le symbole TTAN, a placé ses actions à 71$, ce qui était au-dessus de la fourchette prévue. L’action a ouvert et clôturé à 101 dollars exactement. Sur la base du cours de clôture, la capitalisation boursière de la société s’élève à environ 8.9 milliards. Le marché de l’IPO, bien que très limité cette année, reste néanmoins très chaud ! Et pour terminer sur une note d’humour, le Roi de France a encore une fois botté en touche et il n’y a toujours pas de Premier Ministre en France. Mais la bonne nouvelle, c’est que POUR L’INSTANT, Bayrou n’est pas nommé Premier Ministre. On devrait en savoir plus ce matin.

Les chiffres du jour

Côté chiffres du jour, il y aura l’inflation en France et en Espagne et puis ça sera le week-end – ce qui devrait nous permettre d’attendre encore un peu la FED ; mais ça passera plus vite. Passez donc une très belle journée et on se revoit lundi matin pour la dernière semaine de l’année.

Soyez fort et à lundi !

Thomas Veillet

Investir.ch

« Sometimes the most important thing in a whole day is the rest we take between two deep breaths. »— Etty Hillesum