Hier après-midi, comme pas mal de dimanches durant l’année, c’est après-midi Formule 1. Cette saison 2024 aura été mythique pour plusieurs raisons, Hamilton qui quitte Mercedes, Leclerc qui gagne Monza et Monaco, Sainz qui laisse son baquet à Hamilton, sans oublier Verstappen qui aligne son quatrième titre consécutif de Champion du Monde. Mais en écoutant les commentaires d’après course et en lisant la presse financière du week-end pendant la nuit, j’ai eu comme l’impression que l’on vivait aussi la fin de la saison boursière, comme la F1 l’avait fait à Abud Dhabi la veille. Tout comme les pilotes de F1, les investisseurs sont fatigués de l’année, mais satisfaits.

L’Audio du 9 décembre 2024

Comparaison difficile

Alors je vous rassure, je ne vais quand même pas comparer les choses aussi facilement, mais il faut dire qu’il y a quelque chose qui donne l’impression que tout est fini. En lisant un article du Barron’s très tôt ce matin, j’avais le sentiment que même s’il reste deux grosses semaines avant 2025, plus personne n’a vraiment envie d’y aller. Le Bitcoin a passé les 100’000, le S&P500 a franchi la barrière des 6’000 et ne semble plus vouloir regarder derrière, le Dow Jones a passé les 45’000 points, Apple se rapproche à toute vitesse des 4’000 milliards de market cap et Nvidia est resté Nvidia durant toute l’année et à aucun moment elle n’aura laissé supposer que sa croissance ralentissait, ou que ses ventes pourraient s’infléchir parce que les investisseurs en ont marre de jeter de l’argent dans le vide sans vraiment voir les retour sur investissement.

La Chine commence à planter les premières graines de son recovery, le S&P500 aura battu près de 60 records historiques en 2024 et sur les deux dernières années nous avons vécu des performances transcendantales poussées en avant par des rêves de baisse des taux qui ont fini par arriver en septembre cette année. Et un peu plus tôt pour ce qui est de l’Europe. Tenez, l’Europe, parlons-en : la France n’a plus de gouvernement et apparemment ça risque d’être 30 mois sans gouvernement pour un pays qui est piloté par un pervers narcissique qui est incapable d’assumer ses responsabilités sur ses erreurs de gestion, pourtant le CAC40 s’en sort moins mal que prévu. Et c’est sans parler du DAX qui n’en peut plus de battre des records alors que les Allemands sont au bord de la dépression et que les fleurons de leur industrie sont au bord du gouffre, puisque l’automobile ne fait plus recette dans le pays d’Olaf Scholz, Olaf qui devrait d’ailleurs quitter son job de Chancellier durant le premier trimestre 2025 et qui est devenu moins populaire que son homonyme de la reine des neiges.

Un bilan thermo-nucléaire

Alors que j’écris cette liste, que je rédige ce bilan 2024, je ne peux m’empêcher de penser qu’au matin du 9 décembre, nous avons quand même vécu des évènements exceptionnels et que j’en ai oublié une quantité folle. Mais au regard de ce que nous avons vécu ces 11 derniers mois, il y a de quoi être très fatigués et d’avoir juste envie de se poser, se poser comme les pilotes de Formule 1 étaient tous en train de prévoir de faire hier après-midi. J’avoue que j’adorerais avoir la chance de partir au soleil et de ne plus rien faire jusqu’en mars prochain. Sauf qu’on ne vit pas tous dans le même monde. Néanmoins, le sentiment de ce début de semaine me donne l’impression que nous n’avons plus envie et qu’après l’avalanche de records battus et cette résilience affichée tout au long de l’année, les marchés sont au bout du rouleau et on a juste envie que ça se termine.

Après, même si nous avons l’impression que l’année n’a montré que des belles choses, il faut aussi – et quand même se souvenir – que la macro-économie n’a pas été aussi euphorique que les performances du marché veulent bien le laisser croire. Et s’il en en fallait encore plus, lorsque l’on regarde les chiffres de l’emploi – les FAMEUX NON-Farm Payrolls – de vendredi dernier, c’est un peu la publication qui vient résumer l’ensemble des publications de l’année : des publications pas terribles, mais desquelles on a réussi à extraire le bon grain presque à chaque fois, même si souvent, on a pu douter de la véracité des chiffres qui nous ont été annoncés, des chiffres qui parfois ont été même entachés de doutes qui pouvaient laisser croire qu’ils avaient été manipulés pour arranger les bidons de la candidate Démocrate lors des élections de début novembre – je reste cependant convaincu que c’est mon côté obscur et complotiste qui me fait dire ça.

L’autre côté de la pièce

Néanmoins, il faut rester conscient et admettre que les chiffres économiques que l’on nous annonce ces derniers temps, laissent tout de même à désirer. Regardez simplement les chiffres de Non Farm Payrolls de vendredi dernier. Le taux de chômage est très légèrement monté en novembre à 4,2%, comme c’était prévu par les experts. Ensuite et selon les calculs savants des « clowns » du « Bureau of Labor Statistics », l’économie américaine aurait créé 227’000 emplois en novembre. Et j’insiste sur le « AURAIENT » créé… Parce que personnellement, je pense que ces chiffres sont bidonnés et qu’ils ne veulent strictement rien dire. ET ILS VONT MÊME plus loin, puisqu’ils ont RÉUSSI à réviser les chiffres du mois dernier à la hausse – 36’000 contre 12’000 annoncés début novembre. Globalement, les attentes des experts étaient autour des 200-210’000 créations d’emplois. C’était donc un SUPERBE MOIS qui démontrait encore une fois la PUISSANCE de l’économie américaine.

Enfin, si l’on part du principe que ces chiffres sont VRAIS… ce dont je doute fortement personnellement. À ce stade-là, ça n’est même plus du doute, c’est la conviction profonde qu’on se fout de nous.

Si vous vous souvenez encore du mois d’octobre, vous vous souviendrez qu’il y a eu les ouragans Milton et Helen, sans oublier les grèves chez Boeing. Ces évènements perturbants pour les gars du BLS – parce que ça les force à réfléchir, chose qu’ils ne font pas habituellement – les avaient poussés à « mettre de côté 100’000 emplois. 100’000 emplois qui ont été « recrédités » sur le compte du mois de novembre. EN GROS, ça ne sont pas des emplois créés, mais simplement des grévistes qui retournent au travail…

Des autres sondages

En conclusion, ces chiffres démontrent que l’économie reste robuste (en théorie) et il n’y a plus aucun doute sur le fait que la FED va baisser les taux en décembre. Sauf que ça n’est pas aussi simple. Si l’on regarde un peu plus loin et si l’on se base sur d’autres sondages ; une enquête sur les ménages a montré une faiblesse significative via des chiffres qui n’ont rien à voir avec les NFP. Selon un sondage qui se concentre sur les ménages américains, le nombre de personnes employées auraient chuté de 355’000 en novembre. En conclusion, il y a donc quelqu’un qui ment dans l’histoire. Ou alors qui ne dit pas la vérité. Toujours dans le même thème et basé sur le même sondage, on a appris la semaine dernière que sur le mois de novembre, il y 111’000 emplois à temps plein qui ont été supprimé et 268’000 à temps partiels,… Comment arrivent-ils à créer 227’000 emplois au BLS dans la même période… Alors oui, je suis d’accord, on ne sait pas trop d’où sort cette salade de chiffres et quel crédit on peut leur donner, mais cela démontre une chose : l’emploi n’est pas si fort qu’on veut bien nous le vendre depuis 9 mois.

Vous en voulez encore ? Les chiffres du chômage américain démontre que dorénavant le chômage longue durée touche désormais 1.7 million de personnes, contre 1.2 million l’année dernière – si je me souviens bien de mes cours de maths, ça fait 500’000 personnes de plus qu’il y a 12 mois qui sont au chômage longue durée et qui n’ont plus de revenus mensuels depuis bien longtemps. Il ne reste plus qu’à espérer qu’ils étaient tous « long BITCOIN et long DOGECOIN depuis 6 mois. Et puis – on va conclure avec le secteur privé – depuis neuf mois, le secteur privé perd des jobs… 214’000 emplois de moins sur l’année en glissement annuel… Le seul mois de 2024 où des emplois ont été créés dans le secteur privé, c’était le mois de janvier… Aucun doute, tout va bien. Par contre, on peut vraiment se demander où le BLS a été chercher ces 277’000 nouveaux jobs créés. Je veux bien admettre que l’on a reporté 100’000 jobs d’octobre à novembre, mais d’où viennent les 177’000 autres ???

Pour être franc, je pense que tout cela n’est que du bidouillage et que les gars du BLS n’ont pas la moindre idée de ce qui se passe dans le secteur de l’emploi non-agricole. Mais je pense aussi que tout le monde s’en fout parce que comme Trump va arriver, on parie tous sur le fait qu’il va retourner l’économie créer des emplois à tours de bras et que l’inflation ne va même pas remonter parce qu’elle a peur de lui.

Le retour de l’inflation

OUI, L’INFLATION ! On en parle de l’inflation ? Non parce que maintenant que les chiffres de l’emploi sont sortis pour le mois de novembre, que les membres de la FED sont en congé pendant 10 jours et n’ont pas le droit de parler d’économie, de taux et de macro jusqu’au FOMC Meeting du 18 décembre, on a plus ou moins admis que les NFP’s de vendredi étaient le dernier chiffre concret qui sera mis à disposition de la FED pour leur brainstorming. Pourtant, ça n’est peut-être pas 100% exact. Pas 100% parce que cette semaine, nous allons encore devoir reparler d’inflation parce qu’il y aura le CPI en Allemagne dès mardi, puis le CPI américain mercredi, le PPI jeudi – et que jeudi, il y aura aussi le CPI français – sauf que lui on s’en fout parce qu’ils n’ont plus de gouvernement, alors ça ne compte pas.

Inutile de vous dire qu’à l’heure où je vous parle, il est plus que probable que Powell va baisser les taux de 25 bp dans 10 jours, MAIS, en fonction des données du CPI et du PPI de cette semaine, on risque d’être amenés à se poser des questions sur notre jugement. En effet, sur les données du mois passé, le CPI, le PPI et le PCE montraient des signes de retour à la hausse. Alor imaginez un instant que CPI de ce mercredi continue son chemin haussier de 0.1%, tout comme le PPI de jeudi. Que la semaine prochaine, Powell baisse les taux de 25 bp en disant qu’ils « observent attentivement le comportement de l’économie et de l’inflation afin de ne pas se laisser tacler par derrière en cas d’un retour conquérant de l’inflation… » – À votre avis, que se passerait-il sur les marchés ? Imaginez un instant que l’on nous instille l’idée que, potentiellement, la FED pourrait envisager de monter les taux en 2025 ? Est-ce que nous changerions notre prise de position par rapport à ce délire haussier des marchés financiers ? Est-ce que nous envisagerions de réduire notre risque haussier à l’idée que l’inflation pourrait soudainement être un peu moins transitoire et un peu moins sous contrôle ??? Je n’affirme pas, mais je pose la question ! Je ME pose la question.

La bonne nouvelle de la semaine

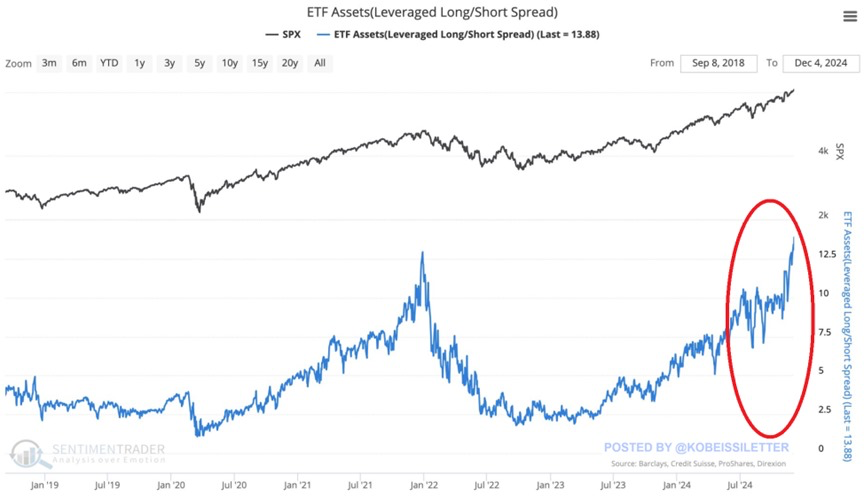

Avant de vous laisser vaquer à vos occupations, je viens de tomber sur une statistique qui a le pouvoir de me faire tomber les chaussettes. Sachez qu’à l’heure où je vous parle, il y a maintenant environ 14 dollars d’actifs dans les ETF américains à effet de levier pour jouer la hausse pour chaque dollar dans des fonds qui jouent la baisse. Le ratio MEGA-BULL contre Bear est donc de 14 pour 1. Et pire : cet écart entre les ETF’s long et short a doublé en l’espace de quelques mois. Il a également dépassé le précédent record de 13 dollars pour 1 dollar établi en décembre 2021. Et quand je vous dis que ça fout les jetons des écarts pareils, il faut aussi savoir que dans le même temps, les actifs sous gestion des ETF américains à effet de levier ont atteint un record d’environ 120 milliards de dollars. Imaginez encore une seconde que soudainement, les investisseurs qui n’ont jamais été aussi optimistes décident de changer d’avis et de réduire ce montant de 120 milliards.

C’est peut-être pour toutes ces raisons que les investisseurs sont fatigués. Fatigués comme à la fin d’une saison de Formule 1 quand les pilotes sont lessivés et qu’ils n’ont plus qu’une seule envie : aller se balader dans les eaux bleues du Pacifique sur leurs yachts à 200 millions. Bon, en ce qui me concerne, j’irais sur une « mouette » dans les eaux glacées du lac Léman, mais je dois dire que l’effet reposant pourrait être bien être pareil. Mais quoi qu’il en soit, les investisseurs n’ont jamais été aussi optimistes – tout simplement JAMAIS. En attendant, il nous reste maximum 15 jours de trading en cette année 2025 et il va falloir les utiliser au maximum. Les utiliser pour se motiver à faire monter le S&P500 à 6’400, les utiliser pour faire monter le Bitcoin à 125’000$ ou encore faire monter Apple de 10% pour aller chercher les 4’000 milliards. De toutes façons, le risque est presque nul puisque dans un peu plus d’un mois, Trump va prendre le pouvoir et mettre tout le monde d’accord sur la croissance, l’emploi, l’inflation, la croissance – encore une fois – et les cryptomonnaies.

Alors oui, on peut être fatigué, on peut être vidé, mais il reste encore quelques tours de circuit et il va falloir les faire sans se plaindre, sans rechigner, la prochaine saison sera sûrement encore meilleure, c’est en tous les cas ce que pensent les experts en Formule Un. Et vous, vous en pensez quoi ???

Les chiffres du jour

Côté chiffres, cette semaine sera chargée. La semaine qui nous attend sera basée sur la BCE qui annoncera sa décision sur les taux dès jeudi après-midi, mais il y aura aussi le PIB Japonais, le CPI et le PPI chinois le même jour, puis le Trade Balance chinois le lendemain… Mardi il y aura également le CPI en Allemagne, puis dès mercredi on va enchaîner le CPI et le PPI aux USA… Vous l’aurez compris, on n’a pas fini de parler de l’inflation…

Passez une excellente journée, un très bon début de semaine et moi je vous retrouve demain, comme d’habitude. Ben oui, la saison n’est pas terminée !!!

Thomas Veillet

Investir.ch

“I don’t need people shouting at me to tell me what I did wrong.”

Max Verstappen