Même si hier la journée était à moitié fermée aux USA, l’absence de volume n’a pas empêché le S&P500 de battre son 46ème record historique de l’année. Le Dow Jones, quant à lui, a terminé pour la première fois de l’histoire au-dessus des 43'000 points. La question n’est plus de savoir si le S&P500 va aller à 6'000, la question est plutôt de savoir : « quand est-ce que cela va se produire ». Il n’y a pourtant rien de neuf à se mettre sous la dent. L’économie est toujours ce qu’elle est et pourrait nous pousser à se poser plein de questions, mais ça n’est pas la mode en ce moment. Pour l’instant nous attendons les 80 sociétés et plus qui vont publier cette semaine.

L’Audio du 15 octobre 2024

Télécharger le podcast

Démarrage en douceur, mais dans le vert

Les chiffres de ce lundi auront été éloquents : les USA sont au plus haut de tous les temps, le Nasdaq n’y est pas encore, mais c’est une question de jours (ou d’heures). Hier soir Nvidia a terminé en hausse de 2.4% ET au plus haut de tous les temps. On reparle donc du fait que la société de Jensen Huang est bientôt (à nouveau) la plus grosse capitalisation mondiale, plus grosse qu’Apple, même s’il n’est nul besoin d’avoir fait de grosses recherches sur le fait que les deux sociétés sont incomparables et que la valorisation du champion du monde des semiconducteurs pourrait se discuter. Nous n’en sommes plus là. Actuellement, c’est une question de mode. Et hier, la techno était à la mode. Le fait que les produits de Nvidia soient plus ou moins « sold out » pour 12 mois lui aura suffi pour battre de nouveaux records et pour remonter encore un peu le niveau des attentes lors des publications du 14 novembre.

L’intelligence artificielle était donc à la mode hier, puisqu’au-delà de Nvidia, il y avait aussi ARM et Qualcomm qui s’envolaient. Apple, Google et Microsoft étaient également de la partie, mais dans une moindre mesure. Quoi qu’il en soit, il semblerait que les doutes qui nous avaient étreints depuis quelques temps au sujet de l’AI, se sont volatilisés à l’aube de la saison des résultats qui va recommencer à pleine bourre en ce mardi, lendemain de week-end prolongé. Aujourd’hui nous allons encore profiter du vent arrière offert par les banques, puisque c’est le tour de Goldman, Citi et Bank of America. Il y aura encore d’autres financières de moindre importance et ensuite, place sera faite au secteur de la tech avec ASML qui ouvrira les feux demain matin, suivi par TSMC jeudi. Pour le reste, lorsque l’on regarde les marchés US, on se demande comment la dynamique peut être si forte avec une économie qui ne cesse de montrer des signes de faiblesse, mais je crois qu’il est temps d’arrêter de croire que l’économie a quelque chose à voir avec la bourse. C’est devenu deux mondes différents et il n’y a plus rien en commun.

Waller a des doutes

Hier soir, un des membres proéminents de la FED, Christopher Waller, a exprimé ses doutes sur le « besoin » de baisser trop agressivement les taux. Il a expliqué que, selon lui, l’économie était bien trop forte pour qu’il soit nécessaire de « trop baisser » les taux. On ne sait pas trop s’il veut dire qu’il n’est pas nécessaire DU TOUT de baisser les taux, ou s’il veut simplement exclure la possibilité de baisser les taux de 50 BP. Si c’est la seconde qui s’applique, il faudrait que quelqu’un lui explique que ça fait depuis les NFP’s d’il y a deux semaines que le marché et les « gens qui savent », ont déjà tiré un trait sur la possibilité d’un second JUMBO RATE CUT.

Toujours est-il que Waller a également exprimé ses craintes de voir l’inflation qui montre à nouveau des signes de résistance. On ne va pas dire qu’elle repart à la hausse, ça serait aller trop vite en besogne, mais les mots du gouverneur de la FED montrent tout de même que le doute en lui est en train de s’immiscer, même si ENCORE une fois, il va falloir commencer à admettre que l’on se fout totalement de l’économie. Ce qui compte, c’est la hausse. C’est la hausse l’important.

Pourtant il y a des mauvaises nouvelles

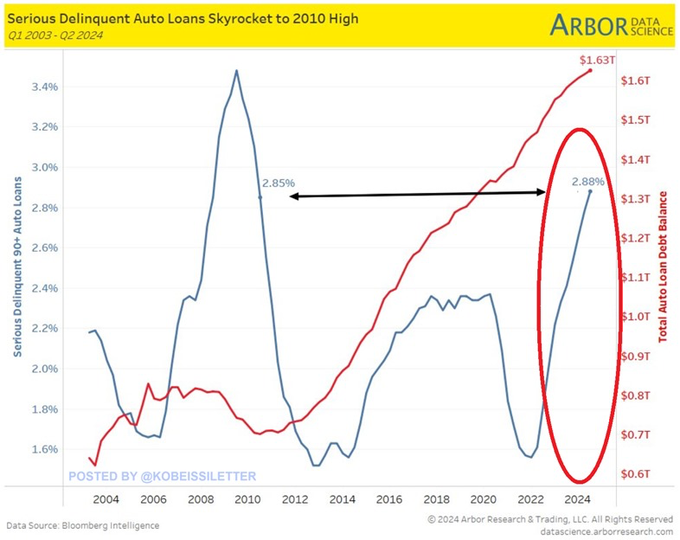

Si l’on veut encore une preuve de cet état de fait, on pourra signaler que Les défaillances des crédits autos aux USA sont en train de monter en flèche ; le taux d’impayés sur les leasings est maintenant de 2,88 %. Ce qui est le chiffre le plus élevé depuis 2010 ! Un pourcentage qui a doublé en 2 ans et demi. L’augmentation des défauts dans cette catégorie du crédit grimpe à un rythme que l’on n’avait plus vu depuis 2008, sauf qu’en 2024, la dette « auto » des Américains a atteint le chiffre ahurissant de 1’630 milliards de dollars, ce qui représente 92% de plus qu’en 2008.

Pour couronner le tout, dans les chiffres de l’inflation, on se rend compte que les assurances autos sont en hausse de 15% sur 6 mois. MAIS HEUREUSEMENT, le S&P500 est au plus haut de tous les temps, Nvidia ; c’est trop cool et lorsque l’on regarde le put-call ratio, on se rend compte que plus personne n’a envie de protéger son portefeuille – et la VIX aussi, elle se dégonfle. Et je ne vous dis même pas ; je pourrais vous sortir une nouvelle économique immonde tous les jours et en avoir encore en réserve pour le week-end, mais tout le monde s’en fout. La hausse appelle la hausse !

Et puis il y a l’Europe

Si les USA sont en folie même pendant les week-ends prolongés, on ne peut pas dire que l’Europe soit en retard. Sans compter que ça n’était même pas férié en Europe. Le DAX terminait sa séance au plus haut de tous les temps et je ne vais même pas revenir sur les perspectives économiques immondes annoncées par Berlin la semaine dernière, ça n’intéresse personne. Non, le marché allemand est 100% concentré sur le fait que les chiffres trimestriels « devraient apporter une impulsion positive » – ce n’est pas moi qui le dis, je l’ai juste lu ce matin. Mais c’est adorable, l’Allemagne bat des records parce que les boîtes américaines vont publier des bons chiffres. Non, parce que je pense que ça n’est pas grâce aux chiffres de BMW ou Volkswagen que l’on fait tirer le DAX. L’indice allemand est donc au plus haut de tous les temps et il ne reste plus que 500 points pour atteindre les 20’000, ça serait quand même ballot de rater ça.

Du côté de la France, le cirque politique continue plein pot, entre l’autre débile de Macron qui se fait mousser au salon de l’auto avec du « moi-je » à tous les étages et l’équipe de clowns non-élus qui gèrent le budget en se payant des primes supplémentaires pour « mieux sauver la France », le CAC40 trouve encore moyen de monter quand même. Personne n’est effrayé par l’équipe de tocards qui est aux commandes, comme s’il y avait – là encore – une dissociation totale entre croissance économique à venir et marchés boursiers. Hier le CAC a terminé en hausse de 0.43% et n’est pas VRAIMENT au plus haut de tous les temps. Mais il faut tout de même bien comprendre que les marchés du Vieux Continent continuent de grimper en attendant avec impatience la bouteille d’oxygène qui sera offerte par la BCE ce jeudi. Les scénarios s’orientent de plus en plus vers une baisse de 25 bp jeudi et une seconde en décembre. Le rêve serait un JUMBO RATE CUT pour faire comme Jerome, mais il semblerait que personne n’y croit. En attendant, lorsque l’on regarde la photo de l’instant « T », on espère réellement qu’une baisse de 0.25% va suffire à relancer une économie qui a l’air aussi resplendissante que les indices de confiance d’Emmanuel Macron. Et puis, pour conclure au sujet du CAC40, on retiendra aussi que l’indice peinait quand même dans sa hausse, parce que le luxe est toujours en berne en attendant d’y voir plus clair sur le stimulus chinois et ça pourrait durer encore, les Chinois ayant un peu de peine à communiquer sur leurs intentions.

L’Asie, la Chine et l’impatience

Du côté de l’Asie, les Japonais sont de retour après un week-end prolongé également. Et ils se sont immédiatement alignés sur Wall Street en grimpant de plus de 1.5% dès l’ouverture. Du côté de la Chine, on a donc bien compris ; le gouvernement chinois a expliqué qu’ils avaient une marge de manœuvre importante pour augmenter la dette publique et le déficit budgétaire, mais sans livrer de détails. On a donc bien compris qu’il va falloir attendre une prochaine réunion agendée à la fin du mois pour y voir plus clair. Dans le doute, le luxe est en panne, Hong Kong recule de 1.27% et la Chine de 0.52%. D’ailleurs, au passage je vous livre un petit chiffre qui fait rire : on ironise souvent en disant que tant que les Chinois ne referont pas la queue chez Vuitton, le luxe ne repartira pas comme on aimerait et bien hier, JP Morgan a estimé que les Chinois représentaient 30% des chiffres d’affaires des « maisons de luxe ». Donc, si vous voulez investir dans LVMH et que vous voulez « timer » votre investissement ; vous prenez une paire de jumelles et un bloc-notes, vous allez vous poser devant la boutique Vuitton sur les Champs-Élysées, et vous comptez les Chinois. Ensuite vous faites une règle de trois et vous saurez quand ils seront vraiment de retour…

Du côté du pétrole, ça n’est pas triste non plus. Depuis 24 heures, le baril est en train de vivre le double effet « kiss cool ». Tout d’abord, il y a la Chine qui ne veut pas donner de détails sur son stimulus. On en a donc déduit que la consommation n’allait pas reprendre aussi vite que nous l’aurions voulu. Si la consommation ne reprend pas aussi vite, les Chinois vont consommer moins de pétrole. Donc, c’est une raison de vendre le baril. Ces craintes ont même été exacerbées par le fait que l’OPEP a revu à la baisse ses prévisions de demande de pétrole pour le troisième mois d’affilée. Sauf que vendre le baril avec les Israéliens qui menacent de bombarder les raffineries iraniennes, c’est pas une bonne idée… SAUF QUE, depuis hier, il y a un rapport qui circule comme quoi les Israéliens se sont fixés des objectifs militaires à frapper en Iran et non des objectifs pétroliers ou civils. Et comme on voit bien qu’en ce moment, ils ne frappent jamais d’objectifs civils, on peut tout de suite en déduire qu’il n’y a ABSOLUMENT aucun risque du côté des raffineries… En tous les cas, les plans de bombardement de Tsahal étant visiblement accessibles à tous, les traders pétrole ont donc tapé sur le brut qui n’a plus aucune raison de monter si personne ne veut de lui et surtout si Israël décide de ne faire que des frappes ciblées sans dommages collatéraux. À l’heure actuelle, le brut se traite à 71.57$. La moyenne mobile des 50 jours a cédé et le prochain support est autour des 69$. Pendant ce temps, l’or est à 2660$ et le Bitcoin est à 65’500$.

Les nouvelles neuves

Du côté des nouvelles du jour, on apprend que l’administration Biden est à nouveau en train de peser le pour et le contre au sujet de la limitation des ventes de puces Nvidia ou AMD a des pays dit « sensibles », afin de limiter leur développement au niveau de l’IA. La nouvelle approche fixerait un plafond aux licences d’exportation pour certains pays dans « l’intérêt de la sécurité nationale » – C’est surtout les pays du Golfe qui seraient visés. Autrement il y a aussi Neil Kashkari qui est également timoré sur les prochaines baisses de taux, le patron de la FED de Minneapolis pense qu’il y aura encore d’autres baisses modérées, mais qu’il faudra savoir raison garder pour la suite. Encore une fois, on va nous dire que ça vole à vue et que ça « dépendra des données économiques », même si tout le monde se fout de la macro.

Et puis, petite polémique du côté de chez Tesla, dans différents articles qui contiennent pas mal de conditionnel dedans, il semblerait que les robots Optimus qui étaient présentés lors du dernier « showcase » de Musk, étaient « supervisés » par des humains – tout au moins sur certaines de leurs actions. Tesla n’a pas commenté la rumeur, mais il est clair que si vous achetez un robot et qu’en plus il faut engager un employé pour le piloter, ça n’est pas sûr que ça soit très rentable. On va dire que dans le doute, le développement n’est pas terminé, parce que sinon, c’est l’escroquerie de l’année. On notera encore que Nassim Taleb, plus connu sous le nom de « celui qui a écrit le bouquin sur le Black Swan », s’est exprimé hier et le moins que l’on puisse dire, c’est qu’il n’est pas « super-optimiste » pour la suite. Il a déclaré que le marché présentait des parallèles avec les krachs précédents et qu’il était le plus fragile depuis 20 ans – si ça n’est pas 30 ans – il a également déclaré que les niveaux d’endettement et la valorisation des marchés était « délirants ». Je l’aime bien moi, ce gars.

Les chiffres du jour

Pour ce qui est des chiffres du jour, en dehors de Goldman Sachs et consorts, il y aura aussi LVMH qui va publier ses chiffres du trimestre. Inutile de vous dire que ça sera très intéressant. Rapport à la surveillance mise en place sur les Champs. Pour ce qui est de la macro – le sujet dont tout le monde se fout – il y aura le CPI en France et en Espagne. Il y aura également le ZEW en Allemagne et en Europe, ainsi que la production industrielle. Aux USA nous aurons le New York Empire State Manufacturing Index.

Actuellement les futures sont en hausse de 0.12%, comme d’habitude et rien ne peut empêcher notre marche en avant. Avec un peu de chance, les 6’000 seront parmi nous d’ici la fin de la semaine. Il temps d’acheter les t-shirts et les casquettes.

Passez une excellente journée et nous, on se voit demain ! Que la force de l’IA soit avec vous !

Thomas Veillet

Investir.ch

“Success usually comes to those who are too busy to be looking for it.” – Henry David Thoreau