Si l’on doit parler de ce qui s’est passé sur les marchés hier, il n’y a pas besoin d’aller chercher bien loin. L’Iran a répliqué aux multiples attaques d’Israël. L’annonce a été faite dans la journée – oui, parce qu’aujourd’hui, en 2024 – les pays belligérants font des annonces officielles à la CIA pour que tout le monde soit clairement au courant du bombardement à venir. Enfin, les Iraniens préviennent, mais Netanyahou fait comme il veut parce que lui, il chasse le terroriste et il a un passe-droit spécial. Toujours est-il qu’à l’heure dite, l’Iran a balancé des missiles sur Israël, ouvrant la porte à une réplique musclée dans les jours à venir. Et le marché a entendu le message.

L’Audio du 2 octobre 2024

Télécharger le podcast

On comprend vite, mais faut expliquer longtemps

Sincèrement, on ne va pas dire que cette annonce est une surprise. On ne va pas hurler à la mort en disant qu’on ne l’avait pas vu venir. À force de tirer dans tous les sens, il fallait s’attendre à voir les Iraniens s’énerver, même s’ils ont l’air d’être moyennement motivés pour rentrer dans une guerre totale. Hier la plupart des missiles semblent avoir été interceptés par le bouclier israélien, mais comme nous avons tendance à anticiper, ça n’est pas tant l’attaque iranienne qui pose problème, mais plutôt le fait que Tsahal va répliquer et c’est l’intensité de cette réplique qui risque de déterminer l’embrasement OU PAS du Moyen Orient.

Une chose est sûre, la surprise n’est pas totale, cela fait des jours que l’on parle d’embrasement et que tout le monde s’en foutait. Du CAC au DAX en passant par le S&P, le Dow Jones et surtout, le prix du pétrole. Hier nous avons donc SOUDAINEMENT intégré le fait que ça pourrait dégénérer et qu’une guerre totale dans la région ne serait pas non plus une bénédiction économique et que, de ce point de vue-là, on pourrait largement s’en passer. Les bourses mondiales ont donc réagi comme elles le font dans chacune de ces situations et comme elles l’avaient déjà fait lorsque les Russes avaient pénétré le territoire Ukrainien, juste au moment où Zelensky avait ouvert son premier compte off-shore : on a tout vendu par principe et on a racheté du pétrole pour faire bon poids bonne mesure, parce qu’au cas où ça dégénère, ça sera moins drôle d’aller faire le plein du Classe G à la station-service. Surtout avec un baril à 150$.

Comme d’habitude

Donc hier, c’était la séance de prise de conscience, la séance où l’on se dit « OH MY GOD, ça va dégénérer et c’est la troisième guerre mondiale qui commence » – cette première réaction dure en général 24 à 48 heures durant lesquelles on vend tout ce qui est « trop risqué » et qu’on achète toutes les boîtes qui font de l’armement de près ou de loin. Lockheed en a donc profité pour continuer son ascension verticale et vivre sa meilleure vie. Il faut dire que lorsque l’on regarde le graphique de Lockheed, on a l’impression qu’ils ont racheté le business de Nvidia, qu’ils sont les premiers vendeurs de smartphones au monde et qu’ils viennent de découvrir un médicament contre l’obésité qui en plus guérit le cancer, la dépression, le COVID et le Monkey Pox et qu’en plus, ça a le goût du Nutella, mais sans huile de palme.

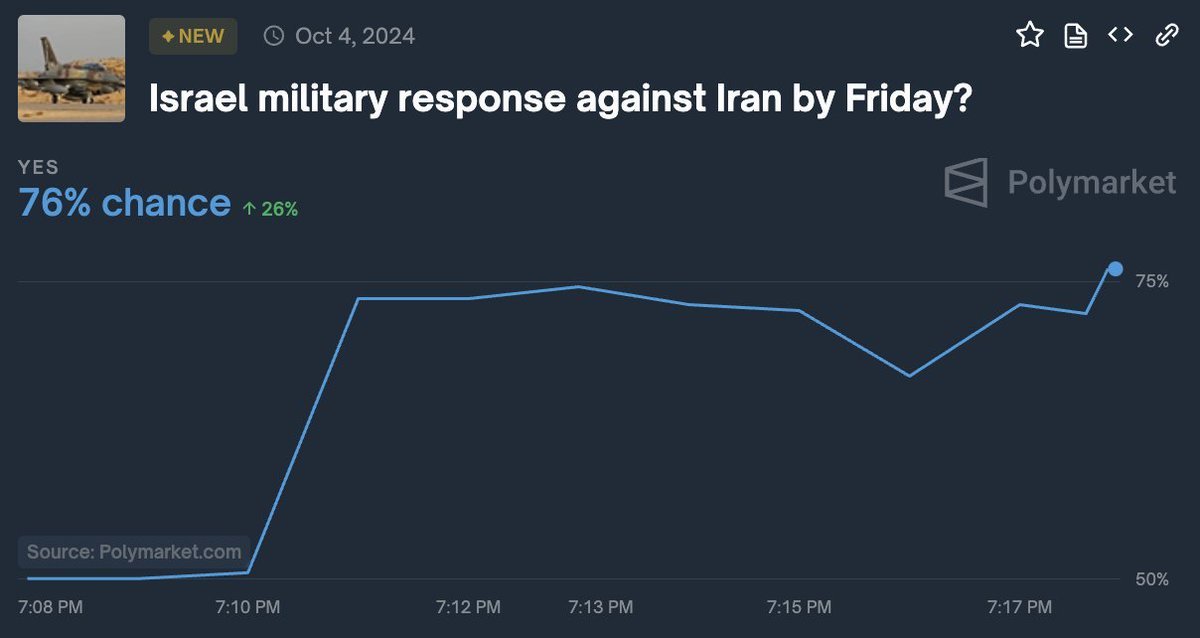

Ensuite, après cette première réaction, nous allons attendre de voir ce que va faire Netanyahou. Actuellement – et c’est totalement fou de voir ça – il y a un indicateur de marché qui estime à 76% la probabilité de réponse israélienne d’ici vendredi soir. Et AVANT la clôture du marché, s’il vous plaît, histoire que l’on ne passe pas le week-end à traiter du Bitcoin parce que c’est le seul truc ouvert. Il faudra aussi voir quelle est l’ampleur de la réponse. Non parce que si Israël balance trois roquettes sur un troupeau de chèvres au milieu du désert iranien, Wall Street ne devrait pas trop paniquer. En revanche, si la réplique est un peu plus technique et qu’ils rasent le siège de Mollahs iraniens en plein milieu de Téhéran, ça risque de se compliquer. Mais pour l’instant nous n’en sommes pas encore là, mais c’est visiblement la prochaine information que nous allons traquer.

Ensuite, la stratégie

Une fois que l’on aura une idée de l’amplitude de l’embrasement, il nous faudra encore quelques semaines pour passer du stade de la « PEUR DE LA 3ème Guerre Mondiale » à : « Au fait, il y a toujours la guerre au Moyen Orient ? » Oui, vous savez ; un peu comme on a fait avec l’Ukraine… Et puis surtout, une fois que la guerre entre l’Iran et Israël sera officielle, nous aurons le temps de revenir sur le passé pour se poser la question du « mais qu’est-ce qui se passe en temps de guerre sur les bourses mondiales ? ». Et l’on se rendra compte – comme à chaque fois – que c’est plutôt constructif pour les marchés et que même s’il y a quelques craintes au début du conflit, à la fin, c’est quand même les Bulls qui gagnent.

Statistiquement, on peut même aller creuser dans le passé pour voir que c’est généralement une bonne opportunité d’achat. En moyenne, la performance des marchés 12 mois après le début des hostilités est 2%. On peut rajouter à cette « moyenne », le fait que s’il y a une récession dans les 12 mois, la performance sera négative de 11.5%, mais s’il n’y a pas de récession, c’est plus de 9% de perf. Le seul problème qui doit encore être identifié, c’est la date du début des hostilités entre Israël et le monde arabe. Parce qu’en se basant sur l’histoire, on pourrait dire que ça a commencé bien avant hier soir – auquel cas, cette statistique n’aurait aucun sens. Mais peu importe, hier soir tous les médias financiers n’avaient que ce narratif à la bouche : « les marchés sont en baisse à cause du conflit au Moyen Orient et des risques d’embrasement qui vont avec ». Sauf qu’il n’y avait pas que ça…

D’autres justification pour flipper

Même si l’on peut dire que ce qu’il se passe au Moyen Orient a pris le dessus sur le reste, tant que le pétrole ne remonte pas à 100$ et qu’ils ne bombardent pas à l’arme nucléaire, le risque économique pour les USA et dans une moindre mesure, l’Europe, n’est pas si monstrueux que ça. En revanche, hier aux USA la grève des dockers vient de commencer et quand on voit combien le patron des syndicats est vindicatif, on peut commencer à craindre une grève qui pourrait durer plus longtemps que le conflit au Moyen Orient. Et une grève des dockers aurait le pouvoir de mettre un coup d’arrêt brutal à l’économie, à la croissance et potentiellement, à l’emploi. Taux d’intérêts recalibrés ou pas. Pour l’instant, il est encore tôt pour peindre le diable sur la muraille, mais dans les vendeurs d’hier il y avait quand même deux-trois experts qui vendaient plus à cause des dockers que des conflits de religion en l’Est et l’Ouest de Babylone.

En revanche, il faut reconnaître que la petite séance de tir de missiles iraniens aura au moins permis de nous distraire et d’attirer notre attention sur autre-chose que les chiffres de l’emploi. Non, parce qu’au cas où vous l’auriez oublié, hier il y avait les JOLTS. Alors je vous rassure, selon le chiffre publié hier, tout va bien et la baisse des taux de l’autre jour était parfaitement justifiée. On attendait 7’640’000 offres d’emploi et c’est sorti à 8’040’000, soit nettement au-dessus des attentes. Comme quoi l’emploi US cartonne, puisque même au milieu de la canicule estivale, les boîtes américaines engagent du monde comme si ça ne coûtait rien. Les offres concernent surtout le secteur de la construction et les postes gouvernementaux. En revanche, il faut tout de même noter que le nombres d’engagements fermes sur la même période était en baisse de 100’000 par rapport au mois précédent. Bref, on va attendre les NFP’s de vendredi, mais une chose est certaine, l’économie US n’est pas au top de sa forme et les 50 BP d’il y a deux semaines sont parfaitement justifiés.

Et puis il y avait les chiffres de l’ISM Manufacturing PMI. Alors je sais que Powell nous dit que l’économie est en pleine forme, tellement en forme que ça en devient gênant. Mais pourtant, lorsque l’on regarde les chiffres de l’ISM qui étaient inchangés par rapport au mois précédent mais en-dessous des attentes, on peut se demander si tout va aussi bien que cela. C’est le sixième mois consécutif de contraction de l’indice et quand on regarde le reste, comme l’ISM lié à l’emploi, c’est une véritable catastrophe : l’indice de l’emploi est sorti à 43.9, contre 46 le mois dernier. C’est le quatrième mois de suite en contraction et sur les 12 derniers mois, cette donnée était 11 fois en-dessous des 50 – donc en contraction. Je n’ai pas de licence en économie, mais disons que je n’ai pas l’impression que c’est la description idéale d’une économie qui est en pleine forme et d’un marché de l’emploi qui cartonne. Mais c’est pas grave, parce que toutes ces bonnes nouvelles font que la FED va pouvoir ENCORE baisser les taux. Actuellement, le pari est de 62% de chances de voir une baisse de 25 BP contre 52% il y a une semaine. Retenons quand même qu’hier les vendeurs ne vendaient pas UNIQUEMENT à cause de l’Iran, ça serait réducteur.

Le reste du monde

Ce matin en Asie, le Nikkei est baisse de 1.6% à cause de LA GUERRE et Hong Kong s’en tape comme de l’an 40 parce qu’il va y avoir des stimulus massifs en Chine et que comme la Chine est fermée, c’est eux qui récupèrent les ordres. À l’heure actuelle, Hong Kong est en hausse de 6% et ça frise le « complètement débile ». Il y a dix jours on parlait de risque de récession en Chine et après dix jours de « stimulus » le Hang Seng est en hausse de 33%. On dirait qu’ils sont dans le même business que Lockheed Martin. C’est du délire. Mis à part ça, le baril est de retour au-dessus de 70$ pour toutes les raisons que je vous ai donné plus haut – les missiles iraniens, tout ça et l’or est à 2673$ parce que c’est une valeur refuge. Le Bitcoin se traite à 61’750$ et tout le monde est devenu experts en bouclier anti-missiles depuis hier soir.

Dans les choses qu’il faut retenir, on notera que Nike a publié des chiffres meilleurs que les attentes hier soir after close et after bombing. MAIS… Parce qu’il y a un gros MAIS. Ils ont repoussé le meeting qui était prévu pour les investisseurs – un meeting attendu depuis longtemps et ils ont carrément retiré leur précédente guidance, sans en donner de nouvelle. Les investisseurs n’ont pas trop aimé le traitement et le titre perdait 6% after close. Il y a aussi pas mal de buzz autour des sociétés qui vont bénéficier de la grève des dockers et ceux qui devraient bien s’en sortir se nomment UPS et FedEX, puisque si l’on veut continuer à faire du shopping en Chine va falloir compter sur les avions plus que sur les bateaux. Et puis n’oubliez pas d’observer Nvidia qui donne toujours une bonne idée de la santé du secteur et de l’appétit au risque des intervenants, là tout de suite, le chart a une sale gueule. D’ailleurs, à propos du secteur, je suppose que si je vous dis : « Spruce Pine », ça ne vous dira rien. Pourtant, Spruce Pine, petite ville à une heure d’Asheville et à deux heures de Charlotte, en Caroline du Nord, est la ville qui abrite la plus grosse mine de quartz. Un quartz d’une pureté unique qui est absolument indispensable dans la fabrication des semi-conducteurs. Le problème c’est que les mines de Spruce Pine sont inondées après le passage d’Helen et les deux sociétés qui possèdent les mines, ne savent pas quand ils pourront redémarrer les opérations, ce qui pourrait – à terme avoir des conséquences sur la production des semiconducteurs parce qu’il n’y a pas d’endroit dans le monde qui peut se substituer à Spruce Pine semblerait-il. Entre ça et les dockers, ça donne de jolies perspectives à court terme. Retenez encore que Goldman Sachs a downgradé Kering pour « manque de visibilité » et ce, malgré la fièvre chinoise qui s’est emparée du secteur du luxe.

Les chiffres du jour

Pour ce qui est des chiffres du jour, il y aura des banquiers centraux qui vont parler et les chiffres de l’emploi ADP qui sont attendus à 124’000. Pour le moment, les futures sont en baisse de 0.2% et tout le monde a les yeux rivés sur ce qui se passe au Moyen Orient, même si ça n’est peut-être pas de là-bas que viendra la réponse à nos questions.

En ce qui me concerne, il me reste à vous souhaiter une belle journée et je vous retrouve demain pour continuer à traquer le monde merveilleux de la finance ! Bon café, bon bircher et à demain !

Thomas Veillet

Investir.ch

“There is nothing permanent except change.”

Heraclitus