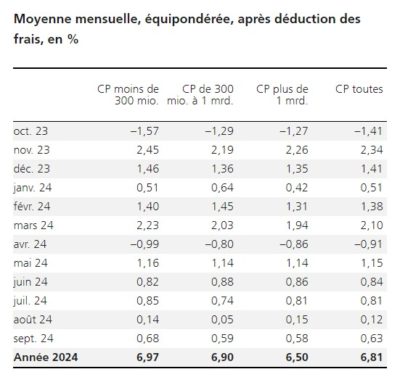

En septembre, les caisses de pension de l'échantillon d'UBS ont réalisé une performance moyenne de 0,63% après déduction des frais, variant entre –0,25% et 1,30% selon les caisses. Le rendement est de 6,81% depuis le début de l’année et le rendement annualisé est de 3,17% depuis le début de des mesures en 2006.

Les actions mondiales ont augmenté de 2% en septembre, la plupart des grands marchés ayant affiché des gains à l’exception de la Suisse, du Royaume-Uni et du Japon. Les actions chinoises ont mené la hausse, grimpant de 23,3% en raison des mesures de relance budgétaire et monétaire visant à raviver la confiance dans un contexte de baisse du marché immobilier.

Les actions mondiales ont augmenté de 2% en septembre, la plupart des grands marchés ayant affiché des gains à l’exception de la Suisse, du Royaume-Uni et du Japon. Les actions chinoises ont mené la hausse, grimpant de 23,3% en raison des mesures de relance budgétaire et monétaire visant à raviver la confiance dans un contexte de baisse du marché immobilier.

La Réserve fédérale a entamé un cycle de réduction des taux, contribuant aux sommets historiques de certains indices boursiers américains. D’autres banques centrales, dont la BCE et la BNS, ont également réduit leurs taux à mesure que les pressions inflationnistes s’atténuaient.

Dans les mois à avenir, les investisseurs devraient se positionner en vue d’une baisse des taux et se préparer aux impacts potentiels des élections américaines sur les marchés. Toutefois, les perspectives demeurent positives pour les actions et les obligations à mesure que les conditions économiques mondiales se stabilisent.

Le mois dernier, la performance médiane des petites caisses de pension avec des actifs sous gestion inférieurs à 300 millions de francs suisses était de 0,70%, soit plus élevée que la celle des grandes caisses de pension avec des actifs sous gestion de plus de 1 milliard de francs suisses à 0,54%.

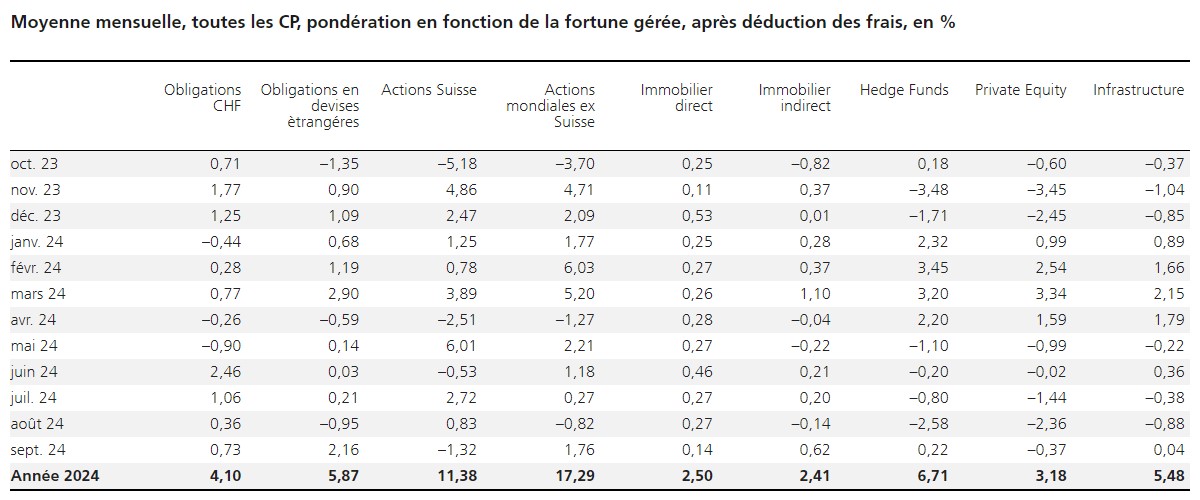

La performance moyenne des classes d’actifs a été majoritairement positive en septembre. Mesurées en francs suisses, les classes d’actifs se sont classées dans l’ordre décroissant comme suit: les obligations en devises étrangères (2,16%), les actions mondiales (1,76%), les obligations en CHF (0,73%), les placements immobiliers indirect (0,62%), les hedge funds (0,22%), les placements immobiliers direct (0,14%), les infrastructures (0,04%), le private equity (‑0,37%) et les actions suisses (‑1,32%). Le marchés suisse des actions a souffert simplement parce que il représente des valeurs défensives qui n’ont pas bénéficié des rebonds du marché. Peu de technologie, pas de défense et pas de pétrole sont des facteurs qui ont pesé sur le SMI.

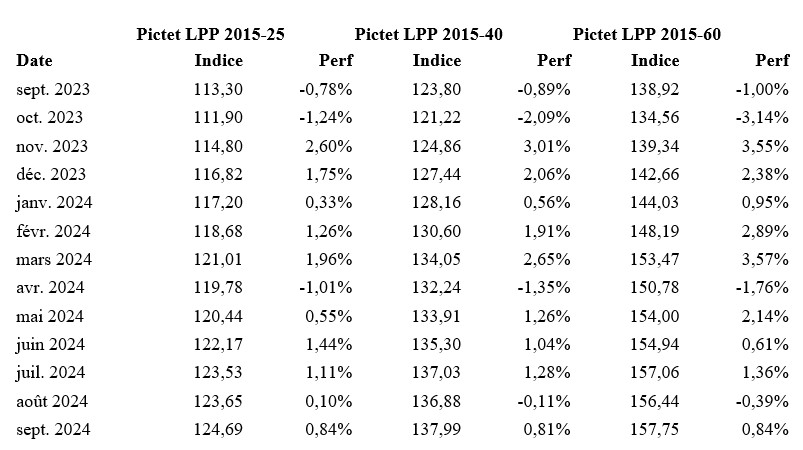

Ci-dessous nous voyons que les différents indices Pictet ont eu pratiquement les mêmes résultats ce qui est assez rare pour le mentionner.

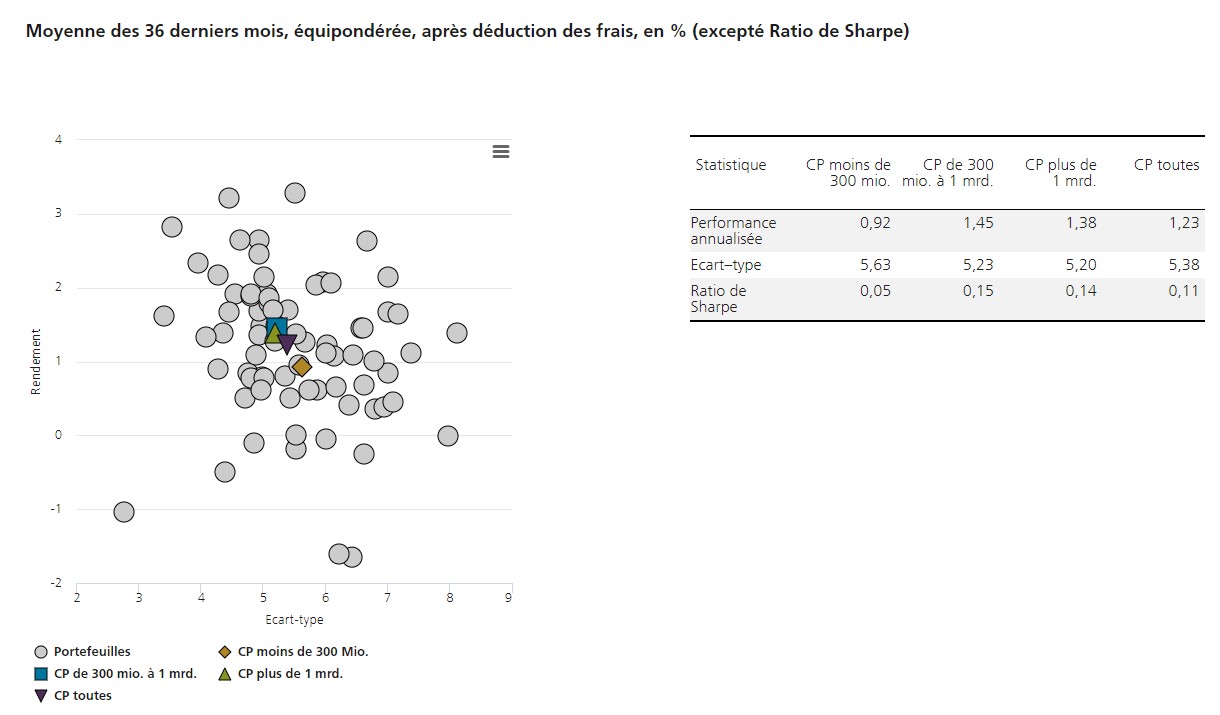

Avec une moyenne de 0,11, le ratio de Sharpe (au cours des 36 derniers mois) était supérieur à celui du mois précédent (‑0,01).

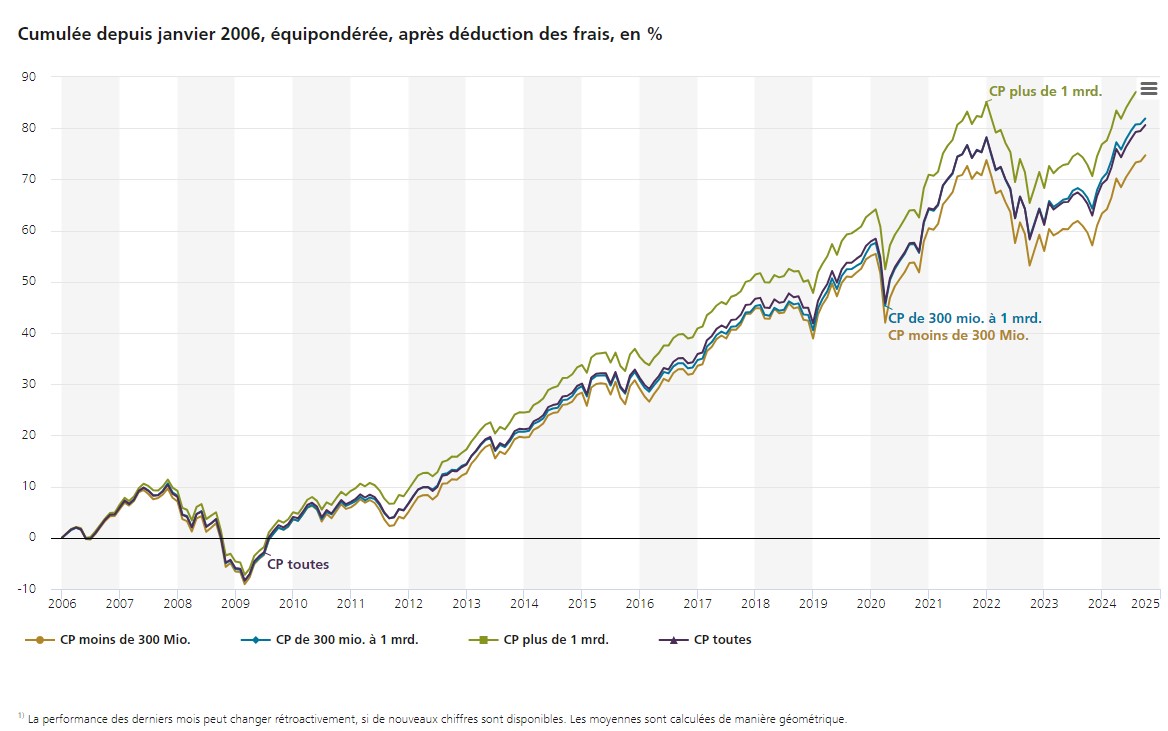

Le graphique suivant montre que les caisses de pension de l’échantillon d’UBS continuent sur leur tendance positive à fin septembre. La palme revient aux grandes caisses (plus de CHF 1 milliard sous gestion).

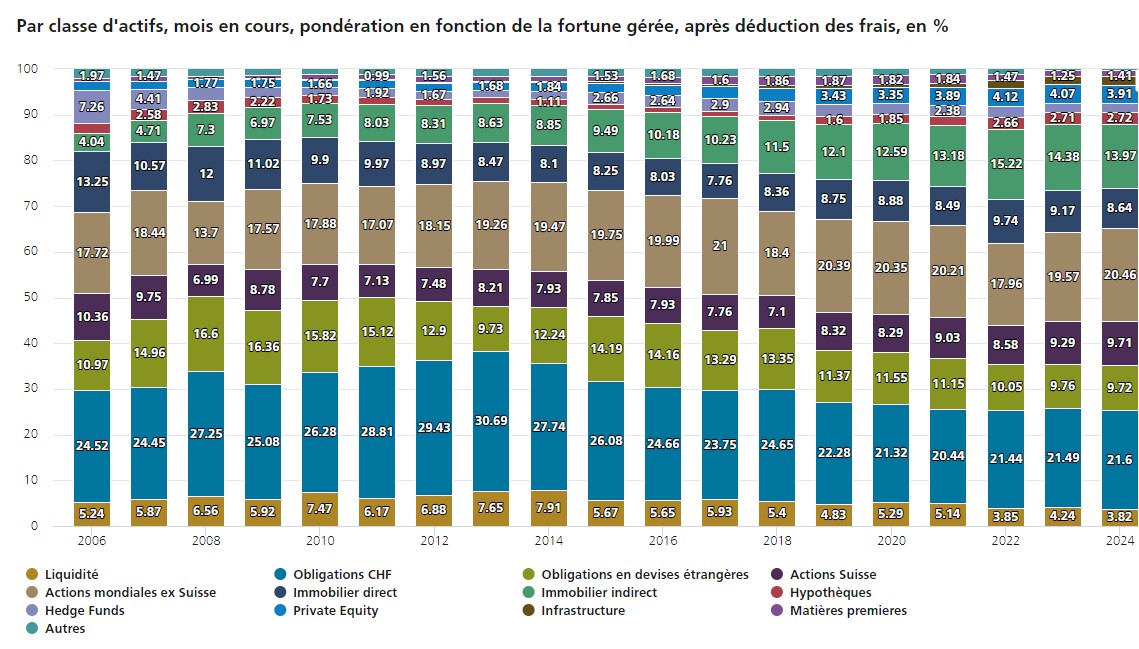

Pour finir, un dernier graphique qui montre que: l’immobilier direct et indirect représentent environ 22,6% des avoirs sous gestions en 2024 (bien plus que 17,3% en 2006) et que les matières premières ont une pondération inférieure à 2% depuis 2006.

Source : UBS, Pictet