Quand tu penses que la journée la plus dure pour écrire une chronique, c’est le lundi du Labor Day parce qu’il n’y a rien à dire et que les Américains sont encore en week-end. Eh ben le mardi tu te rends compte que c’est encore pire, parce qu’hier il y a eu trois news qui se couraient après en Europe, que les volumes étaient misérables « PARCE QUE LES AMÉRICAINS N’ÉTAIENT PAS LÀ » et que du coup ; il ne reste plus qu’à ressasser les mêmes théories que la veille sur le fait que le marché considère cette semaine comme ultra-importante à cause des chiffres de l’emploi. Reste plus qu’alors à se concentrer sur les statistiques du mois de septembre. Et là, tu te dis : vivement octobre !

L’Audio du 3 septembre 2024

Télécharger le podcast

Les chiffres ont parlé

Ce matin nous allons donc essayer de faire simple : hier il ne s’est rien passé sur les marchés européens parce que tout le monde attend de savoir ce que les marchés US vont faire et les marchés US savent qu’ils vont attendre d’en savoir plus pour s’exciter vraiment et comme il y a des chiffres importants tous les jours de la semaine – les quatre jours qui restent – on va avoir de quoi s’amuser. Mais en attendant, le SMI a terminé en hausse de 0.17% et le mouvement le plus fort des composants de l’indice est à créditer à Swisscom, qui progressait de 1.2%. Et quand c’est Swisscom le titre le plus excitant de l’indice, tu comprends que t’as eu raison de rester couché. En France, le CAC progressait de 0.2% et c’est Sanofi qui se faisait remarquer avec des avancées timides sur la lutte contre la sclérose en plaque. Le titre de la pharma française terminait en hausse de 3.62%, à quelques encablures de ses plus haut historiques. Et puis l’Allemagne grimpait de 0.13%, mais affichait quand même un nouveau record d’altitude.

Pour ce qui était des volumes, c’était bien sûr misérable et tout le monde partait en conjecture sur « ce qui pourrait sortir dans les chiffres de l’emploi cette semaine ». Ce qui est cependant rassurant, c’est que personne n’envisage une grosse déception, puisqu’il semble évident que même si l’emploi devait confirmer que ça va mal et que tout est en train de ralentir un peu partout, ça ne sera « pas grave » parce que du coup, la FED sera obligée de baisser les taux de 0.5% à la place de 0.25% et que ça va forcément rebooster l’économie à un moment ou à un autre. Finalement, on a l’impression qu’hier, pendant que les Américains éclusaient des litres de Budweiser en fêtant la fin de l’été, nous en Europe, nous avons passé notre temps à nous convaincre que tout allait bien se passer ces prochains temps, puisque les banques centrales sont nos amies et qu’elles vont toutes baisser les taux pour soutenir une économie qui menace de ralentir. Ah oui, et puis si vous aviez encore un doute : on se fout totalement de l’inflation dorénavant, puisqu’elle est officiellement vaincue et que même si vous payez certaines choses 100% plus cher qu’il y a quatre ans, c’est pas grave, parce que vous y êtes habitué.

Septembre, le mois des larmes

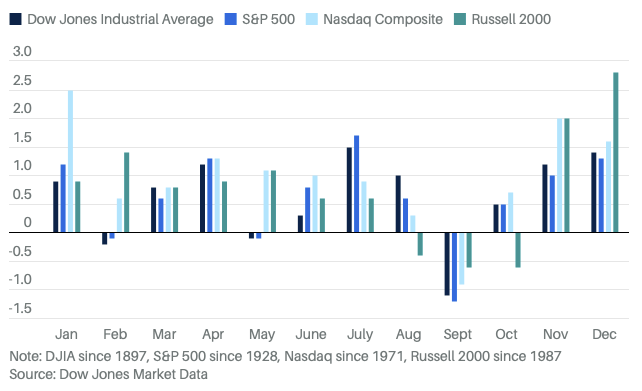

Pendant que l’on passait notre journée à penser à toutes les raisons qui font que le marché ne baissera plus jamais, certains ont quand même pris le temps de se poser et de se rappeler qu’historiquement, le mois de septembre n’est jamais un bon mois pour les indices boursiers. C’est même le pire mois de l’année – statistiquement parlant. Alors bien sûr, ça ne veut pas dire que PARCE QUE NOUS SOMMES EN SEPTEMBRE ça va forcément baisser. Mais disons que s’il y a un mois qui – statistiquement – est plus propice aux claques dans la figure, c’est le mois de septembre. Il est vrai que certains krachs et autres évènements boursiers ont eu la fâcheuse tendance à se dérouler pendant le mois de septembre, ce qui n’aide pas la moyenne sur 100 ans.

Nous sommes donc obligés de commencer le mois de septembre avec un devoir de mémoire, l’obligation de se souvenir que s’il y a un mois qui peut nous coûter cher. Mais n’oublions pas non plus que Mark Twain disait :

« Octobre est un mois particulièrement dangereux pour spéculer en bourse. Mais il y en a d’autres : juillet, janvier, septembre, avril, novembre, mai, mars, juin, décembre, août et février. »

Ce qui nous permet de nous souvenir que si septembre est connu pour être un mois pourri, octobre n’est pas mal non plus. Ceci mis à part, vous avez tous compris que je suis en train de meubler cette chronique parce qu’il n’y a rien à dire et vous allez tous me dire que ça n’est pas parce que « statistiquement » ça baisse plus en septembre que les autres mois, que CE MOIS DE SEPTEMBRE tout particulièrement, ça va baisser aussi. Et vous aurez raison, mais si on ne peut même plus utiliser des statistiques pour raconter des histoires et meubler des journées où il n’y a rien à dire, autant faire de la politique.

Septembre, factuellement

Histoire d’avoir quelque chose à raconter lors du prochain apéro du jeudredi, il vous suffira de retenir mentalement le graphique ci-dessous :

Une fois que cela sera fait, vous aurez en tête la statistique dont tout le monde parle : le mois de septembre est pourri, historiquement parlant. Il n’y pas de raison « fondamentale » pour que cela se produise, c’est simplement un fait. De nombreux experts en finance ont tenté d’expliquer ces baisses systématiques qui arrivent en septembre. Ça n’est jamais simple et on ne peut pas toujours mettre ça sur le dos de Ben Laden ou de Lehman Brothers.

Selon certains EXPERTS à Wall Street, le monde merveilleux de la finance, les traders, les investisseurs et (sûrement aussi les algorithmes qui rendent les Hedge Funds très très riches) sont généralement d’humeur maussade après les vacances d’été et rien qu’à l’idée de voir arriver l’automne, ils ont parfois envie de tout vendre ou – comme on le dit pour faire politiquement correct : « de réévaluer les portefeuilles ».

Ne pas faire l’autruche

Pourtant, malgré cette « peur du mois de septembre, les investisseurs sont d’humeur joyeuse en ce moment, puisque les actions ressortent d’un mois d’août qui a cartonné et qu’une avalanche de chiffres économiques et de discours de banquiers centraux optimistes a rassuré sur la certitude de la baisse des taux à venir. Dans cet environnement, le trader moyen n’a pas peur. Bien au contraire, il a surtout peur de rater la hausse. En ce 3 septembre 2024, on a donc l’impression que cette année, la trouille du mois de septembre ne passera pas par nous – d’ailleurs on l’a déjà eu en août (la trouille). Mais cela ne signifie pas pour autant que le marché peut se foutre de plus de 100 ans d’histoire boursière. Il y a plein de raisons de penser que ce mois de septembre pourrait être une nouvelle fois morose – mais je vais garder ces multiples raisons pour moi, histoire de meubler les prochaines chroniques quand il n’y aura rien à dire.

Allez, je vous en lâche une quand même. Posez-vous la question : que peut-il se passer si les chiffres de l’emploi de vendredi sortent nettement en-dessous des attentes et que les chiffres du mois dernier sont revus encore un peu plus à la baisse ? Va-t-on se concentrer sur le fait que « du coup », la FED va baisser les taux de 0.5% ou plutôt sur le fait que la récession pourrait tout de même faire partie de l’année 2025 ? Vous avez trois heures et je ramasse les copies….

Pour le reste

Ce matin les marchés asiatiques sont légèrement en baisse. Le Nikkei recule de 0.18%, Hong Kong abandonne 0.33% et la Chine 0.52%. Le narratif, c’est que les traders sont prudents à l’approche des chiffres de l’emploi – il y a d’ailleurs un trader quelque part qui a misé 9 millions de dollars sur le fait que la volatilité allait exploser au mois de septembre, on sent qu’il y a un peu de nervosité au milieu de cette sérénité boursière. Le pétrole est à 73.89$ alors que les rebelles Houthis continuent de tirer sur tout ce qui bouge en mer rouge. Actuellement, un pétrolier avec 150’000 tonnes de brut est en train de couler et pourrait déclencher une catastrophe écologique dans la région. L’or est à 2525$ et le Bitcoin rebondit un poil à 59’300$.

Dans les nouvelles du moment, on notera que Volkswagen envisage de fermer certaines de ses usines en Allemagne. Si cela devait se produire, ça serait la première fois depuis 87 ans. Lorsque l’on parle de désindustrialisation de l’Allemagne, en entendant ce genre de nouvelle, on peut commencer à s’inquiéter. Non, parce que c’est bien d’avoir une inflation qui revient à 2%, mais si c’est pour faire exploser le chômage derrière, je ne suis pas sûr que ça fonctionne sur le long terme. Même si le DAX est au plus haut de tous les temps. Autrement JP Morgan pense que le crash immobilier chinois n’est pas encore terminé et puis pour le reste, on va se concentrer sur les chiffres du jour.

Chiffres du jour

En Suisse, il y aura le CPI et le PIB, en Espagne nous aurons les données sur le chômage, mais c’est vers 16h00 qu’il faudra se concentrer sur l’ISM Manufacturing PMI. Ce truc-là ne nous intéresse pas trop d’habitude, mais c’est une bonne mesure de l’état de l’économie qui peut faire bouger les choses en cas de déception. On attend 47.5 contre 46.8 le mois dernier. Il faut noter que ce chiffre a tout même réussi à nous faire paniquer sur l’état de l’économie il y a quelques mois. Méfiance donc.

Pour ma part, je vous retrouve demain avec sûrement plus de trucs cool à vous raconter, parce qu’entre-deux, les marchés US auront ouvert leurs portes et il y aura enfin un peu de volume. Même si l’automne arrive inexorablement. Passez une excellente journée et :

À DEMAIN !

Thomas Veillet

Investir.ch

“Time is your Friend, Impulse is your Enemy.” John Bogle