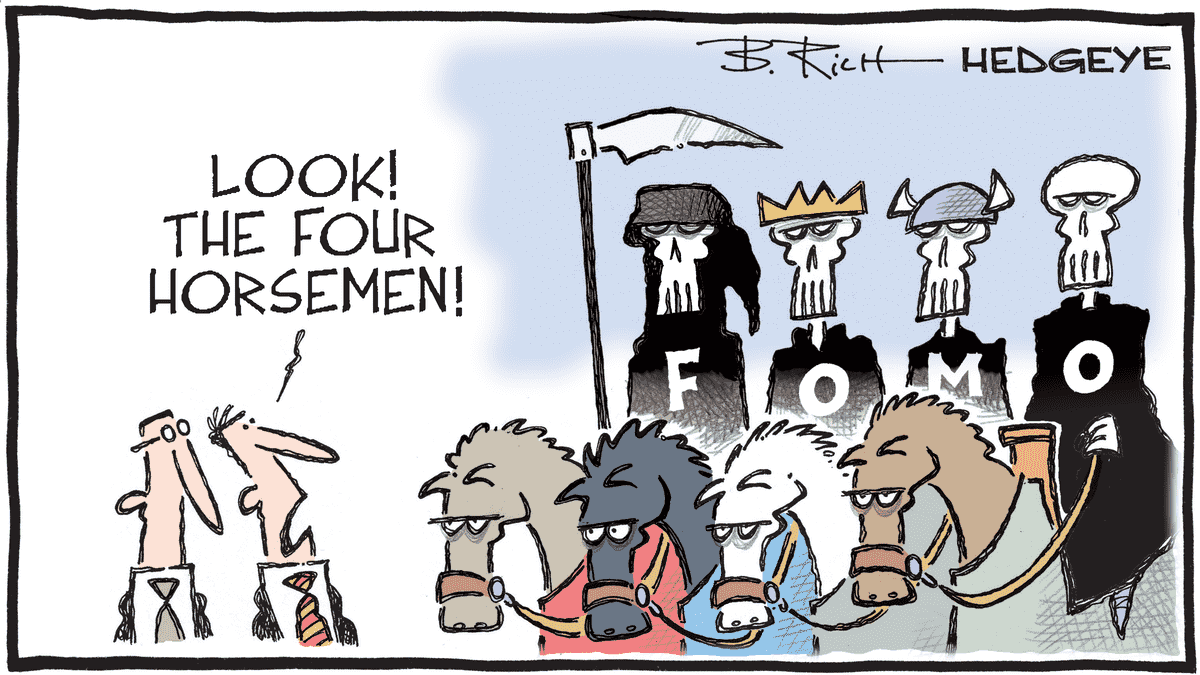

Je dois dire que vendredi dernier, après les chiffres de l’emploi, je pensais que le marché allait craquer lamentablement et que le fait que la dégradation du secteur a toujours été un signal de récession, allait prendre le dessus pour affaiblir à nouveau le marché. C’était sans compter que la plus grosse terreur qui empêche de dormir les traders actuellement ; c’est de rater la hausse ! Et depuis le début de la semaine, on s’applique à trouver LA bonne nouvelle qui justifie la hausse. Un jour c’est le retour de Nvidia, un jour c’est l’inflation qui ne baisse pas assez, mais qui baisse quand même et hier c’était le PPI qui était « rassurant » et qui promettait que les taux baisseraient.

L’Audio du 13 septembre 2024

Télécharger le podcast

Pas content, mais content quand même

Pourtant, lorsque l’on gratte un peu dans les médias et que l’on cherche les commentaires qui sont « un peu moins mainstream », on se rend compte quand même que les chiffres qui sortent ne satisfont que moyennement certains économistes. Le marché s’en fout complètement parce que lui il vit dans l’instant présent et 12 minutes après la publication de tel ou tel chiffre, il est déjà passé à autre chose. Il a l’attention d’un labrador qui a fini de manger. Mais on entend tout de même, ça et là, quelques économistes qui râlent au sujet de l’inflation. Ça n’empêche pas de faire monter les marchés, mais quand même. On sent que ça coince un peu pour certaines personnes. Bon, en même temps, vous me direz qu’on s’en fout, tant que le marché monte, le reste n’a que très peu d’importance à la fin. Et vous aurez raison.

Bref, tout ça pour vous dire que si hier le marché montait aux USA, c’était parce que les chiffres du PPI étaient en ligne avec les attentes, même si certains diront que – sur un mois – comme pour le CPI de mercredi, il y a des signes de légère réaccélération. Mais tant que c’est « en ligne » avec les attentes, ça n’empêchait pas les indices de monter. Le S&P est reparti de plus belle et le Nasdaq aussi. Nous sommes à 70 points des plus hauts de tous les temps sur le S&P500 et le Nasdaq a encore du chemin à faire, mais il avance gentiment, même s’il va rencontrer une résistance à 19’600. Pour l’instant, comme disait le type qui tombait d’un immeuble de 80 étages en passant devant CHAQUE étage : « Jusque-là ; tout va bien ». Hier nous avons eu les chiffres des Jobless Claims qui étaient un poil plus fort que les attentes. Vous savez les mêmes chiffres qui étaient plus faibles que les attentes jeudi dernier et qui nous avaient faire dire – au milieu des chiffres merdiques de l’ADP : « oui, mais si les Jobless Claims baissent, c’est moins grave et ça démontre que l’emploi est résilient ». Vous vous souvenez ? Eh ben hier, ils sont repartis à la hausse, il y a plus de demandes d’indemnités chômage. Vous croyez que le marché en a quelque chose à carrer ? Non, parce que cette semaine c’est la semaine de l’inflation et ce matin c’est vendredi 13.

Lagarde aux commandes dans un grand silence

Hier, à la SURPRISE générale, Christine Lagarde a baissé les taux directeurs européens de 0.25%. On n’avait vraiment rien vu venir. Et puis c’est surtout les raisons qui ont été annoncées qui nous ont pris par surprise ; Madame a déclaré :

« Alors que l’inflation ralentit et que la croissance économique s’essouffle dans le bloc monétaire, il est aujourd’hui opportun de faire un nouveau pas dans la réduction du caractère restrictif de la politique monétaire »

Bon, elle aurait pu dire : la croissance économique est pourrie, Barnier ne m’a pas proposé de devenir Ministre des Finances en France, je me vois donc dans l’obligation de baisser le taux. Après, la forme, on s’en fout un peu, l’important c’est que les taux baissent. Le marché était donc plutôt content et dans la foulée, sur TF1 on t’expliquait déjà comment il fallait profiter des taux pour acheter une maison plus grande. Enfin, quand t’auras retrouvé du boulot en traversant la rue, bien sûr. Tout ça pour vous dire que la BCE a baissé les taux de 3.75% à 3.5%. Vous reconnaitrez que l’on vit quand même des journées passionnantes, nous avons la chance de pouvoir assister à des conférences de presse de la BCE, alors que d’autre sont obligés de se taper des heures à scroller sur Tik-Tok pour trouver des vidéos absolument nécessaires à voir. Le seul problème de la « comm » de la BCE hier, c’est qu’à aucun moment, ils nous ont donné le moindre indice sur ce qu’ils allaient faire le mois prochain. Damned, nous allons devoir spéculer et tirer des plans sur la comète. En même temps, quand tu vois la gueule des chiffres économiques en Allemagne, je serais Lagarde je couperais direct les taux à 2% avant que les Allemands décident de quitter l’Europe.

Quatrième séance de hausse

Bref, tout ça pour vous dire qu’hier les angoisses de la semaine dernière ont été définitivement mise derrière nous et que l’on se réjouit déjà d’utiliser les comptes non-déclarés pour acheter les bourses mondiales lorsque la Fed va couper les taux la semaine prochaine. Tout le monde semble au bord de l’orgasme boursier parce que les taux vont baisser. Ça fait 11 mois que l’on monte dans « l’attente de voir les taux baisser » et là, on dirait que tout le monde est dans les starting-blocks pour acheter encore pour fêter ça. Alors que l’on sait tous pertinemment que lorsque le cycle de baisse des taux démarre – en général – il y a d’abord une vague de baisse avant que les chiffres économiques corroborent l’effet baisse des taux sur la santé de l’économie.

Mais peut-être qu’en 2024, c’est plus pareil. C’est plus pareil parce qu’on SAIT déjà que ça sera l’exception qui confirmera la règle parce que l’économie est déjà en train de repartir – ça paraît un peu tiré par les cheveux quand on voit la gueule de l’emploi et des données manufacturières, mais visiblement, des gens qui ont fait plein d’études et qui sont bien plus intelligents que moi, sont convaincus que la récession ne passera par nous et que le fait que les taux baissent de 0.25% tous les mois jusqu’à Noël, devrait permettre à l’économie de repartir sur une jambe et de laisser tous ces oiseaux de mauvaise augure au bord de la route. Sans compter qu’il y a une nouvelle théorie qui circule désormais : Vu que le baril va à 60$, la récession ne pourra pas se mettre en place. CQFD.

Ce matin en Asie

À l’heure actuelle, les marchés asiatiques sont partagés. Le Japon est méfiant et baisse de 0.7%, même si là-bas, tout le monde se réjouit de la baisse des taux à venir aux USA et de l’impact que ça ne manquera pas d’avoir sur le cours du poisson cru. Hong Kong est en hausse parce qu’eux aussi sont impatients de voir les taux baisser la semaine prochaine, le Hang Seng avance d’un peu plus de 1%. Et puis la Chine recule de 0.02% parce que personne ne veut investir en Chine tant qu’ils ne font pas la queue chez Hermès et que la croissance locale n’est pas de 15% par mois.

Pour le reste, au moment où le pétrole est censé être « le couteau suisse » contre la récession, voici que le brut reprend 3$. Le baril est actuellement à 69$ et des poussières. Juste au moment où – je cite le journal « le Barron’s » : « la plupart des analystes pensent que le pétrole va baisser encore en direction des 60$ ». Pour la petite histoire, c’est les mêmes qui vous garantiront que le baril ira à 100$ quand on cassera les 80$. Donc, les suceurs de roue pensent tous que le baril va à 60$, mais ce matin ça traite à 69$. On va en reparler ces prochains temps, ça nous occupera. Pendant ce temps, l’or est au plus haut de tous les temps depuis deux jours et le Bitcoin est à 58’000$, mais devrait monter de 117% en cas d’élection de Trump selon une banque anglaise. 117%. J’adore. On est incapable de savoir ce qui va se passer dans trois minutes sur le S&P500 et ceux qui font « du long terme », ne gardent plus leurs positions sur le week-end, mais par contre, il y a un mec dans son bureau qui arrive à vous dire que SI Trump est élu, le Bitcoin va monter de 117%, pas 100%, pas 120%, mais 117%… C’est la classe, on n’est pas du même monde et je m’incline devant tant de talent.

Le reste des nouvelles

Pour les news du jour, Adobe a publié ses chiffres hier soir. Des chiffres qui ont battu les attentes. Jusque-là, tout allait bien. Et puis ils ont donné une guidance merdique. Et on le sait, cette saison, les guidances merdiques sont très mal prises par les marchés, les algos et l’intelligence artificielle. Du coup, le titre perdait 10% after close. Autrement, le patron d’Unicredit n’exclut pas de faire un take-over complet sur la Commerzbank, je me réjouis déjà de voir l’intégration de la banque allemande à Rome. Suis impatient. Il y a aussi Donald Trump qui refuse un autre débat avec Kamala Harris et qui déclare se concentrer sur les « swing » states. Et puis il y a l’ancien patron de la Fed de New York qui – bien que personne ne lui ait demandé son avis – estime que la Fed devrait baisser les taux de 0.5%.

Et puis, sujet intéressant qui que ne fait pas encore les premières pages des journaux ; on apprend que les Anglais et leurs cousins de Washington sont en train de se demander s’ils ne vont pas commencer à fournir des missiles de croisière longue distance aux Ukrainiens, ce qui leur permettra de frapper loin à l’intérieur de la Russie. Grande idée de stratégie militaire de la part de ceux qui se prennent pour les flics de la planète. Cependant, Poutine a déjà répondu que si cela devait se produire, du côté de la Russie, il serait considéré que c’est une attaque de l’OTAN contre Moscou. Je suis certain que l’on a tous vraiment envie de vivre une escalade dans ce sens. Parce qu’évidemment, Moscou ne va pas répliquer avec des balles de ping-pong. Il n’y a donc pas forcément de raison de se réjouir – sans compter que Biden qui ne sait toujours pas comment il s’appelle, n’a plus que six semaines pour déclencher SA guerre de démocrate. Et quoi de mieux que rester dans l’histoire comme le Président Américain qui a déclenché la guerre avec la Russie.

Les chiffres

On ne va pas s’emballer sur le sujet, mais il faut quand même savoir que ça changerait un peu la photo actuelle. Côté chiffres du jour, il y aura la production industrielle au Japon, le CPI en France – et tiens à propos de CPI et de France, ce clown de Bruno Le Maire a définitivement quitté son poste de Ministre des Finance après avoir squatté la place pendant 7 ans, surendetté la France et creusé le déficit. Et cet abruti est venu à la tribune pour dire aux Français qu’il les aimait mais « qu’il partait ». Mais qu’il est con, c’est ahurissant. En tous les cas on connaît déjà le titre de son prochain bouquin de cul : « Oh oui, agrandis-moi le déficit ». Mis à part ça, il y aura aussi la production industrielle européenne et le sentiment du consommateur version Université du Michigan, chiffre qui ne sert strictement à rien.

Mis à part ça, nous sommes vendredi 13. Ça n’a aucun impact sur les marchés, statistiquement parlant, alors on va y survivre, comme d’habitude. Pour le reste, je m’en vais vous souhaiter un excellent week-end et une très belle journée ! On se voit lundi pour de nouvelles aventures et ne parler QUE DU MEETING DE LA FED et des TAUX QUI VONT BAISSER après 11 mois de suspense insoutenable.

Thomas Veillet

Investir.ch

“Everyone has the brainpower to make money in stocks. Not everyone has the stomach. If you are susceptible to selling everything in a panic, you ought to avoid stocks and mutual funds altogether.” Peter Lynch