À la fin du mois d’octobre dernier, en 2023, Jerome Powell nous avait lâché quelques mots. Des mots qui allaient changer la face du monde boursier tel que nous le connaissions. Monde boursier qui était en mode « lutte contre l’inflation ». Ces quelques mots nous avaient changé la vie, puisque Powell avait laissé entendre qu’ils avaient repris le contrôle sur l’inflation et que « bientôt », ils seraient prêts à envisager un changement de cycle. Depuis ce jour, les bourses mondiales ont entamé un rallye d’anticipation absolument fou. Le S&P500 est en hausse de 37%. Mercredi soir nous allons découvrir l’épilogue de ces 11 derniers mois, puisque la FED VA BAISSER les taux.

L’Audio du 16 septembre 2024

Télécharger le podcast

Le jour de gloire est arrivé

Nous en sommes tous conscients ; cela fait 11 mois que l’on se prépare à ce jour. Enfin les taux directeurs américains vont baisser. La joie et l’enthousiasme dans lequel nous vivons en attendant ce moment mythique est presque difficile à vivre. Cela fait près de 4 ans que l’on se bat contre une inflation galopante et là, dès mercredi soir, nous avons le secret espoir de reprendre une vie normale avec des taux qui entament un cycle baissier et l’espoir de voir des taux humainement supportables pour le consommateur dès l’été prochain. On ne va pas se mentir, nous nous réjouissons tous d’arriver à mercredi soir pour pouvoir repartir dans un monde normal est l’émotion est grande.

Maintenant, même si l’évènement devrait générer un peu moins de téléspectateurs que le Superbowl, il devrait tout de même être considéré comme un des évènements les plus importants de l’année dans le monde financier. Le seul problème, c’est que dès que l’annonce sera faite, il va falloir réfléchir sur la suite et répondre à une nouvelle question qui est en train de supplanter le fameux « mais quand c’est qu’on baisse les taux ? ». Cette nouvelle question qui va nous obséder est la suivante :

« Est-ce que la FED baisse les taux parce que l’inflation est vaincue et il faut redonner de l’air au consommateur ou est-ce que la FED baisse les taux parce qu’elle voit arriver le tsunami de la récession et espère encore limiter la casse si les taux baissent assez vite ?».

Alors oui, je sais, la question est un peu longue, mais c’est un vrai problème que nous allons devoir résoudre ces prochains temps. C’est d’ailleurs un peu le sujet du moment, puisque dans les médias du week-end, on commence beaucoup à parler du fait que de plus en plus d’Américains sont à la bourre pour payer les traites de leurs crédits. De plus en plus d’établissements financiers sont en train de se rendre compte que bons nombres de leurs débiteurs vont avoir du mal à tenir le rythme. Le ralentissement du marché de l’emploi n’y est pas pour rien, mais il faut aussi retenir que lorsque vous avez des intérêts sur vos crédits qui ont largement dépassé le taux d’usure, ça n’est pas une baisse de 0.25% en ce mois de septembre qui va changer la face du monde. Et ça n’est pas ça non plus qui va résoudre les problèmes des ménages américains qui n’arrivent pas à trouver un troisième job pour boucler les fins de mois.

Récession, le mot qu’il ne faut pas dire

Alors il est vrai que depuis des semaines et des mois, nos autorités financières, nos banques centrales, n’ont eu de cesse de nous expliquer par A+B qu’il n’y aurait pas de récession et qu’il ne fallait pas s’inquiéter. On sait tous que ces mêmes autorités sont absolument nullissimes lorsqu’il s’agit de faire des prévisions. La crédibilité peut donc facilement être mise en doute. Mais heureusement, à l’heure actuelle, on a tellement envie d’y croire que nous sommes capables de prendre n’importe quelle déclaration, de la part de n’importe quel banquier central pour argent comptant, tellement on a envie d’y croire. Envie de croire que tout va bien se passer et que nous sommes dans un bull market permanent.

La semaine va donc être centrée sur la réunion de la FED et sur sa déclaration de mercredi soir. Ensuite nous pourrons reprendre une vie normale en attendant les chiffres économiques du mois de septembre – surtout ceux de l’emploi – histoire de savoir si la FED va rebaisser les taux lors du meeting du mois de novembre. Non parce qu’il faut quand même être clair : 25 points de base de réduction sur les taux directeurs, ça n’est clairement pas suffisant pour relancer la machine. Sans oublier que « le marché » a déjà anticipé 100 points de base de baisse d’ici Noël. Va falloir délivrer, sinon ça risque de coincer aux entournures.

L’anticipation de la baisse

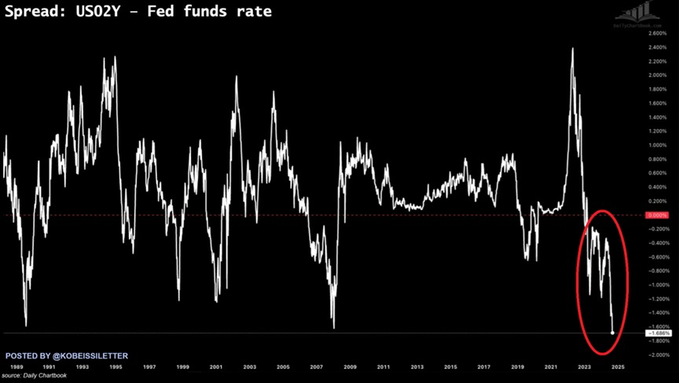

Nous allons donc voir – ces prochains jours – si l’anticipation de la baisse des taux est « déjà dans les prix », ou si la confirmation qui sera annoncée mercredi soir va encore déclencher un rallye supplémentaire. D’ailleurs si vous observez le graphique qui se trouve ci-dessous, vous vous apercevrez que « le spread » entre le rendement des bons du trésor à 2 ans et le taux directeur de la FED est tombé à -1,69 %, C’est l’écart le plus important enregistré depuis 35 ans. C’est même encore plus important qu’en 2008 et en 1989, quelques mois avant le début de la récession. Pour parler français, le marché obligataire s’attend à ce que la Fed réduise ses taux à un rythme rapide dans les mois à venir et si le marché obligataire pense cela, c’est aussi parce qu’il y a de plus en plus de preuves que marché de l’emploi est au bord du gouffre – peut-être même qu’il est déjà dans le gouffre, tout comme d’autres indicateurs le montrent au sujet de l’économie. Alors même si les « autorités » supérieures nous disent que tout va bien… Le marché a quand même l’impression que si la FED ne baisse pas ASSEZ vite les taux, on va avoir d’autres problèmes.

Alors si vous vous demandiez de quoi nous allions parler APRÈS la baisse des taux de mercredi, vous avez votre réponse ci-dessus : le marché s’attend à une baisse rapide et intense, si ça n’est pas le cas, le moindre chiffre économique qui démontrera une ébauche de ralentissement économique, déclenchera un sell-off. Le marché a donc l’air de vouloir faire des signes à la FED ; reste à voir si la FED va les entendre.

Ne pas gâcher

Mais loin de moi l’envie de gâcher la fête qui se prépare cette semaine. Nous allons donc nous concentrer sur la bonne nouvelle, la bonne « surprise » qui nous attend mercredi soir. Le genre de surprise qui n’en est plus une parce qu’on l’a tellement attendue que ça n’est que la conclusion de l’attente. Néanmoins on va essayer de s’enthousiasmer et jouer le compte à rebours jusqu’à mercredi soir. Actuellement, il nous reste 2 jours 13 heures 54 minutes et 12 secondes avant que le monde que nous connaissions ne soit plus pareil. Ce matin la Chine et le Japon sont fermés, ça va leur éviter de réfléchir. J’aurais tendance à dire que personne ne va faire de grandes manœuvres sur les indices avant mercredi soir et à voir les futures américains, ça à l’air de se confirmer.

Du côté du pétrole, le baril est à 67.86$, l’or est à 2613$ et le Bitcoin est à 58’600$. On notera quand même que Michael Saylor – le fondateur de Microstrategy – pense que le Bitcoin ira à 13 millions d’ici 2045. En gros, si vous voulez arrêter de travailler d’ici 20 ans, vous savez ce qu’il vous reste à faire. Mis à part ça, on a apparemment « encore » tenté d’assassiner Donald Trump. Et ils l’ont encore raté. Les complotistes vont pouvoir s’activer pour trouver une raison à ce nouvel attentat. On est impatient de voir les scénarios potentiels. La réaction des marchés sur le sujet n’a pas été aussi importante que la dernière fois. On ne se fera pas avoir deux fois de suite. Reste à voir les résultats dans les sondages !

Les news et le reste

Nous entamons donc la semaine sur une note d’attentisme qui devrait continuer encore demain. Côté chiffres, il y aura le Trade Balance Européen et le New York Empire State Manufacturing Index. Pour le moment les futures sont quasiment inchangés et le sujet de la semaine, le sujet central, sera donc la FED qui commence sa réunion mardi.

Passez une excellente journée et on se voit demain pour répéter les mêmes choses encore et encore, en attendant un autre sujet de conversation.

À demain !

Thomas Veillet

Investir.ch

“When we own portions of outstanding businesses with outstanding managements, our favorite holding period is forever.” Warren Buffett