La citation de Michel Audiard s’imposait comme titre ce matin. Il faut quand même bien se rendre compte que les marchés financiers vivent au rythme des chiffres économiques et qu’à chaque nouvelle publication, on nous annonce une nouvelle stratégie d’investissement. L’automatisation de tout cela nous rend gentiment toxico dépendant des publications à la mode, publications qui sont censées nous montrer la voie sur les bourses mondiales. La dernière en date – les Non Farm Payrolls, aura clairement démontré qu’on nous prend pour des cons et que le marché trouve ça très professionnel. Nous savons donc désormais que les taux baisseront de 0.25%, le tout basé sur des chiffres bidons.

L’Audio du 9 septembre 2024

Télécharger le podcast

Un marché de professionnel et des autorités américaines qui se moquent de nous

D’aussi loin que je me souvienne, dans la finance, nous avons toujours vécu au rythme des chiffres économiques. Chiffres qui étaient censés nous donner la température de l’économie et nous permettre d’essayer de griffonner un plan de marche pour l’avenir. Une stratégie qui tiendrait la route alors que l’avenir économique d’un pays – ou carrément du monde – se dessinait devant nos yeux. Puis, la finance mondiale a décidé de faire mieux, d’aller plus vite, plus haut et plus fort. On interprète les chiffres plus vite, on a des systèmes qui lisent les nouvelles et qui nous aident à les interpréter, afin que l’on puisse prendre des décisions plus rapidement. Le seul problème, c’est les chiffres que l’on nous donne, les données que l’on nous communique… Si vous avez le meilleur des algorithmes, l’intelligence artificielle la plus puissante ; comment est-ce que l’on peut « interpréter correctement » si les chiffres que l’on nous communique ne sont que des données en carton-pâte qui sont fausses et qui seront (maintenant on le sait), remodifiée le mois suivant et même parfois, le mois d’après.

Vous l’aurez compris, je suis en train de vous parler des chiffres des Non-Farm Payrolls de vendredi dernier. Les « chiffres de l’emploi américain » qui étaient censés nous donner la réponse à notre question, la question qui nous obsède depuis 10 jours : « la FED va-t-elle baisser les taux de 0.25% ou de 0.5% ». Je vous l’ai expliqué à moultes reprises ce derniers jours ; si les chiffres étaient trop faibles, Powell serait obligé de choisir l’option de trancher dans le vif en baissant de 0.5%. Baisse qui pourrait être interprétée (je dis bien POURRAIT), comme le fait que les préoccupations de la FED avaient changé. Comprenez que la FED aurait plus peur de la récession que de voir l’inflation repartir à la hausse. Et comme la totalité des banquiers centraux s’appliquent à nous dire que TOUT VA BIEN DANS LE MEILLEUR des mondes que l’économie est forte et que l’emploi est costaud comme un bucheron canadien, ça ferait quand même mauvais genre et ça nous rappellerait un peu cette époque très ancienne où Powell et ses copains de classe nous disaient que l’inflation était sous contrôle et transitoire. Inutile de vous expliquer comment ça a fini.

Vous avez l’impression qu’on se fout de vous ? SPOILER : ça n’est pas une impression

Les chiffres de l’emploi sont donc sortis. Globalement, ils étaient en-dessous des attentes « mais pas tant que ça », selon les experts et EXCELLENTE nouvelle : le taux de chômage a baissé de 0.1%, ce qui – toujours selon les mêmes EXPERTS – méritait au moins une grande célébration à grand coup de magnums de Dom Pérignon ainsi qu’une bonne bataille à grand coup de cuillères de caviar. Mais cessons d’ironiser, il faut reconnaître que le fait que l’emploi ne ralentisse pas plus et que par-dessus tout, le chômage baissait, méritait que nous finissions cette semaine boursière absolument immonde dans une ambiance festive.

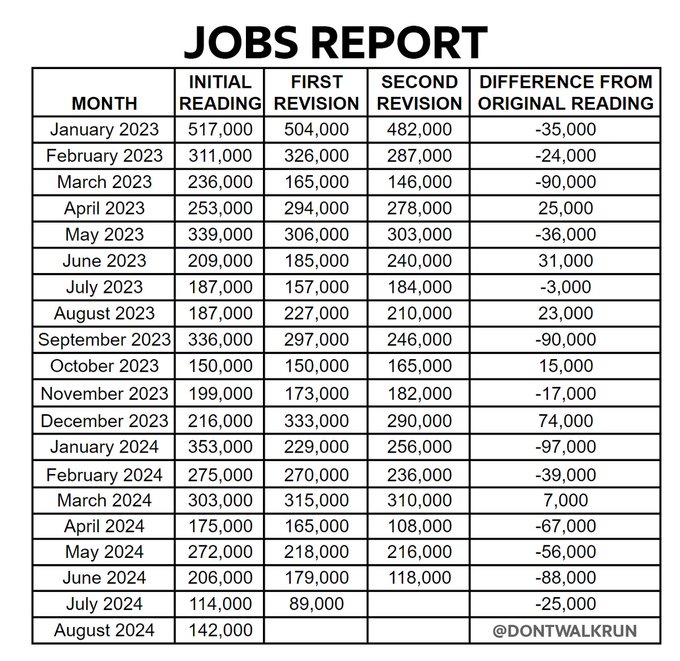

Le seul problème dans tout cela, c’est que nous avons tout de même dû noter au passage que les chiffres étaient tous corrigés à la baisse. Sur les 15 derniers mois, 11 fois le Bureau of Labor Statistics – le BLS qui devrait s’appeler le BULLSHIT Labor Statistics – a revu les chiffres du mois précédent à la baisse. Ce qui veut dire que deux-tiers du temps, les chiffres que l’on nous communique sont tout simplement FAUX. Et le marché, le monde de la finance, les investisseurs prennent des « décisions » d’investissement en se basant sur des données qui sont tout simplement bidon. Alors je ne vais pas me lancer dans le complotisme et dire que tout cela est fait de façon délibérée, mais une chose est certaine, pour travailler au BLS, vous n’avez pas besoin de savoir additionner un plus un, puisque de toutes façons, le chiffre sera corrigé le mois prochain.

Des chiffres aléatoires

Rien que sur les deux derniers mois, Les NFP’s de juin et de juillet ont été révisés à la baisse pour un total de 86’000 emplois. Les gars se sont ratés de 86’000 – en gros la taille d’un petit stade de football américain dans le pays de Biden. (86’000 jobs volatilisés comme si de rien n’était). Sur juin, nous sommes passé des 179’000 à 118’000 et sur juillet 114’000 à 89’000 ! Moins de 100’000 créations d’emplois au mois de juillet et encore, c’est même pas sûr parce que si ça se trouve, en octobre, ils vont encore taper dans le gras puisque statistiquement – comme on peut le voir sur le tableau ci-dessous ; les chiffres sont révisés deux mois de suite en général.

En conclusion, les chiffres de vendredi étaient mauvais mais « pas si mauvais que cela » puisque le taux de chômage n’a pas empiré et que l’on trouve que 20’000 emplois en-dessous des attentes, c’est supportable. Sauf que le mois prochain, quand on va nous réviser les 142’000 annoncé pour un truc comme 105’000, on trouvera ça normal et on haussera les épaules parce qu’on sera trop concentrés sur les chiffres de septembre – en espérant qu’ils ne seront pas trop pourris. Ce qui devrait être le cas, puisque plusieurs banquiers centraux se sont exprimés ces derniers jours comme quoi « l’économie américaine était solide et que l’emploi était SOLIDE également ». Sauf que selon les chiffres de vendredi, ça signifie que le rapport sur l’emploi de juillet a été le plus faible depuis la pandémie de décembre 2020. C’est sûrement un signe de bonne santé économique quand on se rappelle comment l’économie cartonnait à cette époque. Bref, on se fout de la gueule du monde, mais heureusement, pour une fois le marché ne s’est pas laissé berner. Après quelques hésitations, vendredi dernier les indices se sont effondrés, le S&P500 est en train de valider son DOUBLE TOP, le Nasdaq construit sa tendance descendante et le SOX ferait vomir un pilote de chasse qui vole avec la patrouille acrobatique de son pays tellement il fait peur.

La semaine qui s’annonce…

Après ce vendredi qui n’était pas vraiment noir mais qui frisait quand même le gris foncé, la semaine qui nous attend promet d’être intéressante. Intéressante parce que selon les EXPERTS, au vu des données économiques, la FED devrait baisser les taux de 0.25% – ce qui est rassurant sur le fait que nous ne sommes pas en récession et que la FED NE PANIQUE PAS. Enfin, pas encore. Mais en plus du fait que nous nous sommes rassurés du côté du risque de récession (soi-disant), il y aura les données de l’inflation. Comme la semaine dernière était la semaine de l’emploi, celle qui nous attend sera donc celle de l’inflation. C’est encore une fois hilarant de voir que lorsque vous abordiez le sujet de l’inflation la semaine dernière, on vous tombait dessus en vous disant : « oui, mais l’inflation on s’en fout, elle est vaincue et ça n’a plus vraiment d’importance. En tous cas pas autant d’importance que les CHIFFRES DE L’EMPLOI !!! ». Bon, ben en lisant la presse de ce matin, il semblerait que l’on est quand même un peu concernés par les publications de l’inflation et les intervenants vont quand même faire attention au CPI de mercredi et au PPI de jeudi. Et puis puisque l’on parle d’inflation, jeudi il sera également intéressant d’assister à la décision de la BCE qui – sans surprise – devrait baisser les taux avant que l’économie allemande tombe dans un coma irréversible.

Ce matin l’Asie est en train de montrer le chemin. Le Japon abandonne 2% alors que l’économie japonaise a progressé à un rythme légèrement plus lent que prévu sur le dernier trimestre. La seconde partie de l’année devrait être encore plus compliquée selon les données publiées et du coup, la hausse des taux pourrait être remise en question, mais pas grave, on baisse quand même. Du côté de la Chine, c’est le CPI qui a été publié et qui s’est accéléré en août. Le coupable est à rechercher du côté des denrées alimentaires qui ont accusé le coup suite à une météo pourrie à souhait. Ce matin Hong Kong est en baisse de 1.75% et la Chine recule de 0.9%. Du côté du pétrole, on parle aussi météo puisqu’un ouragan potentiel s’approche des côtes américaines du côté du Golfe du Mexique. Le baril reprenait 1$ après la nouvelle chute de vendredi à cause du « ralentissement économique » que l’on commence à ressentir en force dans les chiffres de l’emploi. Au moins je ne suis pas le seul à le sentir… Le baril est à 68.56$ et pendant ce temps, l’or est à 2’527$. Du côté du Bitcoin, la semaine qui vient de se terminer aura été une des plus grosses semaines en terme d’outflows dans les cryptomonnaies et cela s’est ressenti sur les cours. Le Bitcoin entame sa journée autour des 55’200$.

Pour le reste des infos du jour, on notera que même si l’on se fait rouler dans la farine du côté des chiffre économiques, les futures entament tout de même la semaine en hausse, il y a également DELL et Palantir qui vont commencer la semaine dans le vert foncé, puisque les deux sociétés sont dorénavant des « membres du S&P500 » depuis la clôture de vendredi soir. Pour le moment Palantir est en hausse de 7% et DELL fait son grand retour avec une hausse de 5%. Dans la presse du week-end on retiendra que les médias anglo-saxons n’y vont pas par 4 chemins et estiment que la nomination de Barnier au poste de Premier Ministre par le roitelet français, n’est rien d’autre qu’un coup d’état. La France qui vient d’ailleurs également de demander une prolongation à ses partenaires européens au sujet de la réduction du déficit. Oui, parce qu’en fait le 20 septembre, sachant qu’il n’y a plus vraiment de gouvernement, ça ne va pas être simple de gribouiller un plan de marche sur une serviette de table dans les délais.

News à retenir encore

Il y a aussi Madame Yellen qui a parlé ce week-end. Je dois dire que j’ai adoré son verbe, puisque juste après les chiffres des NFP’s, elle nous a dit que l’économie américaine restait solide et que le pays se dirigeait tranquillement vers un soft-landing. On dirait que la totalité des banquiers centraux et des politiciens américains ont appris le même texte. Texte qui tient en une ligne « l’économie US reste solide et nous nous dirigeons vers un soft landing ». Il existe une variation ou l’on peut remplacer la partie du « soft landing » par « l’emploi est très solide aussi », mais après vendredi c’était moins crédible. Et puis il n’y a pas que Madame Yellen qui a parlé, puisque Jim Cramer a déclaré qu’Apple était le plus vulnérable des « Magnificent Seven », ce qui revient à dire qu’Apple devrait monter directement à 300$ étant donné le « track record » de la star de CNBC. Apple qui va d’ailleurs profiter de ce lundi pour présenter l’iPhone 16 et nous montrer tout ce qu’il peut faire avec l’intelligence artificielle, même si pour le moment, faire le café est toujours hors de portée.

Pour le reste, le mois de septembre continue donc d’avoir une sale réputation, le S&P500 n’a pas vécu une seule journée dans le vert en ce début de mois, même si ce matin les futures laissent présager qu’il y a un peu d’espoir. Autrement la semaine sera aussi très « politique » en plus d’être axée sur l’inflation, puisque le débat Harris-Trump est prévu pour demain aux États-Unis. Les deux candidats sont au coude à coude dans les sondages et beaucoup d’Américains semblent attendre mardi pour savoir pour qui voter en novembre. Pour être franc, après avoir fait le tour des probabilités et des choix à faire, cette élection se résume toujours à un choix entre la peste et le choléra, ça dépend ce qui vous plaît le plus comme maladie.

Les chiffres, la semaine qui commence et une invitation

À ce propos, si cela vous intéresse, Swissquote organise une conférence qui s’intitule : Élections américaines 2024 : Quel Impact sur les marchés qui aura lieu le 11 septembre à Gland – je serai un des intervenants et il y aura apéro après. Alors si cela vous intéresse, n’hésitez pas à vous inscrire en cliquant sur le lien ICI… Pour le reste, aujourd’hui – comme tous les lundis, nous commençons la semaine en douceur – comme si on ne nous avait pas pris pour des cons vendredi dernier et les futures sont en hausse. Côté chiffres il n’y aura pas grand-chose à se mettre sous la dent, c’est la suite de la semaine qui sera intéressante…

D’ici-là, je vais essayer d’aller me calmer et passer à autre chose. De mon côté, je vous souhaite un très bon début de semaine et on se voit demain pour la suite de nos aventures dans le monde merveilleux de la finance qui change de centre d’intérêt comme de chemise.

À demain !

Thomas Veillet

Investir.ch

“Do you know the only thing that gives me pleasure? It’s to see my dividends coming in.” John D. Rockefeller