Les bourses mondiales bougent en fonction du vent. Du vent de la motivation en fonction du thème que l’on aura choisi à l’instant « T ». Jamais dans l’histoire de la finance nous n’aurons eu l’occasion d’observer un marché financier qui décide tous les jours de la direction à prendre en fonction de « LA » nouvelle de la journée. Après la FED de la semaine dernière nous avons passé au moins trois jours à interpréter la décision de Powell dans tous les sens, lundi on affichait notre confiance en la FED, mardi on réclamait encore plus de recalibration de taux avant Noël et hier les marchés ont marqué un « coup d’arrêt » parce qu’ils ont DES DOUTES sur la « force relative de l’économie ».

L’Audio du 26 septembre 2024

Télécharger le podcast

Plus d’infos dans le pipeline

On attend donc plus d’infos dans les jours à venir et, en fonction de ces infos, nous prendrons la décision de savoir si l’on va exploser à la hausse ou envisager de faire une pause. Il faut dire que les informations qui vont nous tomber dessus entre cette après-midi et vendredi soir, seront plus que vitales pour mesurer le pouls de l’économie américaine. Oui, parce que visiblement, il y a encore des gens qui pensent que l’économie est super-forte et que l’emploi cartonne dans tous les sens. Ces gens sont surtout des gens très hauts placés dans la hiérarchie de Washington. Une bonne partie de ces mêmes gens risquent bien de plus avoir de boulot dans six semaines, mais pour le moment, on essaie de faire bonne figure jusqu’aux élections pour ne pas bousiller la campagne de Kamala Harris.

Donc l’économie est en grande forme et nous attendons simplement que l’on vienne nous confirmer cela avec les Jobless Claims hebdomadaires (qui sortiront à 14h30), chiffres qui seront accompagnés par les Durables Goods et le PIB américain. Sans compter que Powell va parler et que demain, il y aura les chiffres de l’inflation version PCE (la version qui compte le plus pour la FED). Dans cet environnement incertain, hier les marchés ont décidé de ne rien faire et d’attendre pour voir. Je dis ne rien faire, mais ça n’est pas exact, puisque le Dow Jones et le S&P500 ont interrompu leur série de records historiques en baissant respectivement de 0.7% et de 0.19%, pendant que le Nasdaq tentait une timide sortie par le haut avec une hausse extrêmement violente de 0.04%. Mais vous avouerez qu’avec des variations pareilles, on peut aussi dire que les marchés n’ont rien foutu.

Fouiller à l’intérieur

Pourtant, si l’on prend un peu le temps de fouiller à l’intérieur des indices principaux, de regarder ce qui se passe parmi les secteurs principaux, on notera qu’il y a eu quand même deux ou trois mouvements qui peuvent valoir la peine d’être signalés. On retiendra que les pétrolières étaient sous pression parce que – je cite : « les intervenants se demandaient si le stimulus chinois serait suffisant pour augmenter la demande de pétrole et justifier la hausse du baril ». Après avoir réfléchi au moins 14 minutes sur le sujet, la réponse a été publiée : NON ! Non, le stimulus chinois c’est bien pour faire remonter le secteur du luxe et faire gagner 6 milliards de fortune à Bernard Arnault sur une journée, mais pas assez pour que les Chinois achètent plus de pétrole pour injecter dans leurs industries. Le baril était donc légèrement sous pression et le secteur pétrolier prenait l’eau avec. Ça se ressentait avec des baisses sur Exxon et sur Chevron aux USA, ainsi que Total en Europe. En revanche, personne ne s’inquiète du fait qu’Israël envisage une attaque terrestre au Sud-Liban, attaque qui pourrait déclencher une riposte iranienne et bousculer un peu l’échiquier dans la région. Sachant bien sûr, que jamais ils ne s’entendront !

En revanche, alors que le secteur pétrolier jaugeait la demande pétrolière mondiale en fonction de l’économie chinoise, il fallait tout de même noter la force relative de la tech. Nvidia a même tenté une cassure à la hausse qui n’a pas (encore) fonctionné et dans la foulée, lorsque l’on regarde le SOX – le Semiconducteurs Index – on se rend compte que ça fonctionnait plutôt pas mal hier. Et c’est peut-être là que la réponse se trouve, plus que dans les paroles de Powell, de la couleur du PIB ou du nombre d’Américains qui sont allés demander une indemnité chômage. Hier Hewlett Packard a pris 5% dans la foulée d’un upgrade d’une banque d’affaires qui estimait que la demande sur l’IA allait booster les revenus de la société. Et visiblement, les intervenants ont su additionner les indices pour se rendre compte que l’on allait peut-être assister à une nouvelle vague de folie sur le secteur.

Peut-être pas tort

Et la réflexion n’était peut-être pas complètement idiote, puisqu’après la clôture, nous avions les chiffres de Micron. Micron qui, historiquement, a tendance à publier ses chiffres trimestriels en amont du début de la traditionnelle saison des résultats. Saison qui commencera officiellement la semaine du 7 octobre avec les premières publications des bancaires. Mais hier soir Micron a pris tout le monde de cours et ont tout simplement battu les attentes des analystes ET UPGRADÉ leur guidance de façon extrêmement optimiste. Justifiant le tout par la FORTE DEMANDE liée à… devinez quoi ??? L’INTELLIGENCE ARTIFICIELLE ! Micron bondissait de plus de 13% after close et quand on regarde la configuration du Semiconducteur Index qui est au bord de franchir des points de résistance importants et de Nvidia qui est également au bord de la cassure haussière, on pourrait presque se dire que le prochain mouvement haussier est en train de se dessiner devant nous.

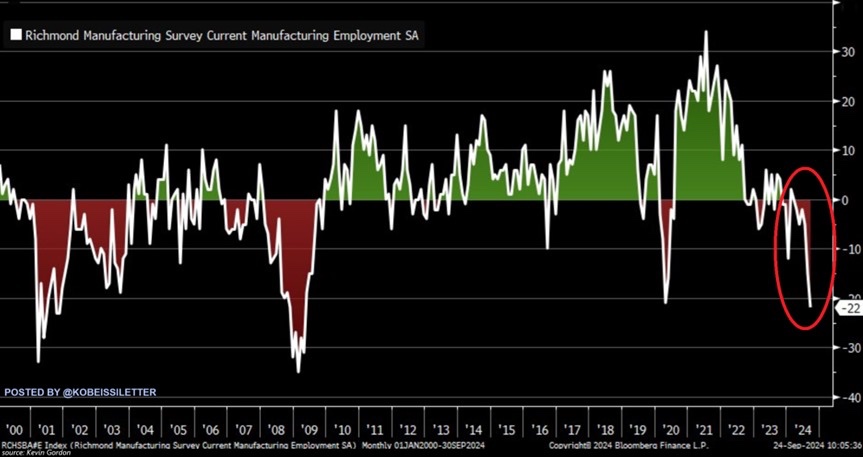

Pour être franc avec vous – et vous le savez – lorsque je regarde les chiffres économiques dans leur globalité, ceux de l’emploi mais aussi ceux de la croissance de l’économie, je tremble de peur et je n’arrive pas à croire que l’on puisse continuer à s’emballer. Avant-hier encore, personne n’en a parlé, mais le « Richmond Fed Manufacturing Employment Index » a été publié et chutait de 21 points en septembre. Il se stabilise à son plus bas niveau depuis 2009 !!! Pire encore, l’indice a été en contraction pendant la plupart de 2024 et se situe en dessous des niveaux les plus bas de la pandémie. Je répète : EN-DESSOUS DES PLUS BAS DE LA PANDÉMIE !!! Vous vous souvenez comment le secteur manufacturier fonctionnait bien pendant que l’on mangeait des pâtes au thon en s’essuyant la bouche avec les 950 rouleaux de PQ stockés dans le garage ? Et puis ça n’est pas tout, sur cette même publication, on apprend que les prévisions en matière d’emploi sont au plus bas depuis 4 ans et que nous sommes dans une conjoncture presque aussi merdique qu’en 2008 – c’est moins pire, mais c’est pas terrible quand même. Ça n’est pas l’idée que je me faisais d’un « soft landing » J’aurais plutôt tendance à parler de crash-landing. Mais au-delà du fait que l’économie semble se dégrader graduellement, la situation immédiate semble un peu différente.

Le sauvetage par l’IA ???

Nous sommes à l’aube d’une avalanche de données économiques qui sont susceptibles de faire (encore une fois) basculer la perception que l’on a des marchés. On peut avoir du bon, comme du mauvais. On peut même avoir du bon ET du mauvais. Mais la seule chose qui nous intéresse, c’est de savoir COMMENT NOUS ALLONS L’INTERPRÉTER ! Prenons une situation en exemple : le PIB américain sort NETTEMENT en-dessous des attentes. Logiquement, cela voudrait dire que l’économie est en train de se vautrer progressivement, comme on l’a vu sur les chiffres du Richmond Fed Manufacturing Employment Index et donc il faut vendre le marché parce que la « probabilité » d’une récession risque bien d’augmenter encore. C’est la réflexion LOGIQUE et indiscutable que n’importe quelle personne censée et saine d’esprit devrait avoir.

Pourtant, ça n’est probablement pas ce qui se passerait. Si le PIB venait à sortir nettement en-dessous des attentes, le marché pourrait bien avoir une réaction que l’on pourrait qualifier de « réaction à double tiroir ». La première réaction, la logique : tout vendre et partir participer la nouvelle saison de Koh-Lanta en attendant que les choses se calment. Et puis il y la réaction qui vient du deuxième tiroir, la réaction qui anticipe, celle qui nous ferait dire :

« Non, mais attends ; la FED vient de baisser les taux pour renforcer l’économie, il faut lui donner un peu de temps pour que ça se ressente dans les chiffres et puis si le PIB est aussi merdique, la FED va FORCÉMENT baisser une seconde fois les taux de 50 points de base en novembre. Et encore en décembre, si ça se trouve. L’économie va donc exploser et NOUS SOMMES DONC DANS UNE GIGANTESQUE OPPORTUNITÉ D’ACHAT !!!! »

Vous voyez où je veux en venir ? Si les chiffres sont bons, le marché va monter parce que cela nous confirmera ce que Powell et Yellen nous disent depuis 10 jours et si c’est pas bon, la FED nous a déjà donné l’antidote : la recalibration des taux de la semaine dernière et la recalibration des taux lors du meeting du 6 et 7 novembre. Et si en plus, vous rajoutez là-dessus le secteur des Semiconducteurs qui casse à la hausse grâce aux chiffres de Micron d’hier soir qui déclenchent une réaction en chaîne, on risquerait bien ne pas en avoir fini avec des nouveaux records en série et les 6’000 sur le S&P500 pourraient bien être l’objectif de l’automne. Alors je ne dis pas que tout va bien et que c’est bull market forever, mais que là, on nous a mis dans une situation où ça risque d’être compliqué de faire baisser le marché, sachant que la FED a redistribué les cartes il y a un peu plus d’une semaine.

Le reste

Ce matin le stimulus chinois continue de fonctionner, Hong Kong prend encore 2.3% et revient tester les points hauts du mois de mai. La Chine avance de 0.6% pendant que le Japon bondit de plus de 2% parce que Micron a publié de bons chiffres et que cela pourrait bien booster le secteur de la tech. C’est pas moi qui le dit, ça vient d’un journal financier ce matin. Vous voyez que tout se recoupe. Pendant ce temps, le baril est à 69.61$, l’or est à 2683$ et le Bitcoin joue à « tu veux ou tu veux pas » et s’échange à 63’600$.

Hier soir Kamala Harris a présenté son programme économique – elle confirme que la vie est trop chère et qu’elle va tout faire pour qu’elle soit moins chère. Elle va distribuer des crédits dans tous les sens et on peut donc supposer que si elle gagne, on va repousser la problématique du plafond de la dette au calendes grecques et à des sommets qui donneront l’impression que l’Everest n’est qu’une petite montagne sans intérêt. Elle n’a que très peu parlé de l’inflation, vu que ChatGPT n’a pas réussi à lui pondre un texte qu’elle puisse comprendre. Et autrement, elle a descendu Trump en expliquant qu’il avait laissé le pays dans un état économique déplorable et qu’il était l’ami des riches alors qu’elle, elle est l’amie de tous les autres (mais des riches aussi parce qu’elle en a besoin pour payer sa campagne). Bref, c’est un cinéma affligeant qui nous laisse présager de 4 ans pathétiques du côté de la politique américaine.

Les chiffres du jour

Les nouvelles sont extrêmement minces ce matin, mis à part l’économie selon Kamala et l’intelligence artificielle selon Micron, c’est la loose. Nous allons donc nous concentrer sur la suite : les chiffres qui vont nous donner une réponse ou qui vont nous donner des chiffres à interpréter. En plus des chiffres du Core PCE, du PIB et des Durables Goods, il y aura aussi une avalanche de membres de la FED qui vont parler, dont Powell et Christine Lagarde. La BNS sera aussi de sortie ce matin et, au-delà du fait qu’elle va baisser les taux de 0.25% (encore), il y aura aussi le pot de départ de Thomas Jordan qui va partir sous d’autres cieux expliquer à tout le monde combien il a été fort et intelligent ces dernières années.

Pour le moment, les futures US sont en hausse d’un demi-pourcent, merci à Micron et à l’IA et moi je vous retrouve demain pour conclure la semaine. D’ici-là, passez une très belle journée !

À demain !

Thomas Veillet

Investir.ch

“Buy not on optimism, but on arithmetic.” Benjamin Graham