Lorsque Jerome Powell a baissé les taux brutalement – ce que l’on appelle un JUMBO RATE CUT pour que ça fasse un peu plus « pro » que « massif » qui aurait tendance à faire augmenter le niveau de doute chez certains investisseurs – je vous avoue platement que je me suis quand même laissé à penser que Powell était en train de paniquer parce que l’économie ralentissait un peu trop et que le marché de l’emploi commençait à puer comme l’arrière cours d’un poissonnier qui n’aurait pas respecté les recommandations du service d’hygiène. Mais maintenant, après avoir fait la revue de presse du week-end, ça va mieux. J’ai toujours pas compris, mais on m’a expliqué que j’étais idiot, donc ça va mieux.

L’Audio du 23 septembre 2024

Télécharger le podcast

L’idiot du village

Alors avant de faire mon introspection sur mon incompétence, je voudrais tout d’abord vous dire que ça fait un moment que j’ai compris que le marché faisait ce qu’il voulait et que ça ne servait à rien de pisser contre le vent, parce que sinon ça mouille les chaussures. Il vaut donc mieux aller avec la vague et se laisser porter avec le vent dans le dos, la plupart des concurrents du Vendée Globe ne me diront pas le contraire. Donc, ce week-end je me suis tapé les opinions des journalistes économiques qui bossent pour le Barron’s, le Wall Street et indirectement, pour MarketWatch. Il faut aussi reconnaître qu’ils bossent aussi un peu pour moi puisque je paie mon abonnement avec une régularité et une précision qui fait honneur à mon passeport à croix-blanche.

Ce qui me fait penser que de temps en temps, ces journalistes-employés pourraient au moins se montrer un peu plus compréhensifs vis-à-vis de mon incompréhension de la situation actuelle. Mais que nenni. Il semblerait – après avoir lu la presse américaine du week-end – que la décision de Powell est PARFAITEMENT justifiée et qu’elle montre que la FED a une confiance aveugle au sujet de l’emploi. À moins qu’elle soit COMPLÈTEMENT aveugle au sujet de l’emploi, mais afin de ne pas donner l’impression que je ne suis pas d’accord avec eux et donc, paraître encore plus idiot que j’en ai l’air parce que je doute sur la décision de Powell ; on va dire que la FED a TELLEMENT CONFIANCE sur le marché de l’emploi qu’elle a trouvé que c’était une super-idée de faire un JUMBO RATE CUS et que c’était (EN PLUS), une super-bonne idée parce que ça allait donner un énorme coup de boost à l’emploi et comme il va déjà TRÈS BIEN, l’emploi, il va aller encore mieux. Et malgré le fait que les gentils employés américains vont gagner tout plein d’argent en plus, ils vont être soigneux et raisonnables afin de ne pas trop dépenser afin de ne pas faire remonter l’inflation.

Je n’y arrive pas…

Je suis désolé, je n’y arrive pas. Je n’arrive pas à me ranger du côté de ce journaliste du Barron’s qui pond un éditorial ce week-end et qui dit que Powell n’a pas baissé les taux parce qu’il panique mais au contraire « parce qu’il démontre son immense confiance vis-à-vis du marché de l’emploi ».

Non mais sérieux ? Je veux bien que l’on considère que si l’on n’est pas membre de la FED nous sommes ipso-facto complètement débile à leurs yeux. Mais COMMENT TU PEUX décemment dire que tu as « confiance » vis-à-vis du marché de l’emploi alors qu’on a biffé pas loin d’un million de jobs sur 12 mois et qu’a chaque publication trimestrielle ça sort en dessous des attentes et que l’on 8 fois sur 10 on révise le mois précédent à la baisse. Et encore, quand je dis 8 fois sur 10, c’est pour être sympa. Le taux de chômage est passé de 3.6% à 4.2% en 12 mois et tu viens me dire que TU ES CONFIANT parce que le mois dernier, le taux était de 4.3% et que donc là, ça baisse !

Non, je suis désolé, je n’y arrive pas. Je ne peux pas croire que les mecs de la FED se sont dit : « Oh, les gars, ça va tellement bien dans l’économie US que l’on va baisser brutalement les taux pour que ça aille encore mieux !!! » – et puis au fond la salle y a un type qui a levé la main et qui a dit : Oui, mais si on baisse les taux trop vite, vous z’avez pas peur que l’inflation, elle remonte un peu ? ». Et là, Powell il a dit : « ta gueule ».

Je n’y arrive pas (bis)

Donc, non, je n’y arrive pas. Je ne veux pas non plus rentrer dans le « complotisme bearish » – oui, le complotisme bearish, je viens d’inventer ça. En fait c’est comme le complotisme classique qui pensent que les vaccins sont un coup monté et que Bill Gates élève des moustiques en secret pour réduire la population mondiale, mais c’est pour les marchés boursiers. Le complotisme bearish, c’est les gars qui sont « short » toute l’année et qui n’arrêtent pas de critiquer dès que ça monte, parce qu’ils sont convaincus qu’on nous ment et que c’est le gouvernement qui fait monter le marché pour rendre la mariée un peu plus belle.

Alors on sait bien que ça n’existe pas ce genre de choses. C’est comme si on vous disait que dans un pays qui vient d’avoir des élections législatives remportées par la gauche, on nomme quand même un gouvernement de droite et qu’en EN PLUS, on le confie à des mecs dont le parti a fait un score tellement minable que l’on se demande si ça vaut encore la peine d’appeler ça un parti, plutôt qu’une association de quartier. Non, vous voyez que c’est irréaliste, il n’y pas de complot pour faire monter les marchés tout comme ce genre de manipulations qui piétinent la démocratie n’existe que dans les films de série B.

DONC, je ne veux pas tomber dans le COMPLOTISME BEARISH, mais disons que la réaction de Powell et l’interprétation qu’en ont fait les médias « mainstream de Wall Street », tout comme les experts « mainstream » de Wall Street, me dépasse quelque peu. J’ai beau essayer dans tous les sens, mais je n’arrive pas à me dire que BAISSER LES TAUX de 0.5%, c’est un signe majeur de CONFIANCE SUR L’EMPLOI ! S’il a tellement confiance sur les chiffres de l’emploi du mois de septembre, il n’a qu’à baisser les taux de 0.25% et laisser venir, au pire il baissera les taux de 0.5% en novembre – à ce moment, il aura au moins eu deux publications des NFP’s pour voir ou on va. Seul problème, ça sera peut-être trop tard pour baisser les taux, parce que la récession aura gagné du terrain et que l’emploi se sera effondré un peu plus. Ça, ce narratif-là, je l’aurais compris, mais dire « je fais un JUMBO RATE CUT parce que j’ai confiance !!! » – c’est écouter Macron qui vous dit « faites-moi confiance, je vous ai écouté » et qui vous mets un vieux de droite à Matignon alors que tout le monde voulait un jeune de gauche.

Peu importe

Mais bon, peu importe ce que je pense, il ne faut pas lutter contre la tendance, parce qu’il paraît que la tendance est notre amie. Nous allons donc nous laisser porter par cette nouvelle semaine qui commence pleine d’optimisme en nous expliquant que la FED a confiance et que tout va bien. Admettons que nous sommes tous d’accord avec cela, il faudra tout de même noter qu’en termes de valorisation des marchés, nous ne sommes pas à des niveaux que l’on peut qualifier d’extrêmement bon marché. Ce qui aurait tendance à vouloir dire – dans un monde financier normal, un monde où le patron de la FED ne connaît pas les chiffres de l’emploi à l’avance (et voilà, mon complotisme bearish qui reprend le dessus) qu’à la moindre alerte sur les chiffres d’une société, ou le moindre ralentissement sur la croissance économique, les conséquences pourraient être dramatiques pour les bourses mondiales et cette fois, obliger Powell à faire un JUMBO RATE CUT, mais pas parce qu’il a confiance, juste parce qu’il panique…

Ce matin la semaine semble vouloir commencer avec un certain optimisme – la confiance encore – et nous allons continuer à tergiverser sur ce que la FED nous a donné à ronger la semaine dernière en attendant les chiffres du PIB et du PCE. Histoire de voir ce que nous allons en tirer comme conclusion cette fois. Pour le moment, l’Asie est légèrement en hausse, Hong Kong monte de 0.54% et la Chine avance de 0.74% après avoir annoncé une nouvelle baisse des taux – sûrement parce qu’ils ont une super-confiance en l’économie – et le Japon est fermé pour l’équinoxe d’automne. Pendant ce temps, le pétrole repart au-dessus des 70$ et se traite désormais à 71.64$, l’économie étant tellement forte, ça rassure et en plus on a une marmite qui menace toujours de déborder un peu plus au Moyen Orient, ce qui ne rassure pas tant que ça sur le prix du baril. L’or s’envole à 2654$ et le Bitcoin teste sa résistance des 65’000$.

Pour les reste – mis à part que tout va trop bien

Du côté des nouvelles du jour, on va parler d’Intel. Oui, je sais, c’est un peu has-been, mais après avoir vécu une semaine de folie haussière – chose qui ne leur était plus arrivé depuis bien longtemps, ce week-end a continué à être très occupé pour la société de Santa Clara. Tout d’abord on apprenait que Qualcomm avait approché la société pour envisager une fusion et dans la foulée, il y a le fonds d’investissement Apollo qui leur proposait un investissement de plusieurs milliards. On risque donc de beaucoup parler d’Intel ces prochains jours. Autrement, l’Allemagne a réagi à l’éventuel take-over d’Unicredito sur Commerzbank. Le gouvernement a interdit de vendre plus de participations à la banque italienne empêchant ainsi un rachat hostile. On sent tout de suite que tout le monde est très européen. En fait ils sont tous européens, jusqu’à que ça ne les arrange plus. C’est le cas pour le foot et pour les take-overs.

Autrement, je sais que Powell a SUPER-CONFIANCE sur l’emploi, mais… Les chiffres du chômage chez les jeunes donnent un peu moins confiance. Le taux de chômage pour les 16 à 24 ans a grimpé à 9,7 % en août, son niveau le plus élevé depuis juin 2021. Je rappelle pour mémoire que le taux de chômage national est de 4.2%, pratiquement au plus haut depuis 3 ans. Le taux de chômage des jeunes est monté de 3.1% depuis le mois d’avril, c’est un indicateur solide de ralentissement économique. On retiendra donc qu’à l’heure actuelle, 16% des jeunes de 18 à 24 ans n’ont pas d’emploi et sont inscrits dans aucune école – et cela, selon les données de la FED. Vraiment de quoi avoir CONFIANCE. On notera aussi qu’un autre sondage montre que les entreprises qui comptent engager du monde dans les 3 prochains mois a chuté de 13% depuis un mois. Je commence à penser que Powell a été hypnotisé par le serpent Kaa du Livre de la jungle.

Première bonne nouvelle de la semaine

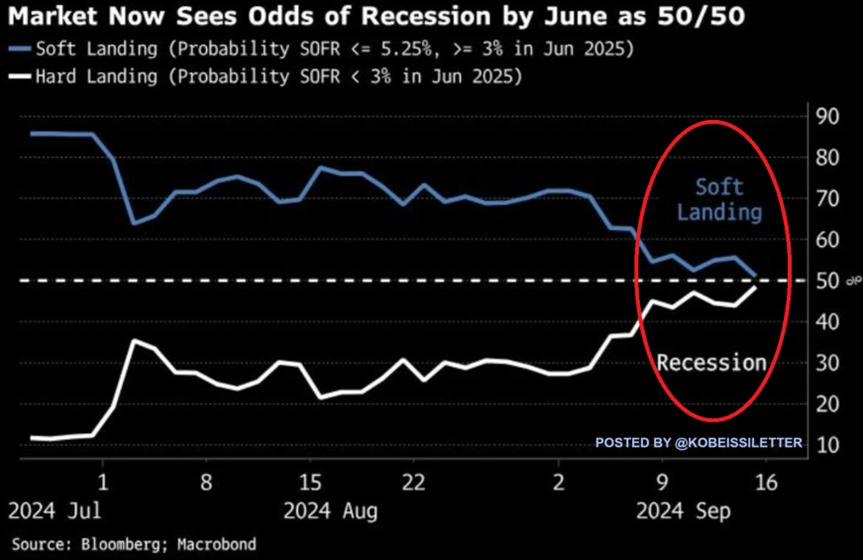

Pour entamer cette semaine, on notera que selon un dernier sondage, le marché estime que désormais la probabilité d’une récession est de 50% d’ici à juin 2025. Ce pourcentage a plus que doublé au cours du mois dernier, alors qu’il n’était que de 10 % en juillet. En outre, on évalue à 50 % la probabilité que la FED « recalibre » ses taux d’au moins 200 points de base au cours des huit prochains mois. À titre de comparaison, la FED prévoit des baisses de taux de 150 points de base d’ici à la fin de 2025. On n’est visiblement pas tous d’accord sur le fait qu’il faut avoir « hyper-confiance ».

Pour ce qui est des chiffres du jour, nous aurons une avalanche de PMI’s manufacturier et des services, en Europe et aux USA et pour le moment, les futures sont en hausse de 0.3%, le S&P500 refuse toujours de confirmer le moindre triple top et semble plus attiré par les 6’000 qu’autre chose. Mais peu importe, l’important c’est d’avoir confiance en l’emploi qui n’a de cesse de nous montrer que tout va bien et de ne pas sombrer dans le complotisme bearish.

Passez une excellente journée et on se revoit demain, histoire de voir si j’ai complètement sombré dans le territoire des ours.

À DEMAIN !

Thomas Veillet

Investir.ch

“There’s only one way to describe most investors: trend followers.” Howard Marks