Malgré les conflits qui agitent une partie de la planète et un pouvoir d’achat qui s’amenuise, les marchés financiers affichent une santé (performance) à toute épreuve. Les résultats trimestriels sont pratiquement derrière nous alors que nous reste-t-il à espérer pour que les indices boursiers poursuivent leur hausse ? Regardons le verre à moitié vide.

Ce que nous savons n’est pas vraiment encourageant : conflit en Ukraine qui ne baisse pas en intensité, la guerre dans la bande de Gaza, les incursions chinoises dans les espaces aérien et naval de plusieurs pays, la versatilité de Trump, les changements politiques en Europe. A ceci s’ajoute la dette des pays et des banques centrales qui doivent rester vigilantes pas rapport à l’inflation.

Un coup d’œil dans le rétro

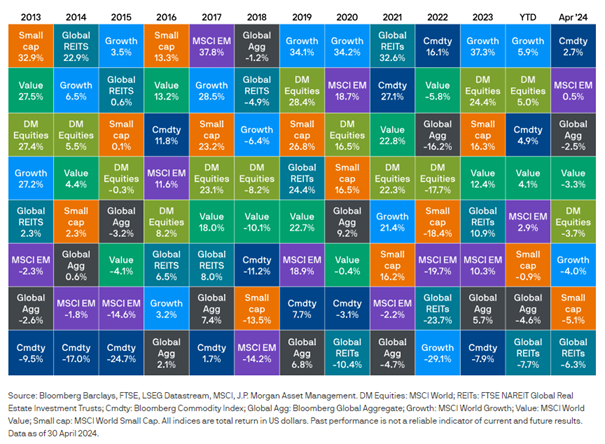

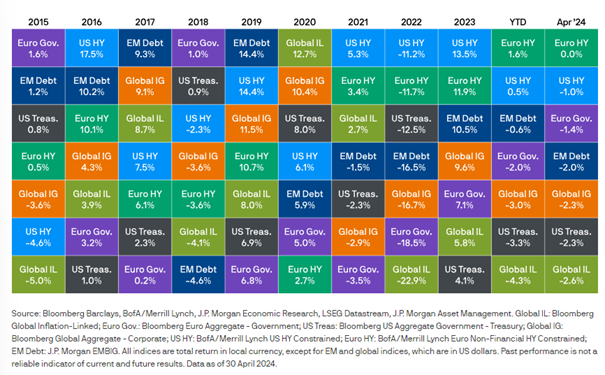

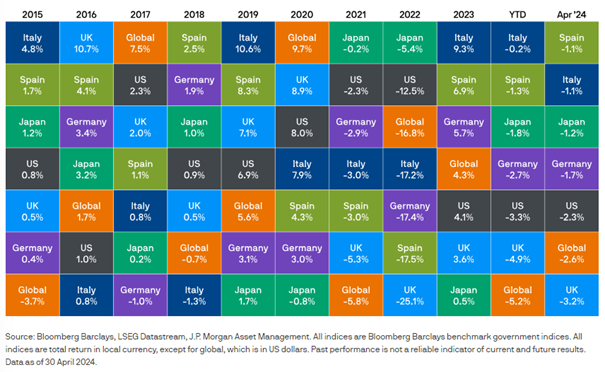

Les marchés à revenu fixe ont souffert de l’évolution des prévisions de taux. Au cours du seul mois d’avril, les marchés ont anticipé une baisse et demie des taux aux États-Unis cette année mais la date de la première baisse a été repoussée. Les rendements des bons du Trésor à 2 ans ont donc augmenté de 40 points de base (pb) pour atteindre 5,0%, tandis que les rendements des bons du Trésor à 10 ans ont augmenté de 47 pb pour atteindre 4,7%. Les secteurs sensibles aux taux ont aussi souffert à l’image des petites capitalisations (-5,1%) et des fonds de placement immobilier (-6,3%).

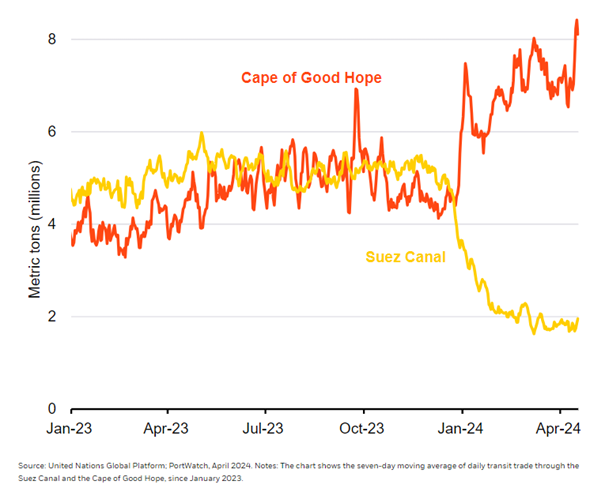

La résistance de l’environnement économique et le risque d’escalade au Moyen-Orient ont stimulé les prix des matières premières. L’indice Bloomberg Commodities a augmenté de 2,7 % en avril, terminant le mois comme la classe d’actifs la plus performante. Rappelons que les frappes des rebelles houthis ont bouleversé les chaînes d’approvisionnement, détournant des pans entiers de marchandises du canal de Suez au cap de Bonne-Espérance. Depuis le début des attaques, les coûts d’expédition depuis la Chine ont encore augmenté d’environ 75 % par rapport à la fin de l’année dernière, selon les données de LSEG Datastream. Les contraintes d’approvisionnement persistantes maintiennent l’inflation et les taux d’intérêt au-dessus des niveaux d’avant la pandémie.

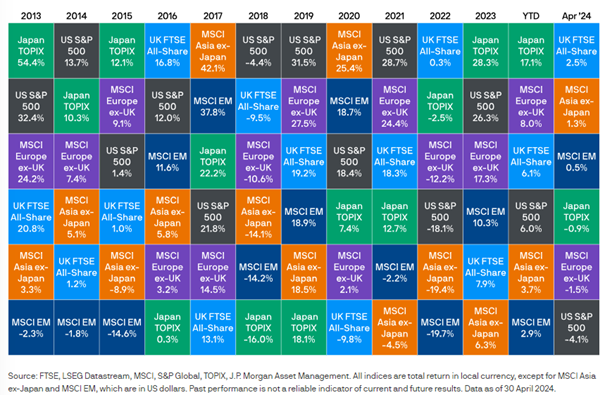

Au cours d’un mois difficile pour la classe d’actifs, les actions européennes ont surpassé leurs homologues américaines. L’amélioration des perspectives de croissance et de la dynamique de l’inflation dans la région a pu partiellement compenser les vents contraires que sont les taux d’intérêt plus élevés à long terme et les risques géopolitiques. L’indice MSCI Europe ex-UK n’a reculé que de 1,5% en avril, tandis que les actions britanniques, soutenues par la forte proportion de sociétés du secteur de l’énergie et des matières premières, ont dégagé un rendement total positif de 2,5% et ont terminé le mois en tête des marchés d’actions les plus performants.

Le S&P 500 a chuté de 4,1% au cours du mois, les valorisations étant soumises à la pression de la hausse des rendements obligataires. La toile de fond économique reste favorable aux bénéfices des entreprises et la saison des bénéfices du premier trimestre a vu les entreprises dépasser largement les attentes, même si la barre était basse. Les marchés ont toutefois été plus enclins que d’habitude à sanctionner les entreprises qui n’ont pas atteint les estimations.

Les actions japonaises ont abandonné une partie des gains réalisés au cours des cinq derniers mois. L’élargissement des écarts de taux d’intérêt entre le Japon et les autres pays développés a exercé une pression à la baisse sur le yen et a renforcé les inquiétudes des investisseurs quant au risque que l’inflation importée n’affaiblisse la demande intérieure.

L’inflation de la zone euro en avril est restée stable à 2,4% en glissement annuel, mais l’importante composante des services a chuté de 30 points de base à 3,7%. La première baisse de la BCE est toujours attendue au cours de l’été, bien qu’il n’y ait plus que deux baisses entièrement prévues d’ici la fin de l’année.

La surperformance de la région s’explique par une hausse moins prononcée des rendements obligataires en euros. Cette tendance s’est manifestée sur les marchés du crédit, où les écarts sont restés stables en avril en raison des perspectives de croissance positives et où le haut rendement en euros a été le seul grand secteur à éviter les rendements négatifs. En ce qui concerne les obligations souveraines, les obligations souveraines en euros ont surpassé les bons du Trésor américain et les bons du Trésor britannique.

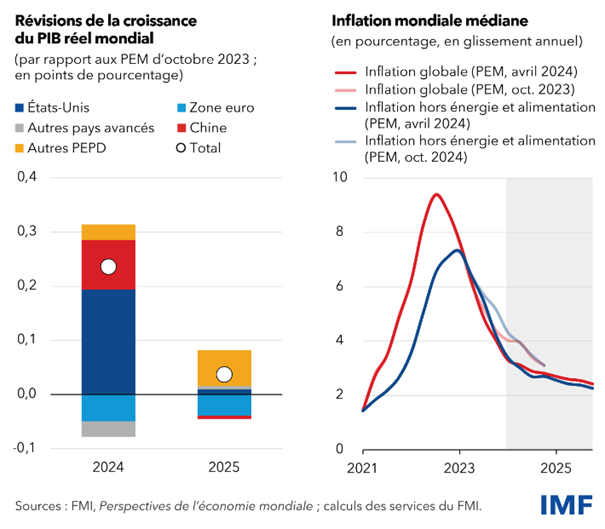

Croissance et inflation selon le FMI et l’OCDE

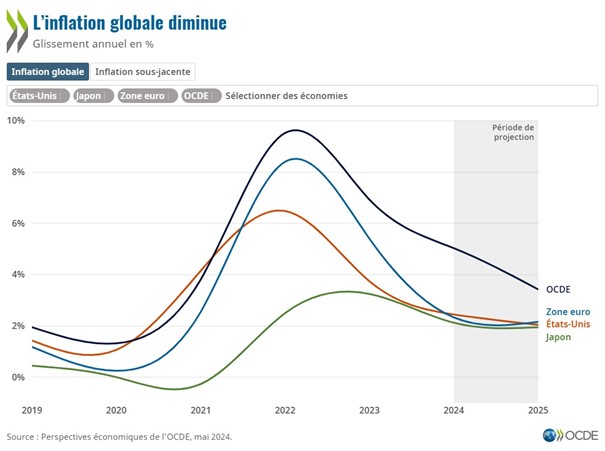

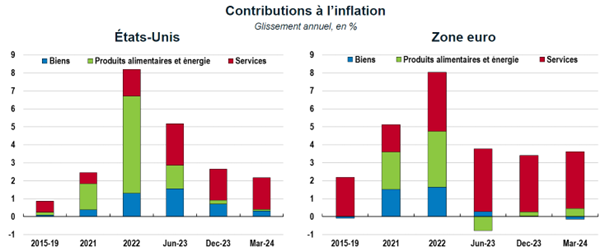

Selon le dernier rapport du Fonds Monétaire International, la croissance mondiale a atteint son point le plus bas, 2,3%, à la fin de 2022, peu après que le taux médian d’inflation globale eut atteint un pic de 9,4 %. D’après les projections de la nouvelle édition des Perspectives de l’économie mondiale , la croissance pour cette année et la suivante restera stable autour de 3,2%, et le taux médian d’inflation globale baissera, passant de 2,8% à la fin de 2024 à 2,4% à la fin de 2025. La plupart des indicateurs continuent d’annoncer un atterrissage en douceur. Mais…les risques liés à l’inflation subsistent. Le mouvement de retour de l’inflation à son niveau cible semble s’être interrompu depuis le début de l’année, ce qui est quelque peu préoccupant. Il pourrait s’agit d’un revers temporaire, mais la vigilance reste de mise. Les progrès sont en grande partie imputables à la baisse des prix de l’énergie et celle de l’inflation des biens. Cette dernière a été favorisée tant par l’atténuation des perturbations de la chaîne d’approvisionnement que par la baisse des prix à l’exportation depuis la Chine. Mais les prix du pétrole augmentent depuis peu, en raison notamment des tensions géopolitiques, et l’inflation des services reste obstinément élevée. L’imposition de restrictions supplémentaires sur les exportations chinoises pourrait également pousser l’inflation des biens à la hausse.

Le constat est le même pour les économistes de l’OCDE qui ajoute que la hausse des prix des produits alimentaires a également diminué fortement dans la plupart des pays, les bonnes récoltes de cultures essentielles comme le blé ou le maïs s’étant traduites par une baisse rapide des prix par rapport aux pics atteints après le début de la guerre en Ukraine.

L’inflation pourrait se maintenir plus longtemps que prévu à un niveau élevé à cause principalement de l’inflation liée aux services.

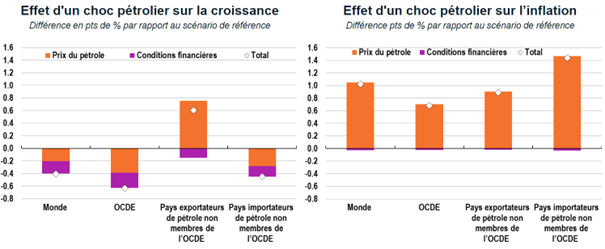

Et comme le signalait les autres économistes (JPMorgan, BlackRock, FMI), les tensions politiques aux Proche-Orient menacent la reprise. Pourquoi? A cause du prix du pétrole.

Quid de la Chine?

Lors de la réunion du parti communiste chinois, le premier ministre Li Qiang a annoncé l’objectif de 5% de croissance annuelle. Les économistes restent très prudents et pensent que ce niveau de croissance ne devrait pas être atteint cette année. Donc, comme d’habitude, ils enlèvent un demi-point et tablent sur 4,5%.

Le plus important ne réside pas dans les prévisions macro-économiques chinoises mais plutôt l’activité militaire de la Chine qui multiplie ses exercices. Le diable se cachent dans les détails et les analystes de Reuters ont pointé du doigt un détail d’importance: Beijing utilisait précédemment le terme de « réunification pacifique » à propos de l’union voulue entre la partie continentale de l’empire du Milieu et la République de Chine, donc Taïwan et le vocable «pacifique» a disparu. Last but not least, la Chine augmentera de 7,2% ses dépenses militaires en 2024.

Donc…

Il semble que les cygnes se soient reproduits mais il est difficile de les voir nager ou voler. Dans ces conditions, l’achat d’une protection pour un portefeuille d’investissement serait une bonne idée, à mon avis.

Pendant ce temps

Pas de cygnes à l’horizon et les marchés boursiers se portent bien. À Paris, le CAC 40 a pris 0,49% tandis que le Dax allemand avançait de 0,95%. Le Footsie britannique était clos lundi. En Suisse, le SMI a terminé avec un gain de 0,49%. UBS présente ses résultats trimestriels aujourd’hui. Les analystes interrogés par l’agence AWP tablent sur un résultat avant impôts de 1,1 milliard de dollars et un bénéfice net de 620 millions. Les bourses américaines profitent des très bonnes performances des actions des fabricants de microprocesseurs et composants avec Nvidia gagnant 3,77%, AMD +3,44% et Arm Holdings +5,19%. L’indice Dow Jones a gagné 0,46% , le Nasdaq, à forte coloration technologique, a bondi de 1,19% et le S&P 500 a avancé de 1,03%. Même topo en Asie avec le Nikkei en hausse de 1,30% et le KOSPI de 1,90%. Seul le Hang Seng était en légère baisse après 10 jours de hausse.

Toute petite séance question volumes sur le marché obligataire européen, fermeture de la bourse de Londres oblige (early may banking Holiday). Les rendements des obligations d’Etats, tout comme chez les américains, étaient en légère baisse. En conséquence, le dollar est resté stable face à un panier de devises de référence. L’or au comptant a augmenté de 0,8% après avoir perdu 1,50% la semaine passée. D’autres métaux précieux ont également progressé, l’argent au comptant augmentant de 2,4% , le platine gagnant environ 0,6% et le palladium ajoutant 3,6%.

Dans le secteur des matières premières, le Brent se renforce de 0,58% à 83,44 dollars le baril et le WTI progresse de 0,63% à 78,6 dollars. Le contrat de maïs le plus actif sur le Chicago Board of Trade (CBOT) a gagné 0,27%, atteignant son plus haut niveau depuis le 29 décembre. Le blé a baissé de 0,23% après avoir atteint un plus haut de neuf mois plus tôt dans la journée, tandis que le soja a perdu 0,16%.

Excellente journée à toutes et à tous avant de retrouver Thomas demain matin.

Le problème avec les experts, c’est qu’ils n’ont aucune idée de ce qu’ils ignorent. Nassim Nicholas Taleb

Source : Reuters, JPMorgan, Blackrock, OCDE, FMI