Philippe Schindler, CEO d'Heravest, énumère quelques points importants qui affecteront les marchés financiers.

Régime macroéconomique à long terme. Cycles économiques irréguliers et volatils

Des facteurs structurels faibles – démographie et productivité – pèsent sur la croissance potentielle. Les risques asymétriques de déflation ou d’inflation galopante augmentent. L’adoption massive et rapide de l’intelligence artificielle ajoute de l’incertitude. Les questions non résolues du financement du déficit et de la réduction de la dette pourraient refaire surface et perturber/disloquer les marchés.

Perspectives cycliques. Fin de cycle atypique dans un nouveau régime (post-Covid)

Le niveau actuel des taux d’intérêt réels (environ 2% sur le 10 ans américain) est une source de stress pour les finances publiques. Il est insoutenable pour le Trésor américain, l’Italie, les acteurs surendettés/non rentables (HY/Tech) et ceux dont les actifs ont fortement baissé (US CRE, institutions chinoises).

Géopolitique. Paysage chaotique

Les sources de conflit se multiplient. Les guerres par procuration de l’Iran font des ravages militaires et économiques.

Changement de liquidité et conditions financières volatiles

Le cadre de liquidité ample du T423 deviendra plus bénin, voire défavorable à court terme. Cela pourrait se traduire par des conditions financières moins accommodantes – plus favorables à la Fed.

Corrélation instable entre les actions et les obligations

Le cadre d’investissement reste opaque. Le jeu de cache-cache entre la Fed et les investisseurs va se poursuivre. La succession de périodes favorables/correctives pour les actifs risqués va se poursuivre.

Des flux de capitaux très volatils

La psychologie du marché s’est améliorée de façon spectaculaire en raison de la volatilité des flux de capitaux. La destination finale des fonds du marché monétaire pourrait exacerber le momentum des actifs risqués/ou non!

Anatomie de l’Aftershock Economy

Une détérioration générale de la démographie

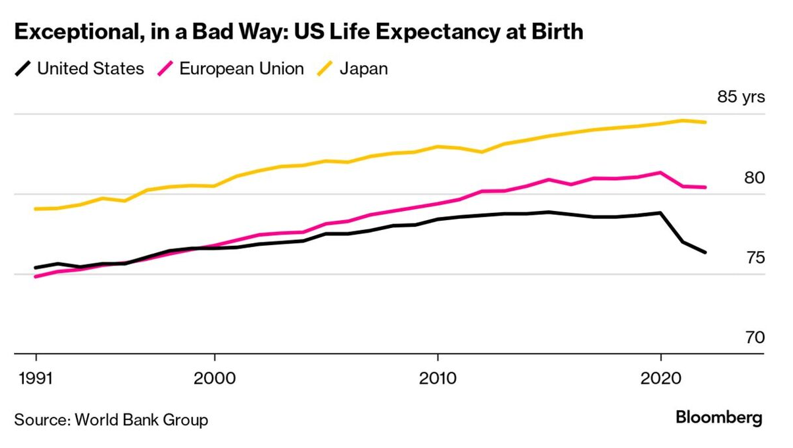

En principe, la démographie évolue très lentement. Par conséquent, elle attire rarement l’attention des marchés. Par exemple, la baisse de l’espérance de vie aux États-Unis avant la pandémie, qui préoccupe sérieusement les spécialistes, est à peine analysée. Les experts attribuent principalement cette chute au creusement des inégalités socio-économiques. L. Summers va jusqu’à rappeler que ¨le déclin économique de l’Union soviétique avait été prédit par des indicateurs tels que la baisse de l’espérance de vie¨. En tout état de cause, il pourrait s’agir d’un signe avant-coureur de la fin de l’exceptionnelle résilience de la croissance américaine.

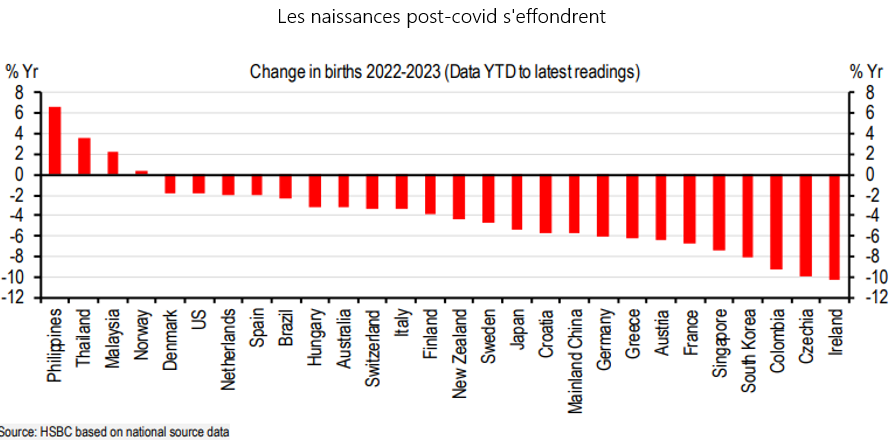

Les taux de fécondité mondiaux sont en baisse, car les préoccupations économiques et géopolitiques, les changements sociaux et la pandémie incitent de plus en plus de personnes à ne pas fonder de famille nombreuse ou à ne pas avoir d’enfants du tout. Le cas de la Chine, où la population active est déjà en déclin, est particulièrement frappant. Les données inquiétantes pour la France, qui avait un taux de natalité élevé, expliquent les récentes mesures annoncées par le président Macron: congé de maternité et plan de lutte contre l’infertilité, pour « réarmer démographiquement » le pays. Il faut s’attendre à des initiatives politiques similaires, notamment dans l’UE, tout en sachant qu’il faudra beaucoup de temps pour qu’elles produisent des résultats.

Si la baisse actuelle de 3 % du taux de fécondité se poursuit, la population mondiale pourrait bientôt atteindre son maximum (2030), avant de commencer à diminuer à partir de 2040. Cela contraste fortement avec les anciennes estimations de l’ONU, respectivement 2100 et au-delà ! En ce qui concerne l’impact direct du vieillissement sur l’inflation, le débat est controversé. Toutefois, le vieillissement de la population, combiné à un taux de natalité plus faible, risque d’accroître indirectement la pression sur les finances publiques, laissant aux gouvernements le choix d’emprunter davantage et/ou de laisser l’inflation régler le problème. Mais cela pourrait aussi avoir des effets bénéfiques sur le changement climatique et la transition énergétique.

Le facteur démographique – séculaire – est l’invité surprise, la source inattendue de volatilité de l’environnement macroéconomique

Il faut espérer que la baisse de la natalité soit temporaire, car étroitement liée à des chocs exogènes (pandémie, géopolitique). Dans le cas contraire, la croissance potentielle diminuera

L’IA – le cheval blanc indomptable

Après la pandémie, la productivité a connu des fluctuations plus importantes que d’habitude. Il faudrait donc plus de temps pour comprendre la nouvelle tendance sous-jacente de la productivité, même sans l’arrivée de l’IA. Il va sans dire qu’il est tout simplement impossible de la prédire étant donné le taux d’adoption ultrarapide de l’IA.

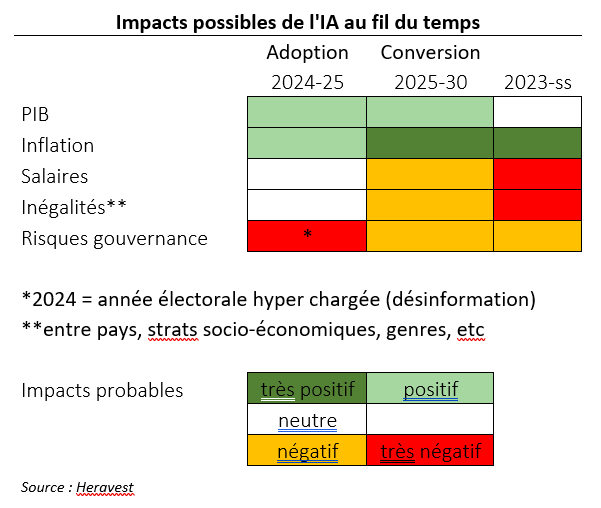

Vers une AI-pocalypse or an AI-révolution? Telle est la question macroéconomique clé de la prochaine décennie. En bref, l’impact positif le plus important devrait se faire sentir sur la (dés)-inflation, tandis que des risques sérieux devraient émerger à CT sur la politique et à MT sur les pressions salariales et les inégalités.

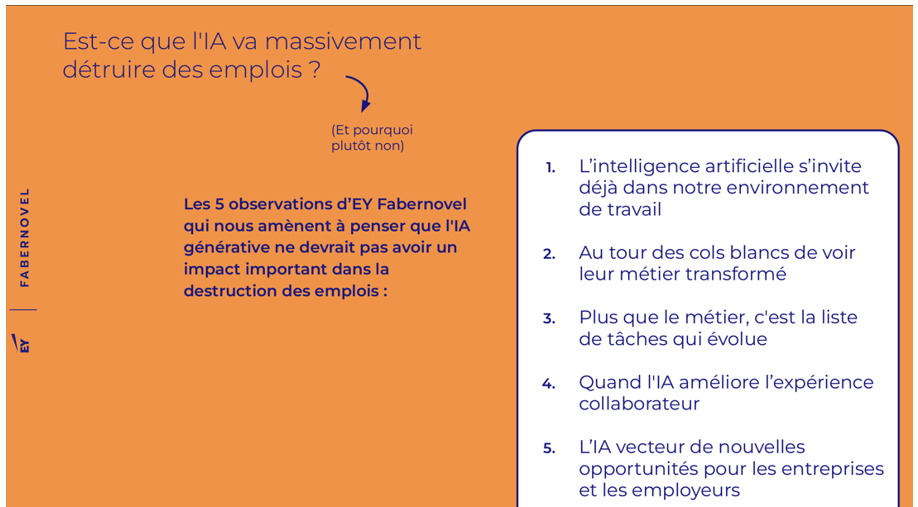

La bonne nouvelle, contrairement à la croyance populaire, est que l’IA générative entraînera davantage une modification des tâches qu’une destruction massive d’emplois, du moins pendant la période d’adoption.

La – très – mauvaise nouvelle, c’est que les progrès de l’intelligence artificielle sont beaucoup plus rapides que les efforts de gouvernance, ce qui alimente divers risques.

Deux des trois moteurs de croissance séculaires sont susceptibles de se détériorer dans un avenir prévisible, tandis que le troisième, la productivité, sera particulièrement insaisissable et perturbateur.

La résilience de l’économie américaine n’empêchera pas un ralentissement mondial bénin en 2024 / une légère récession. Aucune reprise en forme de V n’est à l’ordre du jour.

Une croissance tendancielle plus faible, un endettement élevé et la volatilité macroéconomique imposeront des réponses politiques décisives et imaginatives. Dans le cas contraire, l’inflation refera surface et les primes de risque exigées par les marchés/les justiciers obligataires reviendront en force.

Conseils en matière d’investissement

- L’environnement de liquidité très favorable du T323 devrait marquer une pause avec l’affaiblissement de l’ingénierie financière américaine (à partir du T224). Il faudrait une fin de QT pour qu’il se poursuive.

- La géopolitique et la politique restent très imprévisibles/défavorables.

- La corrélation positive entre les actions et les obligations devrait continuer à hanter temporairement les marchés, jusqu’à ce que les décideurs politiques définissent leurs plans/leur tolérance en la matière (H224).

- Les actifs financiers sont prêts à subir de nouveaux ajustements de prix volatils/hectiques. Les actifs réels (matières premières spécifiques) et les couvertures de change (métaux précieux et cryptomonnaies) surperformeront.

- Nous adoptons une attitude relativement prudente en matière d’investissement, c’est-à-dire que nous recommandons une prise de risque modérée/un budget modéré.

Heravest SA est une boutique indépendante dans le conseil en investissement, du top-down au bottom-up, et un fournisseur de solutions d’investissement.

Rue du Cendrier 12-14

CH-1201 Genève

T +41 22 715 24 40