Des raisons de satisfactions pour Berne

Contrairement à la publication de l’inflation US, l’inflation suisse a ralenti de manière inattendue en janvier. Les prix à la consommation ont augmenté de 1,3%, soit bien moins que les 1,7% attendus et en dessous de la borne supérieure de la BNS de 2% pour le 7ème mois consécutif. La mesure de base, hors composantes volatiles, a ralenti à 1,2%. Cette baisse surprend, car de nombreux prix (25%) de l’indice d’inflation sont réglementés. L’électricité a augmenté en début d’année et la TVA a été relevée de 7,7% à 8,1%. Au total, les prix administrés augmentent de 1,3 % en rythme mensuel. Les prix des biens importés ont diminué de -1,3% sur un mois et de -0,9% sur un an, reflétant la vigueur du CHF. Mais plus largement encore, l’inflation cœur a reculé de -0,4% en glissement mensuel. Ainsi, la faiblesse globale de l’inflation a souligné la faiblesse des pressions inflationnistes sous-jacentes.

Dans son évaluation de la politique monétaire de décembre, la BNS a montré que l’inflation allait accélérer, passant de 1,6% au T4 à 1,8% au T1. Le chiffre de janvier met déjà en doute cette prévision. Avant ces chiffres, la BNS devait baisser ses taux en septembre. Ce chiffre pourrait accélérer le calendrier. Une baisse des taux en mars est désormais plus probable, mais nous ne pouvons pas être sûrs que l’inflation ne repartira pas à la hausse.

Changement de régime monétaire en vue?

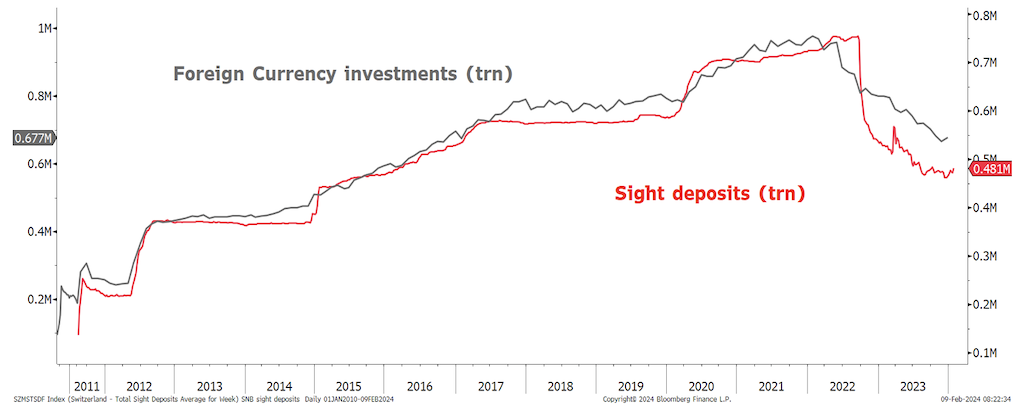

La BNS devrait s’abstenir de baisser les taux si tôt et pourrait tout à fait se tourner vers une intervention sur le marché des changes comme par le passé. Cependant, l’énorme perte sur son portefeuille de devises en 2022 signifie que le retour à une telle politique entraînera des répercussions politiques. Cependant, ce dont la banque peut être sûre, c’est que les achats de CHF pour lutter contre les risques d’inflation sont désormais terminés. Il existe certainement un potentiel de vente du CHF, quoique plus modeste que par le passé. Cette réticence à accroître les réserves de change pourrait accélérer la décision de réduire les taux.

En janvier 2015, la BNS a supprimé le plancher de 1,20 juste avant que la BCE ne lance son QE. À l’été 2022, la BNS a augmenté ses taux de 50bps juste avant la BCE, alors que la Fed ne les avait augmentés que de 25pbs. En outre, les banquiers centraux se rencontreront et partageront leurs points de vue et leurs expériences à Bâle, dans le cadre de la BRI, en avril.

On suivra prioritairement le USDCHF

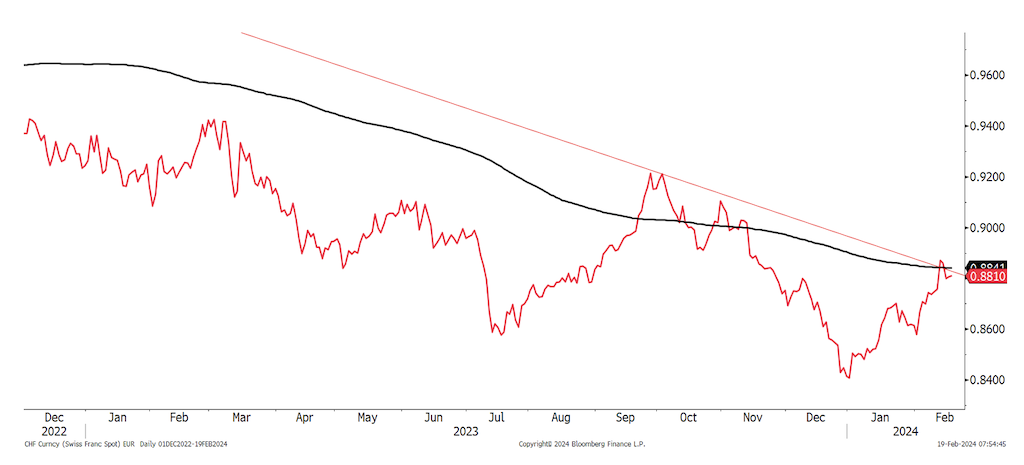

Avec des inflations divergentes, l’USD/CHF devrait subir des pressions haussières dans les semaines à venir. L’USD/CHF fleurte avec sa moyenne mobile sur 200 jours, marquant un changement significatif par rapport à sa tendance des 3 derniers mois. Cette configuration suggère le potentiel d’une tendance haussière continue, avec une extension de l’objectif vers les hauts de novembre de 0,9110.

Compte tenu du ralentissement inattendu de l’inflation, la BNS devrait envisager une baisse des taux le plus tôt possible.

La BNS ne baissera ses taux d’abord que si elle est sûre que d’autres suivront juste après. L’USD/CHF doit franchir sa moyenne mobile à 200 jours pour voir un CHF beaucoup plus faible.