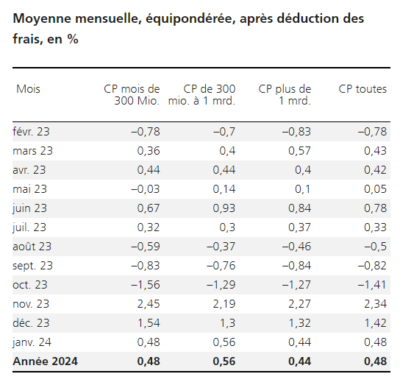

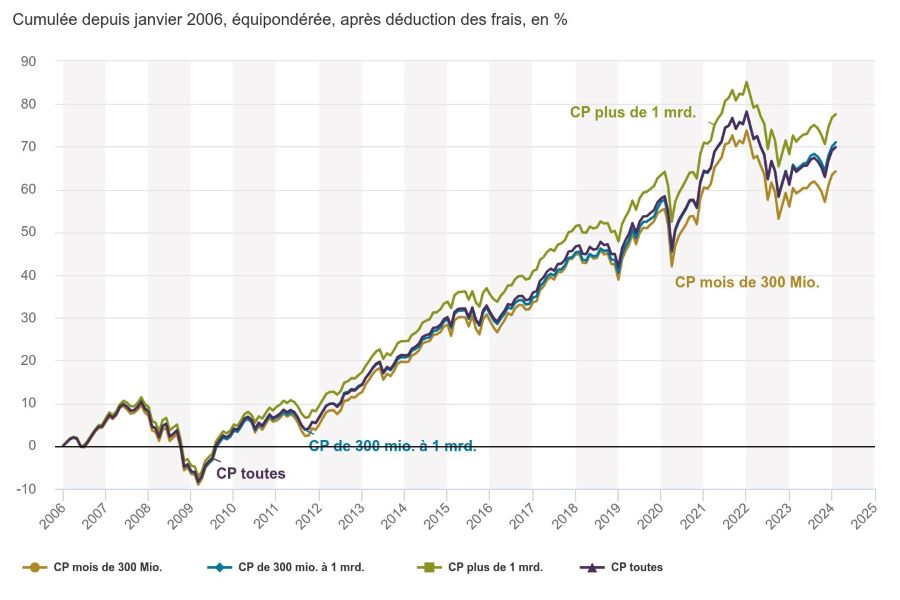

En janvier, les caisses de pension de l'échantillon d'UBS ont réalisé une performance moyenne de 0,48% après déduction des frais. Le rendement annualisé est de 2,97% depuis le début de nos mesures en 2006.

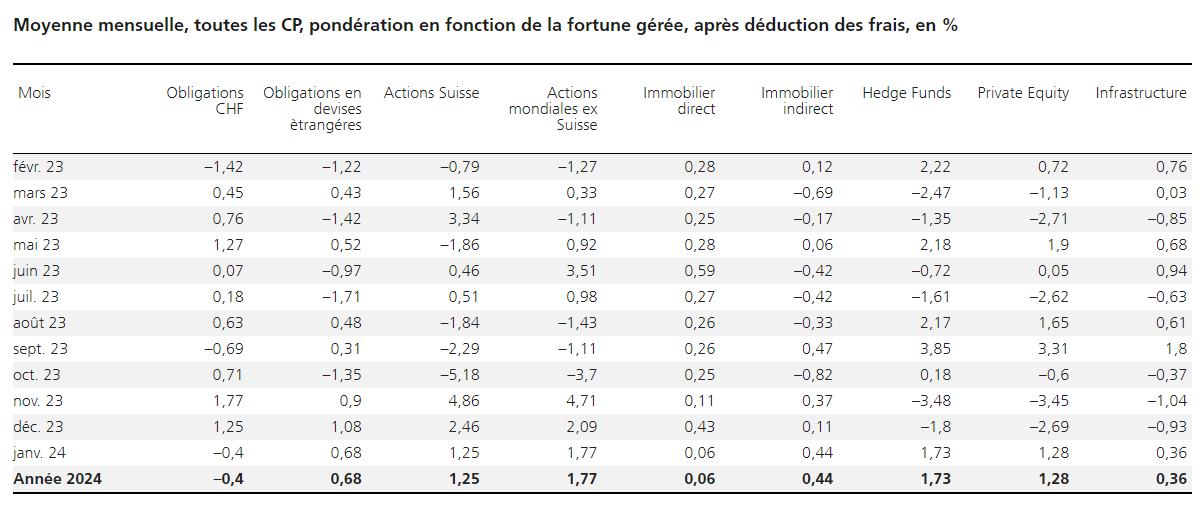

Le mois de janvier a été marqué par une performance négative pour les obligations en francs suisses, dont le rendement était de -0,40%. En revanche, les actions mondiales ont réalisé les meilleurs résultats, avec une hausse moyenne de 1,77%. Les hedge funds ont également enregistré une performance solide, avec une augmentation de 1,73%. Le private equity et les actions suisses ont également été des investissements rentables, avec des rendements supérieurs à 1% à hauteur de 1,28% et 1,25% respectivement.

Le mois de janvier a été marqué par une performance négative pour les obligations en francs suisses, dont le rendement était de -0,40%. En revanche, les actions mondiales ont réalisé les meilleurs résultats, avec une hausse moyenne de 1,77%. Les hedge funds ont également enregistré une performance solide, avec une augmentation de 1,73%. Le private equity et les actions suisses ont également été des investissements rentables, avec des rendements supérieurs à 1% à hauteur de 1,28% et 1,25% respectivement.

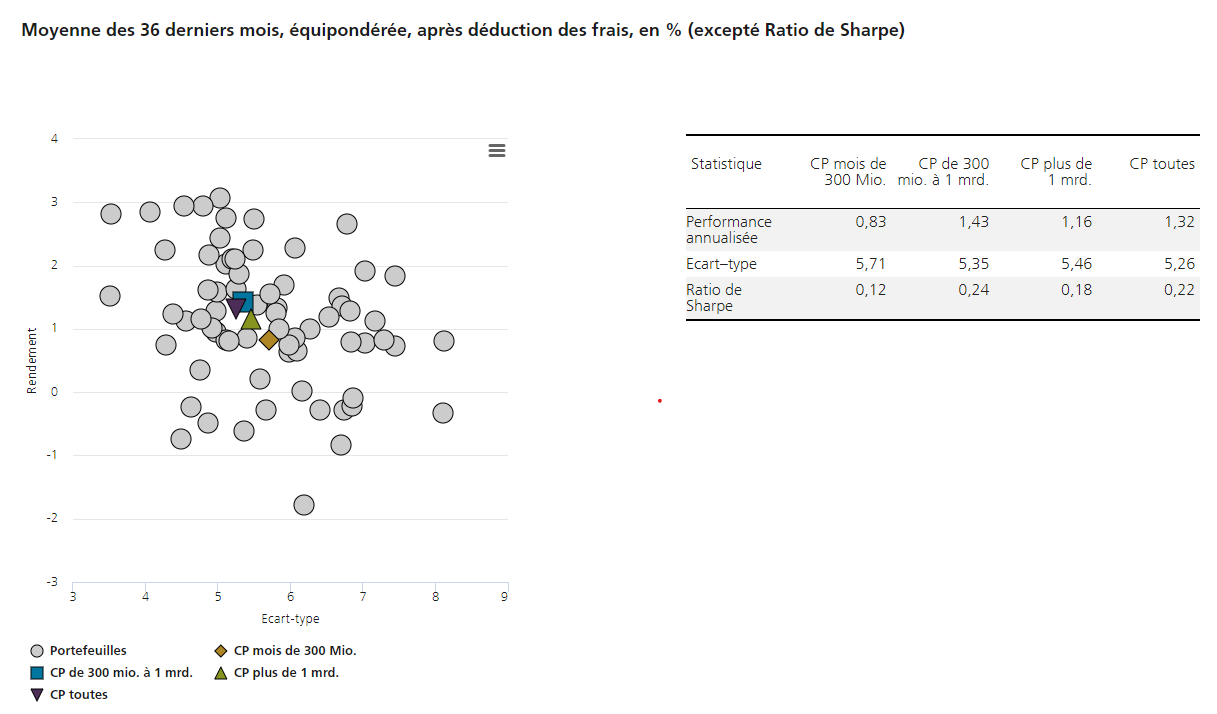

Le mois dernier, l’écart de performance de toutes les caisses de pension était de 1,54 points de pourcentage. Le meilleur (1,31%) résultat proviennent d’une caisse de pension de taille moyenne avec des actifs sous gestion compris entre 300 millions et un milliard de francs, le pire (–0,23%) d’une caisse de pension de grande taille avec plus d’un milliard de francs d’actifs sous gestion.

L’écart de performance le plus petit (1,2 point de pourcentage) a été observé parmi les caisses de taille moyenne.

Malgré un début d’année solide en janvier, les marchés boursiers mondiaux ont été affectés par des données macroéconomiques meilleures que prévu, ce qui a entraîné une réévaluation de la politique de la Fed. Bien que la Fed ait clarifié sa position concernant le pic des taux d’intérêt, Jerome Powell a réitéré que la Fed n’était pas suffisamment confiante quant à la capacité de l’inflation à atteindre l’objectif de 2% lors de sa réunion de mars. Cette incertitude quant au calendrier et à la vitesse des baisses de taux a entraîné des performances modérées et négatives pour les obligations européennes et américaines, respectivement.

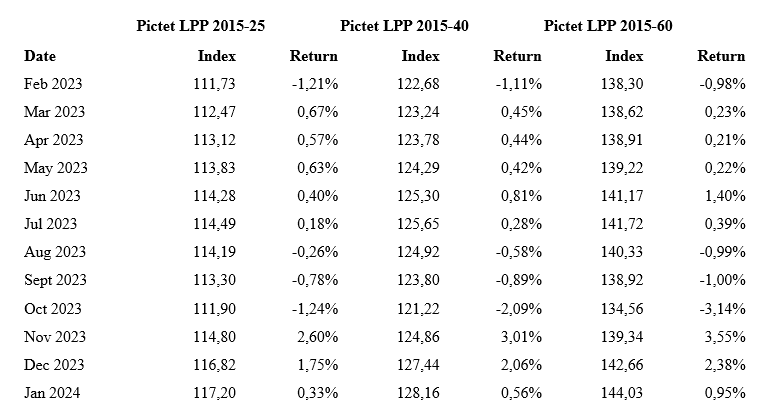

Les indices LPP de Pictet affichent une performance globalement supérieure à la moyenne de l’échantillon d’UBS. Une des informations intéressantes est la performance des actions mondiales, donc des actions américaines, en particulier celle des valeurs technologiques. Ceci se reflète dans l’indice Pictet LPP 2015-60.

Avec une moyenne de 0,18, le ratio de Sharpe (au cours des 36 derniers mois) était supérieur à celui du mois précédent (0,15). Les caisses de grande taille ont affiché un rendement ajusté au risque d’environ 0,22, celles de moyenne taille 0,24 et celles de petite taille de 0,12.

Le graphique suivant montre la performance cumulée depuis 2006 des différentes caisses de pension de l’échantillon d’UBS.

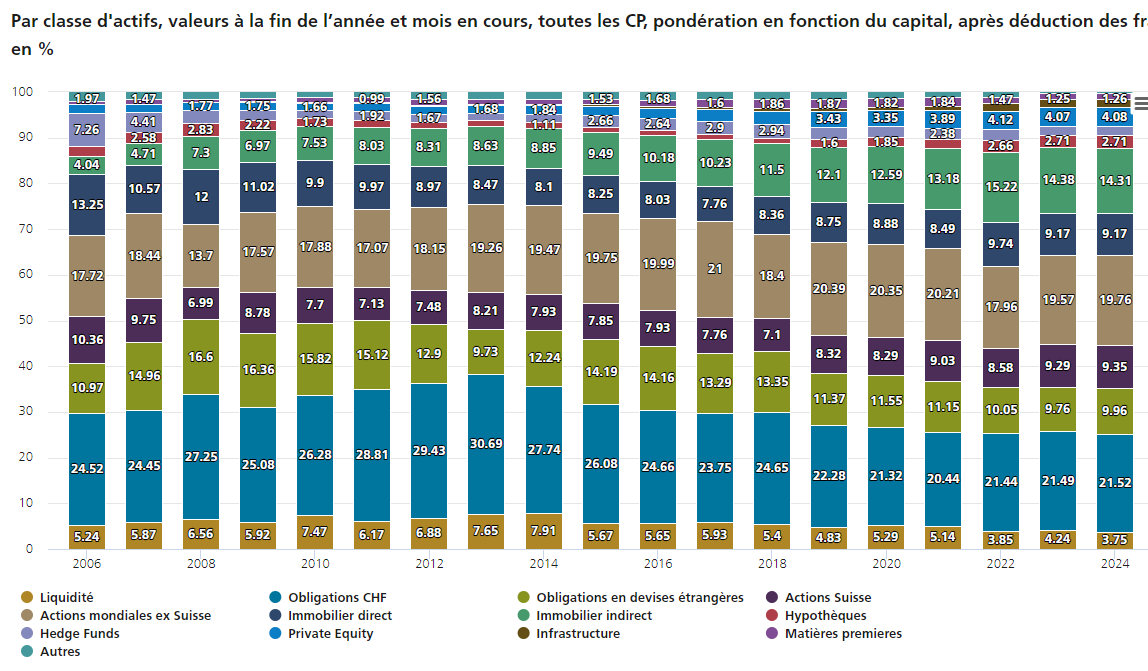

Mais ce qui est aussi intéressant, c’est l’évolution des différentes classes d’actifs pendant la même période. La part des obligations en CHF varie en fonction des taux offerts aux investisseurs ce qui transpire aussi dans le compartiment des obligations en devises étrangères alors que l’immobilier indirect prend de l’importance.