Dans cet article, nous nous attacherons à mettre en évidence les raisons pour lesquelles CRED présente un attrait particulier dans le paysage actuel de l'investissement.

Par Dominique Wagner, Managing Partners de Valvest

Dans notre article de décembre, nous avons mis l’accent sur les caractéristiques de CRED en tant que diversificateur pour les portefeuilles tous temps. Il est essentiel de souligner que le CRED fournit un revenu à taux variable relativement élevé. Associé à une duration plus courte, il constitue un complément idéal pour compléter ou remplacer un portefeuille d’obligations investment grade. Quatre facteurs principaux contribuent à faire de CRED une proposition exceptionnellement convaincante, et nous allons nous pencher sur chacun d’entre eux.

Dans notre article de décembre, nous avons mis l’accent sur les caractéristiques de CRED en tant que diversificateur pour les portefeuilles tous temps. Il est essentiel de souligner que le CRED fournit un revenu à taux variable relativement élevé. Associé à une duration plus courte, il constitue un complément idéal pour compléter ou remplacer un portefeuille d’obligations investment grade. Quatre facteurs principaux contribuent à faire de CRED une proposition exceptionnellement convaincante, et nous allons nous pencher sur chacun d’entre eux.

La FED a relevé ses taux de manière particulièrement agressive

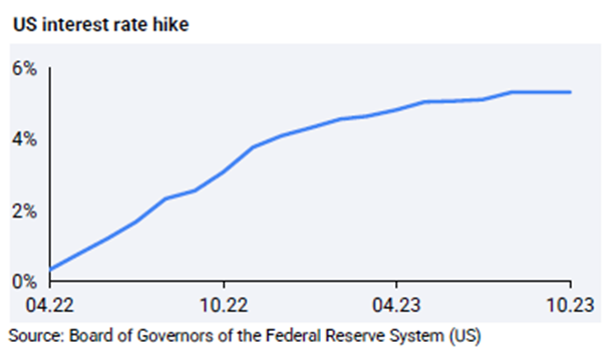

Tout d’abord, nous avons assisté à un nombre important de hausses des taux de base, entrant dans un scénario « plus haut pendant plus longtemps ».

Il s’agit d’un changement radical en très peu de temps. La Réserve fédérale a entamé la première de sa série de hausses au premier trimestre 2022, passant d’un niveau proche de zéro à 5,33% en moins de 18 mois.

Comme le montre clairement le graphique ci-dessus, la direction des taux d’intérêt peut changer de manière décisive et significative. L’expérience de la crise financière mondiale montre que ces mouvements importants peuvent se produire dans les deux sens.

Néanmoins, nous nous concentrons sur l’environnement de marché actuel et soulignons pourquoi la récente hausse des taux d’intérêt est favorable aux prêts hypothécaires de premier rang dans un avenir proche.

Les prêteurs hypothécaires ont désormais la possibilité de négocier des taux d’intérêt planchers fixés au niveau ou à proximité du taux d’escompte actuellement élevé de la FED. Chez Valvest, nous mettons activement en œuvre des mesures visant à introduire un plancher pour le SOFR. Notre objectif est de fixer ce plancher à un minimum de 3,5%. Cette approche proactive renforce nos efforts pour consolider notre position et atténuer le risque de taux d’intérêt dans notre portefeuille.

En adoptant cette position proactive, nous visons à structurer les prêts hypothécaires de premier rang avec des taux de coupon minimum élevés. Cette démarche stratégique ne protège pas seulement les prêteurs des fluctuations potentielles des taux d’intérêt officiels, mais leur permet également de bénéficier d’une solide protection contre les baisses, même dans les scénarios où les taux d’intérêt en vigueur descendent en dessous de leurs niveaux actuels. Cette approche illustre notre volonté de naviguer dans le paysage financier dynamique avec résilience et prudence.

Protection renforcée du capital

« Si vous voulez connaître la valeur de l’argent, essayez d’en emprunter ! »

La citation de Benjamin Franklin sur les prêts hypothécaires de premier rang signifie que des ratios prêt/valeur plus bas sont préférables parce qu’ils offrent une plus grande protection du capital pour le prêteur hypothécaire.

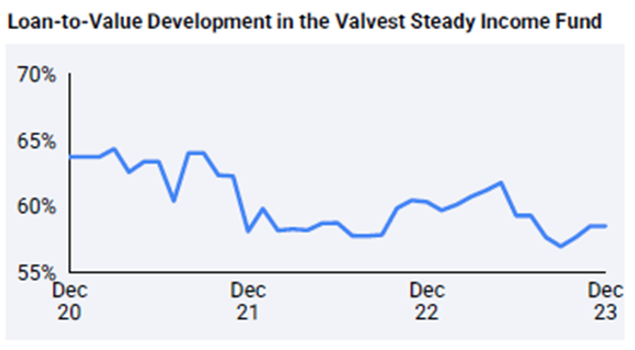

En raison de la baisse significative du nombre de banques traditionnelles dans le secteur des prêts hypothécaires commerciaux, les prêteurs hypothécaires alternatifs ont désormais la possibilité de négocier de meilleures conditions. Par conséquent, les ratios prêt/valeur (LTV) pour les nouveaux prêts sont aujourd’hui nettement inférieurs à ceux de prêts similaires négociés il y a seulement deux ans. La baisse du ratio LTV crée effectivement une réserve de fonds en capital.

Il s’agit d’un aspect crucial des hypothèques au premier rang, qui permet de réaliser des rendements positifs même en cas de baisse de la valeur des biens immobiliers. Avec un ratio prêt/valeur de 70%, un prêt hypothécaire de premier rang n’est susceptible de subir des pertes que si le prix du bien immobilier correspondant baisse de plus de 30%. Les prêteurs hypothécaires peuvent bénéficier de pratiques de prêt prudentes avec des LTV plus bas, en tirant parti de l’ajustement des prix. Cela permet non seulement d’établir les fondements de rendements plus stables, mais aussi d’offrir une meilleure protection contre les baisses de prix.

Dans le contexte de l’environnement de marché actuel, surtout si l’on considère les hauts et les bas des deux dernières années, il est probable que les prêts hypothécaires de premier rang offrent de meilleurs rendements en raison de leur structure de risque. Chez Valvest, nos emprunteurs sont en position de force. Les hypothèques sont structurées sur la base d’une structure de capital solide, garantie par une participation élevée des fonds propres et des garanties de premier ordre. Cela permet d’augmenter les revenus d’intérêts par rapport aux périodes précédentes, tout en réduisant le risque. Dans notre portefeuille, nous adhérons à des processus de prêt prudents. Le ratio prêt/valeur pondéré se situe entre 50 et 60%, ce qui souligne notre engagement à équilibrer les rendements et les risques.

Les spreads de crédit s’élargissent

Depuis la crise financière mondiale, les banques traditionnelles ont dû faire face à des pressions considérables pour restructurer leurs bilans. Toutefois, ce défi a été quelque peu atténué par une décennie sans précédent de taux d’intérêt quasi nuls et de programmes d’achat d’actifs.

Aujourd’hui, le paysage a changé et les banques traditionnelles se trouvent confrontées au double défi de la normalisation de la politique monétaire et d’exigences de plus en plus strictes en matière de liquidités et de capitaux. Cette combinaison a effectivement créé un déficit de financement sur le marché, nécessitant l’exploration de sources alternatives. Par conséquent, il ne faut pas sous-estimer les avantages potentiels de l’amélioration des conditions économiques pour les nouveaux prêts hypothécaires.

Il ne faut donc pas sous-estimer la possibilité de tirer parti de l’amélioration des conditions économiques des nouveaux prêts CRED. Rien qu’aux États-Unis, on estime qu’environ 450 à 500 milliards de dollars de CRED arriveront à échéance chaque année entre 2024 et 2027. Au cours des 12 derniers mois, les spreads de crédit américains se sont élargis d’environ 75 à 100 points de base, excluant de plus en plus de participants d’une opportunité de plus en plus convaincante.

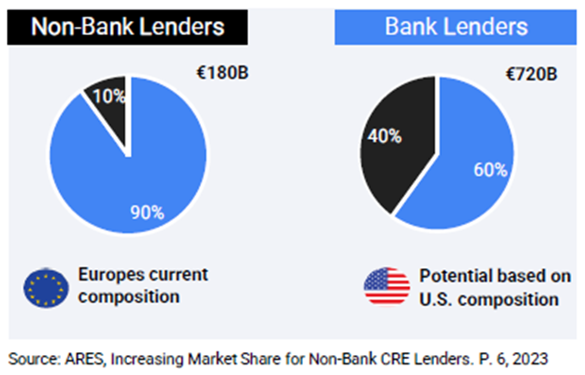

Augmentation des parts de marché des prêteurs CRED non bancaires

Comme nous l’avons souligné dans la section intitulée « Les spreads de crédit s’élargissent », les banques traditionnelles sont confrontées à des défis dans l’espace CRED en raison d’une combinaison de facteurs, y compris la normalisation de la politique monétaire et des exigences réglementaires de plus en plus strictes en ce qui concerne la qualité du bilan et la liquidité. Nous pensons que cette tendance va se poursuivre, entraînant des changements structurels durables sur le marché des prêts CRED et créant une opportunité croissante pour les prêteurs CRED non bancaires.

Il convient de noter que les prêteurs non bancaires représentent déjà 40% du marché de l’immobilier aux États-Unis, ce qui en fait un marché plus mûr et nettement plus important qu’au Royaume-Uni (25%) et en Europe (10%). La maturité du marché américain implique que les emprunteurs sont déjà plus habitués à un environnement de prêt non bancaire.

Raisons des hypothèques au premier rang

En résumé, comme indiqué précédemment, la CRED se distingue en tant que composante polyvalente dans un portefeuille d’investissement diversifié, et l’argument en faveur d’une allocation dans l’environnement actuel est particulièrement convaincant.

Ceci est souligné par les changements structurels en cours au sein de ce marché, qui favorisent les prêteurs non bancaires au détriment des banques traditionnelles. Du point de vue de l’investissement pur, il est essentiel de souligner les points suivants:

- un revenu élevé et durable des coupons

- Protection contre les risques de baisse

- Des conditions de structuration des transactions plus favorables

- Diversification du portefeuille

Chez Valvest, nous sommes fiers d’offrir un rendement courant de 11 %, associé à une solide protection contre les baisses avec 58 % de Loan-to-Value (LTV) et une faible volatilité de 0,6%. Par conséquent, nous recommandons vivement d’envisager l’inclusion du Valvest Steady Income Fund en tant qu’alternative aux instruments conventionnels, en fournissant une source stable de revenus d’intérêts à la place des investissements traditionnels à revenu fixe.

En optant pour le Valvest Steady Income Fund, les investisseurs disposent d’une alternative aux instruments d’investissement traditionnels et d’une source de revenus stable par rapport aux options conventionnelles à revenu fixe. L’originalité du fonds réside non seulement dans ses rendements attrayants, mais aussi dans son rôle de complément précieux d’un portefeuille d’investissement diversifié. L’inclusion de prêts hypothécaires de premier rang ajoute une couche de diversification, contribuant à une stratégie d’investissement bien équilibrée et résiliente.

Il convient de noter que les performances passées positives et les scénarios des marchés financiers ne constituent pas une garantie de performances positives actuelles ou futures. Les données de performance ne comprennent pas les commissions ou les frais de souscription et de rachat d’actions. Les investisseurs doivent être conscients que les prix des fonds communs de placement peuvent augmenter ou diminuer et que les performances passées ne sont pas nécessairement prédictives des performances futures. Les actifs libellés en devises étrangères sont soumis aux fluctuations des taux de change. La performance du profit d’investissement dépend du fait que le prix de rachat est supérieur ou inférieur au prix d’émission payé par l’investisseur. Le fonds est un fonds d’investissement au sens de la loi du Liechtenstein sur les gestionnaires de fonds d’investissement alternatifs (AIFMA). Ce fonds n’est autorisé à la distribution publique qu’au Liechtenstein. Dans d’autres pays, le fonds n’est pas autorisé à la distribution publique ou ne l’est que partiellement et ne peut donc pas être commercialisé ou offert à la distribution publique. La réglementation du pays concerné est d’application. Le prospectus et les statuts actuels ainsi que les rapports annuels respectifs peuvent être obtenus gratuitement auprès de la société de gestion (Ahead Wealth Solutions AG, Austrasse15, 9490 Vaduz) ou du dépositaire (Bank Frick & Co AG, Landstrasse14, 9496 Balzers). Toutes les données fournies ont été soigneusement sélectionnées, proviennent de sources fiables et peuvent être modifiées sans préavis. Ahead Wealth Solutions AG n’assume aucune responsabilité (ni explicite ni implicite) pour les données fournies. Les données publiées sont fournies à titre d’information uniquement et ne doivent pas être interprétées comme une recommandation, une offre ou une sollicitation d’acheter ou de vendre des actions de ce fonds, d’effectuer des transactions ou de conclure des affaires. Ahead n’est pas responsable du contenu des sites web de tiers ou de tout matériel qui s’y trouve. Ce document ne peut être reproduit en tout ou en partie sans l’autorisation écrite préalable d’Ahead Wealth Solutions AG. Pour de plus amples informations, veuillez consulter le site www.ahead.li.