La dette immobilière commerciale (CRED) comme catalyseur de la réussite d'un portefeuille

Par Dominique Wagner, Managing Partners de Valvest

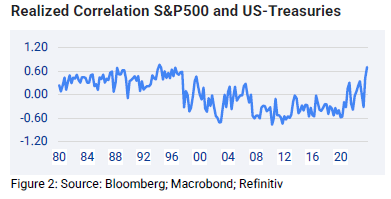

Dans le contexte économique actuel, marqué par la hausse des taux d’intérêt aux États-Unis et l’escalade des tensions internationales, nous observons une corrélation croissante entre les actions et les obligations (comme le montre la figure 2), ce qui marque un tournant dans les stratégies d’allocation d’actifs. Les investissements conventionnels à revenu fixe ne peuvent plus servir efficacement de tampon contre les chocs du portefeuille. Par conséquent, nous préconisons l’inclusion de stratégies de dette immobilière commerciale (Commercial Real Estate Debt Strategies – CRED) avec des flux de trésorerie garantis comme alternative potentielle aux actifs à revenu fixe conventionnels. Outre les rendements potentiellement attrayants, nous soulignons également les avantages de diversification que le CRED peut offrir à un portefeuille d’investissement plus traditionnel.

Dans le contexte économique actuel, marqué par la hausse des taux d’intérêt aux États-Unis et l’escalade des tensions internationales, nous observons une corrélation croissante entre les actions et les obligations (comme le montre la figure 2), ce qui marque un tournant dans les stratégies d’allocation d’actifs. Les investissements conventionnels à revenu fixe ne peuvent plus servir efficacement de tampon contre les chocs du portefeuille. Par conséquent, nous préconisons l’inclusion de stratégies de dette immobilière commerciale (Commercial Real Estate Debt Strategies – CRED) avec des flux de trésorerie garantis comme alternative potentielle aux actifs à revenu fixe conventionnels. Outre les rendements potentiellement attrayants, nous soulignons également les avantages de diversification que le CRED peut offrir à un portefeuille d’investissement plus traditionnel.

La capacité de la CRED à s’adapter à différentes conditions économiques est impressionnante et peut accroître les rendements d’un portefeuille 60/40 classique, en offrant des rendements plus élevés et une meilleure protection contre l’inflation. Notre idée principale est que les portefeuilles d’obligations d’État, qui jouaient le rôle d’amortisseurs et de diversificateurs, ne peuvent plus jouer ce rôle. Les événements récents survenus sur le marché obligataire en 2022 et 2023, sous l’effet d’une inflation persistante et de la dégradation de la dette américaine, étayent ce point de vue.

Améliorer les perspectives d’une véritable protection contre l’inflation

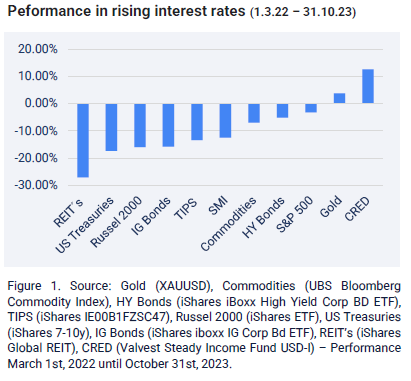

Les prêts hypothécaires de premier rang dans le secteur immobilier commercial ont produit des rendements élevés et des rendements totaux attrayants, même pendant une période de hausse rapide des taux d’intérêt et d’inflation, ce qui ne s’était pas vu depuis 50 ans.

En outre, les prêts hypothécaires de premier rang possèdent une garantie précieuse qui peut servir de garde-fou si les conditions financières se resserrent davantage et constituent une défense solide contre l’inflation, préservant ainsi les rendements en période de volatilité économique. Les actifs tels que les TIPS, l’or, les REITs et les matières premières, traditionnellement considérés comme des couvertures contre l’inflation, ont récemment sous-performé en raison de divers facteurs.

Les TIPS, en particulier, ne s’alignent pas toujours sur l’inflation actuelle en raison de leur orientation à long terme.

Les REIT publiques sont influencés par les fluctuations du marché boursier, ce qui dilue leur capacité de couverture de l’inflation.

Les matières premières sont historiquement fiables mais intrinsèquement volatiles.

Une stratégie prudente consiste à diversifier les investissements ayant un lien fondamental étroit avec l’inflation, y compris la dette commerciale immobilière, afin d’accroître les chances d’une véritable protection contre l’inflation au sein du portefeuille.

Le CRED peut apporter une diversification appréciée au portefeuille, réduisant ainsi le risque global. La diversification est souvent considérée comme le seul « free lunch » en matière d’investissement, car elle peut stabiliser les rendements et améliorer la prédictibilité des performances. Les investissements en actifs réels, tels que le CRED, avec leur lien avec l’inflation et la sécurité des actifs tangibles, ont tendance à se comporter différemment dans des conditions économiques difficiles, par rapport aux investissements traditionnels en actions et en dettes publiques.

Ces variations se traduisent par des corrélations faibles à modérées entre le CRED et les actifs conventionnels, tels que les obligations investment grade et obligations à haut rendement d’entreprises, au cours des deux dernières décennies.

Les avantages de la diversification signifient que la CRED, avec des rendements ajustés au risque attrayants et une faible corrélation avec les actions et les obligations, peut améliorer la frontière efficiente. En d’autres termes, l’ajout du CRED à un portefeuille, en particulier dans le cadre d’une allocation « All Weather » à long terme, peut potentiellement augmenter les rendements sans absorber du risque supplémentaire. Ceci est particulièrement pertinent à la lumière des mauvaises performances de la composante obligataire du portefeuille traditionnel 60/40 au cours des dernières années.

Volatilité des titres à revenu fixe: CRED comme alternative stable

Le contre argument à l’augmentation des allocations sur les marchés privés tels que le CRED porte sur des préoccupations de liquidité. La pertinence des investissements illiquides varie selon les catégories d’investisseurs. Les investisseurs institutionnels, tels que les fonds de dotation et les fondations, qui ont un horizon à long terme et des besoins de liquidité à court terme moins importants, peuvent allouer davantage d’actifs alternatifs illiquides.

De même, les fonds de pension, en raison de la nature à long terme de leurs engagements, peuvent se diversifier dans des investissements moins liquides sans compromis financier important. Les bons du Trésor américain, très liquides, offrant actuellement des rendements courants attrayants à la suite du récent cycle de hausse, il semble moins nécessaire d’investir dans des actifs illiquides. Cependant, les deux dernières années en particulier ont montré que les investissements obligataires sont sujets à une forte volatilité, en partie à cause de la sensibilité aux taux d’intérêt, reflétant à la fois les écarts de crédit et les défauts de paiement potentiels.

Les forces du marché financier déterminent l’offre, la demande et donc la détermination du prix d’un instrument à revenu fixe. L’environnement général n’a pas changé et nous nous attendons à ce que les obligations restent sujettes à une volatilité accrue et donc vulnérables aux pertes de valeur. A l’inverse, CRED est moins sensible aux taux d’intérêt et constitue donc une alternative appropriée pour les investisseurs orientés vers le revenu qui ne souhaitent pas que leurs rendements soient soumis aux caprices des forces imprévisibles du marché.

L’importance d’une sélection prudente et approfondie

Chez Valvest, nous nous efforçons de faciliter l’accès au CRED par le biais de véhicules d’investissement soigneusement conçus qui cherchent à atténuer la dépendance aux mouvements du marché. Notre gamme de solutions d’investissement, qui est soumise aux normes réglementaires européennes, comprend des fonds liquides à durée illimitée et une sélection d’opportunités d’investissement à échéance fixe.

Dans notre approche d’investissement, qui est centrée sur des transactions spécifiques, nous ne recherchons pas le potentiel de hausse des marchés (Beta). Nous privilégions plutôt les actifs qui nous offrent le plus haut niveau de protection. Nos activités de prêt sont exclusivement orientées vers des biens situés dans des emplacements de premier ordre au sein de 25 zones métropolitaines aux États-Unis. Nous privilégions la flexibilité, en offrant des prêts à court terme qui peuvent être facilement ajustés pour s’adapter aux conditions du marché, tout en garantissant notre position au sommet de la structure du capital avec des hypothèques de premier rang. Notre processus de sélection des emprunteurs est axé sur des profils financiers solides, garantissant des ratios prêt/valeur (LTV) faibles et établissant des réserves d’intérêt pour plus de sécurité. En outre, nos investissements sont protégés par un nantissement complet qui comprend une participation dans l’entité emprunteuse et une documentation méticuleuse, englobant les plans de construction et les contrats de location. Pour renforcer la stabilité financière, nous mettons en place une garantie de portage, dans laquelle un particulier garantit personnellement les paiements d’intérêts avec sa propre richesse. Enfin, nous insistons sur l’importance d’avoir une « peau dans le jeu » en demandant à l’initiateur de détenir un intérêt subordonné de 5% dans chaque prêt afin d’aligner tous les intérêts et de fournir une sécurité supplémentaire. Comme nous agissons en tant que partenaire financier de l’emprunteur, nous suivons une procédure disciplinée de due diligence pour bien comprendre le processus de stabilisation d’un actif et les risques encourus. Cela permet non seulement d’obtenir des rendements intéressants, mais aussi de protéger le capital investi et d’éviter les pertes. Il est important de noter que cette approche nous permet d’obtenir ces rendements sans posséder l’immeuble, ce qui réduit l’exposition aux risques opérationnels et de maintenance. En sélectionnant soigneusement les emprunteurs ayant un pouvoir de fixation des prix, les risques d’inflation peuvent être atténués, tandis que la hausse des taux d’intérêt peut améliorer les rendements basés sur les revenus. La hausse continue des taux d’intérêt a entraîné un changement notable dans la répartition des revenus, favorisant les investisseurs en dette par rapport aux détenteurs de capitaux immobiliers. Avec l’augmentation des taux hypothécaires, les investisseurs en dette peuvent s’approprier une plus grande part des revenus immobiliers. Bien que le potentiel de gains substantiels ne soit pas aussi prononcé que pour les propriétaires de biens immobiliers, le fait d’être positionné au sommet de la structure du capital atténue considérablement le risque de baisse.

Historiquement, la CRED a enregistré des rendements positifs même en période de récession, ce qui souligne sa fiabilité et sa résistance dans des environnements économiques difficiles.

Il convient de noter que les performances passées positives et les scénarios des marchés financiers ne constituent pas une garantie de performances positives actuelles ou futures. Les données de performance ne comprennent pas les commissions ou les frais de souscription et de rachat d’actions. Les investisseurs doivent être conscients que les prix des fonds communs de placement peuvent augmenter ou diminuer et que les performances passées ne sont pas nécessairement prédictives des performances futures. Les actifs libellés en devises étrangères sont soumis aux fluctuations des taux de change. La performance du profit d’investissement dépend du fait que le prix de rachat est supérieur ou inférieur au prix d’émission payé par l’investisseur. Le fonds est un fonds d’investissement au sens de la loi du Liechtenstein sur les gestionnaires de fonds d’investissement alternatifs (AIFMA). Ce fonds n’est autorisé à la distribution publique qu’au Liechtenstein. Dans d’autres pays, le fonds n’est pas autorisé à la distribution publique ou ne l’est que partiellement et ne peut donc pas être commercialisé ou offert à la distribution publique. La réglementation du pays concerné est d’application. Le prospectus et les statuts actuels ainsi que les rapports annuels respectifs peuvent être obtenus gratuitement auprès de la société de gestion (Ahead Wealth Solutions AG, Austrasse15, 9490 Vaduz) ou du dépositaire (Bank Frick & Co AG, Landstrasse14, 9496 Balzers). Toutes les données fournies ont été soigneusement sélectionnées, proviennent de sources fiables et peuvent être modifiées sans préavis. Ahead Wealth Solutions AG n’assume aucune responsabilité (ni explicite ni implicite) pour les données fournies. Les données publiées sont fournies à titre d’information uniquement et ne doivent pas être interprétées comme une recommandation, une offre ou une sollicitation d’acheter ou de vendre des actions de ce fonds, d’effectuer des transactions ou de conclure des affaires. Ahead n’est pas responsable du contenu des sites web de tiers ou de tout matériel qui s’y trouve. Ce document ne peut être reproduit en tout ou en partie sans l’autorisation écrite préalable d’Ahead Wealth Solutions AG. Pour de plus amples informations, veuillez consulter le site www.ahead.li.