L’or a terminé l’année 2022 en fanfare, au point d’être l’un des seuls actifs – avec le cash – à n’avoir pas baissé. Depuis lors, la volatilité est revenue et les cours ont plutôt tendance à faiblir. Est-ce préoccupant ? Faut-il privilégier d’autres actifs peu corrélés?

Les moteurs de court terme calent

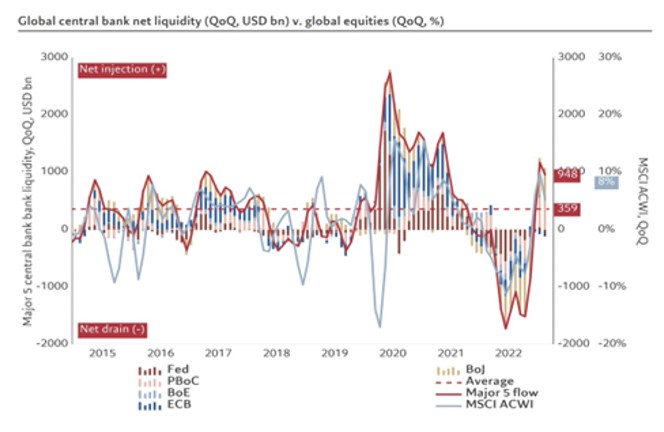

Un rebond impromptu et significatif de la liquidité mondiale, qui crispe la Fed et la BCE, a eu lieu ces derniers mois. Il est essentiellement venu d’Asie, où d’abord la BoJ, mais aussi plus récemment la PBoC, ont massivement injecté. Les États-Unis y ont involontairement pris part, car le Trésor vide son bas de laine auprès de la Fed (TGA), afin d’éviter le couperet du debt ceiling. Tous les actifs risqués, y compris les cryptoactifs et l’or en ont profité. Ces injections sont en train de faiblir et vont même progressivement disparaître.

La hausse de l’USD, des taux nominaux et réels, et l’aversion pour le risque ont également pesé. La vigueur des données économiques récentes, qui fait craindre un prolongement du resserrement monétaire dans les pays occidentaux, rajoute du stress.

La consolidation et la volatilité des cryptoactifs et des métaux précieux vont se poursuivre à court terme

Mais les acheteurs stratégiques sont embusqués

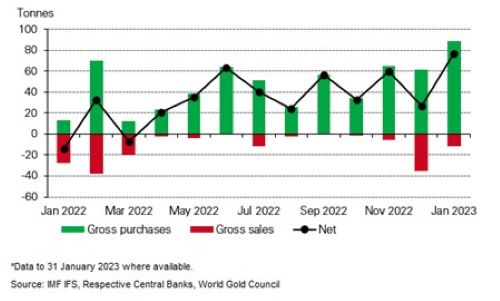

Au cours de la dernière décennie, l’intérêt des banques centrales pour l’or en tant qu’actif de réserve a repris. Les pays émergents en ont été les principaux acteurs. Avec 1’135 tonnes, 2022 a été la deuxième année la plus importante en termes de montants nets d’achats des banques centrales, rythme le plus rapide depuis 55 ans.

Parmi elles, la Chine et la Russie ont le plus stocké. Ce n’est pas surprenant si l’on sait que l’Organisation de Coopération de Shanghai (SCO) étudie le retour vers une nouvelle forme d’étalon-or. Selon la proposition du conseiller présidentiel russe S. Glazyiev, il s’agirait d’organiser les règlements commerciaux entre l’Asie et la Russie en or. Pour les détails, voir son article (décembre 2022) dans Vedomosti intitulé ¨Golden Ruble 3.0: Comment la Russie peut changer l’infrastructure du commerce extérieur¨. (NB : une traduction anglaise est disponible sur le site mronline.org.)

Plusieurs pays se sont portés candidats au SCO, notamment l’Arabie saoudite et les Émirats du Golfe. La Russie envisage d’adosser le rouble à l’or. À terme, l’idée est d’utiliser l’or pour fixer le prix de tous les principaux biens internationaux (pétrole, gaz, nourriture, engrais, métaux et minéraux solides). Si la Chine devait s’engager sur cette voie, ce qui n’est pas improbable à moyen terme, cela pourrait changer la donne, c’est-à-dire constituer un défi sérieux pour le USD et l’EUR. L’utilisation de l’or pourrait convaincre les pays asiatiques / régionaux désireux d’éviter la dépendance au rouble ou au yuan pour de bonnes raisons politiques. Parmi les gros acteurs, on pense à l’Inde. Affaire à suivre !

Les achats d’or de la Chine, Russie et Inde sont de nature stratégique. Ils méritent une attention sérieuse de la part des démocraties occidentales

A chacun selon ses moyens

Les gouvernements occidentaux ont massivement augmenté leurs déficits pendant la pandémie. Tant que les taux d’intérêt étaient bas, cette charge restait acceptable. Depuis que les taux d’intérêt sont montés en flèche, c’est une autre histoire. La pression sur les comptes publics augmente de façon parabolique.

Ces prochaines années, ils devront organiser une nouvelle phase de répression financière : maintenir les taux réels à un niveau neutre, voire négatif, afin d’absorber la dette sans trop de douleur. À moins qu’ils ne relèvent l’objectif séculaire d’inflation de, disons, 2 à 3%. Des économistes de premier plan le recommandent déjà. Pour être acceptable cette mesure ne pourrait être prise qu’après avoir réussi à ramener ¨durablement¨ l’inflation à un niveau proche de 2%. Un scénario possible dès 2024 ?

Une nouvelle phase de répression financière propulserait le prix des métaux précieux

Conclusion

- L’or garde son intérêt dans les grands portefeuilles diversifiés internationaux

- Même si l’or et les métaux précieux seront probablement décevants ces prochains mois

- Leur potentiel d’appréciation à moyen terme est significatif

Heravest SA est une boutique indépendante dans le conseil en investissement, du top-down au bottom-up, et un fournisseur de solutions d’investissement.

Rue du Cendrier 12-14

CH-1201 Genève

T +41 22 715 24 40