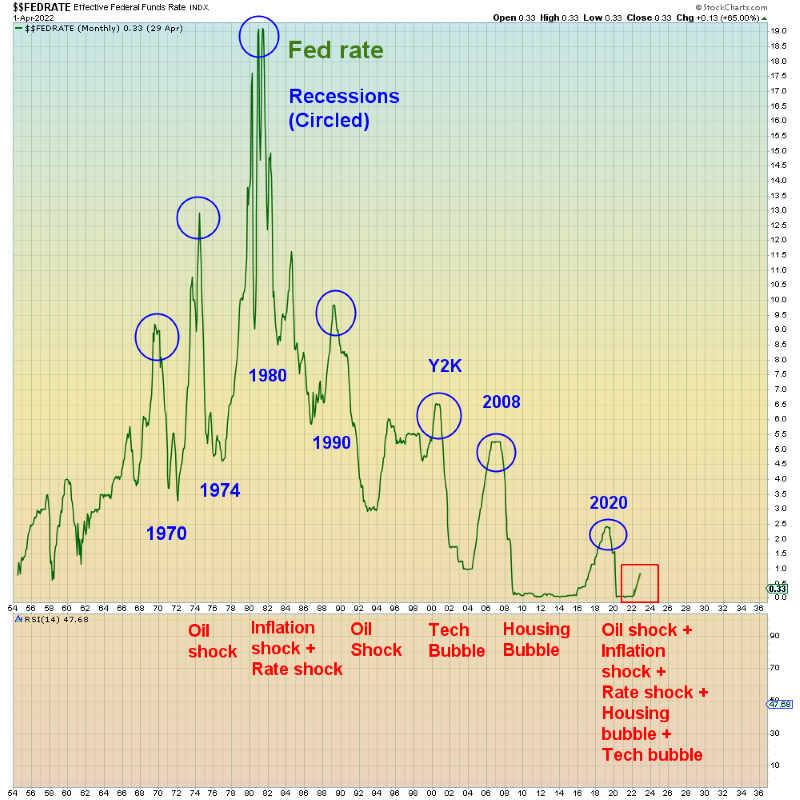

Les marchés s’inquiètent depuis quelques mois. L’inflation grésille, la volatilité s’emballe, les taux remontent rapidement, la bourse vacille. Comme l’on pouvait le craindre, la sortie de la répression financière avec en corollaire le début d’une normalisation du loyer de l’argent, procure des ondes de choc. De-leveraging, re-pricing et retour en force de la dimension macro dans les scénarii d’investissement. Après la pandémie, les finances des États sont exsangues. Les États-Unis, en première ligne en ce qui concerne la remontée des taux, risquent-ils d’avoir de la peine à assurer le fardeau de leur dette publique?

Sur le principe, la hausse des taux n’arrange guère le Trésor américain

La normalisation en cours des taux d’intérêt sur l’ensemble de la courbe des taux est inévitable, en raison de la résurgence de l’inflation. Elle ne rendra pas seulement le financement à long terme plus cher, disons autour de 3.0%. Il en sera de même pour le papier à plus court terme. Dans l’ensemble, indépendamment des stratégies de refinancement sophistiquées du Trésor, la gestion du budget par Yellen and Co coûtera plus cher. L’impact le plus important ne se fera peut-être pas sentir avant la fin de l’année, car a) les recettes fiscales se sont avérées étonnamment dynamiques jusqu’à présent et b) l’enterrement au T122 des plans dispendieux de Biden limite les besoins de financement du Trésor. En outre, une probable impasse à la suite des élections de mi-mandat en novembre prochain devrait également mettre un frein aux futures prodigalités du Trésor.

En tout état de cause, seule une petite fraction du stock de dette arrive à échéance chaque année. Dès lors, même si le flux marginal de refinancement sera plus coûteux, il faudra quelques années pour qu’il se traduise par des difficultés concernant les charges à payer sur l’ensemble du stock de la dette.

Il n’empêche que les trois principaux acheteurs de bons du Trésor américain sont et resteront endormis. La Chine est politiquement en grève. Les investisseurs japonais peuvent depuis peu obtenir un rendement similaire avec des JGB, sur la base d’une couverture de change, qu’en déplaçant leurs économies au-delà de l’océan. D’un point de vue plus général, les recettes fiscales vont se détériorer à partir du second semestre, compte tenu de l’inévitable ralentissement de la croissance. Au passage, l’administration Biden a définitivement manqué l’occasion d’augmenter les impôts.

En cas de nouvelles tensions sur les taux de marché, les dirigeants américains ont encore, potentiellement, quelques tours dans leur sac avant de déclencher l’option «nucléaire», à savoir la nationalisation de la courbe des taux (comme dans les années 1940). Ils peuvent, par exemple, modifier la réglementation des banques et/ou celle des institutions de retraite (401k) pour les pousser à acheter plus d’obligations du Trésor. Ou bien ils peuvent autoriser la Fed à acheter les nouvelles tranches de refinancement du Trésor à l’émission (monétisation dure).

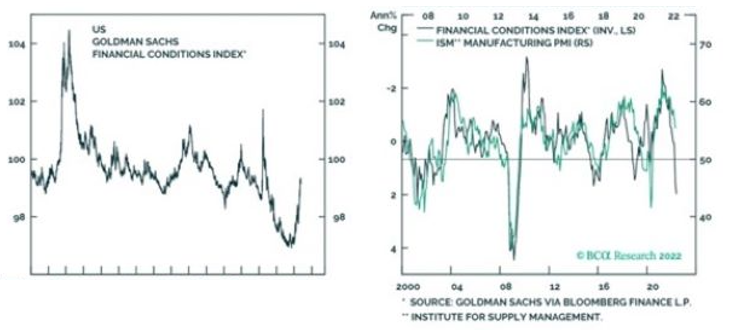

Les conditions de refinancement à moyen terme seront «challenging»

Pas de souci à court terme, en principe

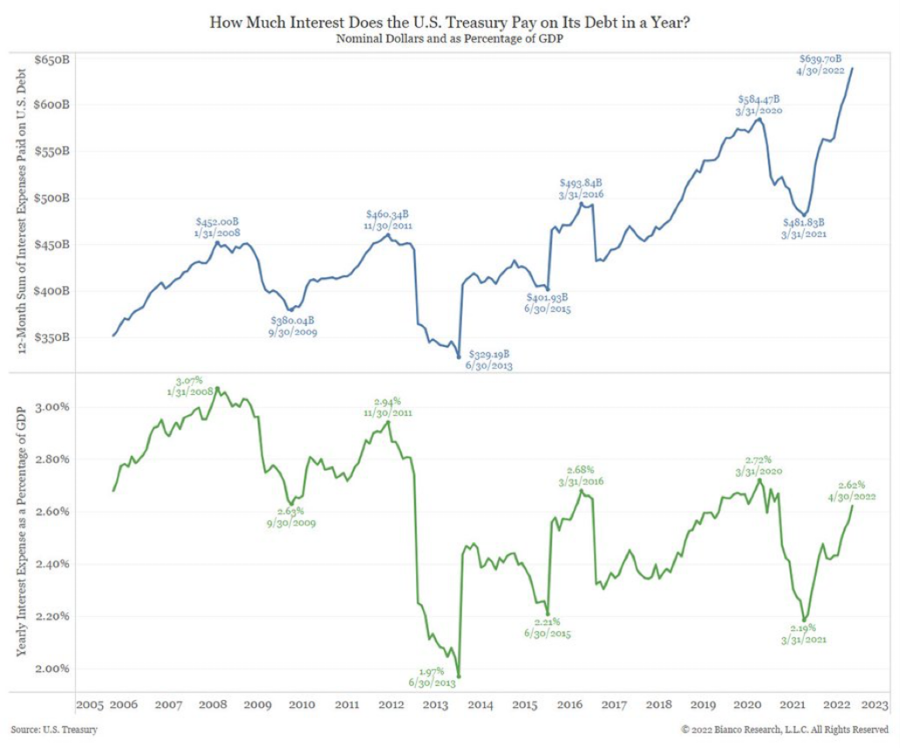

L’encours de la dette du Trésor américain a augmenté de façon spectaculaire à la suite de la pandémie. Cela est valable aussi bien en termes nominaux qu’en termes relatifs au PIB. Les chiffres parlent d’eux-mêmes: à la mi 2019, il s’élevait à 22 trillions de dollars, tandis que moins de deux ans plus tard, c’est-à-dire à la fin du mois d’avril dernier, il dépassait 30 trillions de dollars. Conséquence logique, la charge totale de la dette pour le Trésor, c’est-à-dire le montant nominal des intérêts qu’il paie chaque année, est en hausse depuis 2018, après une brève pause en 2021 (année caractérisée par des taux extrêmement bas). Il dépassera probablement 650 milliards en 2022, alors qu’il ne représentait que 330 il y a dix ans! Voir la ligne bleue sur le graphique.

Il n’y a pas de menace immédiate pour le refinancement du Trésor

Il est intéressant de noter que cette charge de la dette, comparée au PIB, ne suit pas le même schéma inquiétant. Certes, elle passe d’un niveau faible de 2.0% en 2013 à 2,6% dernièrement. Mais si l’on considère les deux dernières décennies, elle reste vraiment sous contrôle, c’est-à-dire plus faible qu’entre 2005 et 2012 ! Voir la ligne verte sur le graphique.

- N’en déplaise aux alarmistes, une (grave) détérioration de la note de crédit des États-Unis n’est pas à l’ordre du jour !

- L’administration américaine n’a pas épuisé ses ressources pour éviter les problèmes de refinancement, mais…

- … une récession poserait un sérieux problème au Trésor, sachant aussi que les munitions manqueront à la Fed pour relancer la machine

Heravest SA est une boutique indépendante dans le conseil en investissement, du top-down au bottom-up, et un fournisseur de solutions d’investissement.

Rue du Cendrier 12-14

CH-1201 Genève

T +41 22 715 24 40